La pensión media crece el 9,5% en 2023

El Instituto Santalucía, órgano de reflexión y debate del grupo asegurador, realiza en su nueva edición del Pensiómetro, una radiografía de la situación actual del sistema pública de pensiones, con comparaciones con años anteriores, especialmente con 2012, marcado por la entrada en vigor de la Ley 27/2011, que reformó éste. Se han actualizado 18 de los 20 indicadores del sistema público de pensiones español

El informe, elaborado por el Grupo de Investigación en Pensiones y Protección Social (Enrique Devesa, Mar Devesa, y Robert Meneu, profesores de la Universidad de Valencia; Borja Encinas e Inmaculada Domínguez, de la Universidad de Extremadura; y Miguel Ángel García, de la Universidad Rey Juan Carlos), pone el foco en la evolución de la edad de jubilación y su impacto en la sostenibilidad del sistema.

Desde 2012 hasta 2023, la edad legal de jubilación aumentó en 1 año y 4 meses, llegando a 66 años y 4 meses, mientras que la edad efectiva de jubilación aumentó en unos 10,5 meses en el mismo periodo, situándose en 64,9 años. Estos datos son indicativos de los esfuerzos legislativos por ajustar el sistema a los cambios demográficos y económicos

La generosidad en términos absolutos, medida a través de la pensión media por pensionista, mejora continuamente en el tiempo. La pensión media por pensionista se sitúa en diciembre de 2023 en 1.324 €/mes, un 9,5% más que en diciembre de 2022, impulsado, sobre todo, por la revalorización del 8,5%. Esta mayor generosidad requiere crecimientos de la productividad y empleo suficientes para compensar el efecto sustitución y el efecto número de pensiones sin tensionar el equilibrio financiero.

Desde la promulgación de la Ley 21/2021 hasta la implementación del Real Decreto 371/2023, ha tenido lugar en España una reforma importante del sistema de pensiones. Estas medidas incluyen ajustes tanto de ingresos como de gastos. .

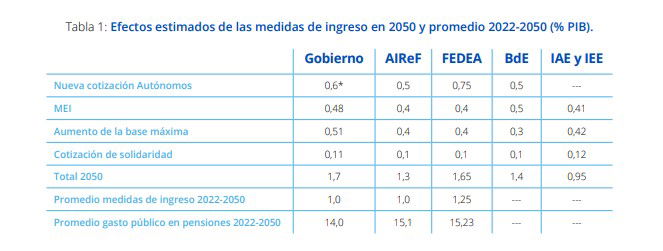

El Real Decreto-ley 2/2023 incluye una regla del déficit de las pensiones en base a las previsiones de los sucesivos informes trienales de envejecimiento de la Comisión Europea (Ageing Report), y los efectos que las medidas de ingreso incluidas en la reforma tendrán en términos de PIB en el mismo periodo.

Según la normativa, el cálculo del análisis de los ingresos correrá a cargo de la AIReF y, en base al resultado de esta comparativa, está previsto que se puedan activar medidas adicionales de contención del gasto o aumentos adicionales del tipo de cotización.

El Pensiómetro analiza los diferentes estudios que miden las medidas de ingreso en el largo plazo, específicamente hasta el año 2050, y su impacto promedio durante el período que abarca desde el año 2022 hasta el 2050, así como la estimación del promedio del gasto público en pensiones, concluyendo que solo las estimaciones del gobierno cumplirían la regla marcada.

Por otro lado, el Pensiómetro subraya el papel de las Transferencias del Estado en el contexto del equilibrio presupuestario y el cumplimiento de las recomendaciones del Pacto de Toledo del año 2020. Estas Transferencias del Estado han aumentado significativamente en los últimos años, alcanzando el 1,4% del PIB en 2022 y 2023, y desempeñan un papel esencial al financiar una parte importante del gasto en pensiones y alinear las políticas públicas con las recomendaciones del Pacto de Toledo.

Las conclusiones del informe abren la puerta a nuevas estrategias y políticas que podrían ser cruciales para garantizar la sostenibilidad y la equidad del sistema de pensiones en España.

HelpMyCash: Ahorra el 80% de lo que gastas ahora

La jubilación puede ser una etapa agradable, pero planificarla es un verdadero rompecabezas: sin saber cuánto tiempo se vivirá jubilado, ni cuánto dinero se necesitará, en dónde se vivirá y cuánto será el coste de la vida, resulta muy complejo hacer cálculos a 40 años vista y muy estresante pensar en encajar las piezas a la perfección.

“No existe una estrategia que sustituya el empezar a ahorrar e invertir cuando se comienza la vida laboral”, explica Olivia Feldman, economista y cofundadora del comparador financiero HelpMyCash. Puede que para muchos sea complicado guardar dinero para un proyecto, que en un principio parece tan lejano. Según la III Encuesta Paneuropea de Pensiones 2023 de Insurance Europe, la federación europea de asociaciones de aseguradoras, el 57% de los españoles de entre 18 y 35 años no ahorra para su jubilación, un porcentaje que cae al 49% para quienes tienen entre 36 y 50 años. A partir de los 51 años representa el 47%. Más de la mitad de los españoles desearía empezar a ahorrar para su jubilación, pero para el 30% le resulta imposible hacerlo. Mientras que el 13% asegura que no cuenta con suficiente información sobre cómo realizarlo y solo un 9% planea comenzar próximamente.

¿Cómo comenzar a prepararse para la jubilación? Cuando se habla de cuánto dinero se necesita para la jubilación, realmente se está tratando de predecir dos cosas: cuánto dinero es probable que se gaste en un año y cuántos años se vivirá como jubilado. Comenzar puede ser abrumador cuando no se sabe por dónde empezar. Por eso, los expertos de HelpMyCash comparten el famoso método del 80%. Según Feldman, este enfoque te ayuda a determinar cuánto dinero debes ahorrar aproximadamente para tu jubilación. ¿Cómo funciona el método del 80%? Según la mayoría de asesores financieros, este método dicta que las personas deberían tener ahorrado al menos el 80% del dinero que gastan al mes. ¿Por qué? Porque asumen que a partir de la jubilación solo se necesitará el 80% del ingreso previo, pues los gastos suelen disminuir.

La experta de HelpMyCash ayuda a traducir esta premisa y lo explica con un ejemplo: “Si antes de jubilarte tienes gastos mensuales de 1.300€ y calculas que tendrás una pensión de 800, entonces necesitarás tener ahorrados 240 para poder cubrir el 80% del gasto mensual, o lo que es lo mismo, 2.880€ al año”.

Con este cálculo tienes un aproximado de la cantidad que debes ahorrar para vivir un año jubilado. El siguiente paso será calcular los años que se va a necesitar ese dinero. Si una persona se jubila a los 67 años y estima vivir hasta los 90 años, entonces debería tener unos 66.240 euros ahorrados. Eso sí, el cálculo del 80% no tiene en cuenta la inflación “que termina comiéndose gran parte del ahorro, ya que hace que el dinero pierda valor”, matiza Feldman.

¿Cómo alcanzar el objetivo? Invertir es la clave Para evitar la pérdida que genera la inflación, grandes financieros como el veterano inversor y millonario estadounidense, Warren Buffett, insta a los jóvenes a invertir en productos como los fondos indexados o ETF. “Lo que te permite asumir riesgos cuando tienes 20, 30 y 40 años es el horizonte a largo plazo que tienes para este dinero”, destaca la economista.

Si alguien necesita ahorrar 240€ al mes y en lugar de dejar ese dinero sin remunerar, decide invertir 75 mensuales en el S&P 500, en aproximadamente 23 años habría invertido unos 21.825€ y obtenido 72.687, lo que significa una ganancia de 50.869. Siguiendo con el mismo ejemplo en el que la persona necesitaba ahorrar 66.240 euros para su jubilación, si hubiera invertido, no solo habría alcanzado esa cantidad, sino que también habría obtenido unos 6.400 euros adicionales. “Para hacer estos cálculos hemos visto la rentabilidad de los últimos 23 años del índice. Es verdad que no asegura que se desempeñe así en el futuro, pero sirve para darse una idea”, aclara Feldman. “En vez de gastar 75 euros al mes en ocio, inviértelos. Observa lo que sucede después de un año, es muy probable que ganarás confianza al ver cómo ha crecido tus ahorros”, sugiere.

Howden pide a las empresas promover la salud financiera de sus empleados

Álvaro Monterde, director de Previsión Social de Howden Iberia, junto con Marta Manrique y Asier Méndez, consultores actuariales de la correduría, han aconsejado a las empresas que promuevan la salud financiera de sus empleados, al igual que se preocupan por la física o la mental, para mejorar su jubilación.

En un encuentro organizado por el bróker de seguros en Sevilla, admite que hay bastante desconocimiento entre los empleados sobre el futuro de sus pensiones públicas, que muchas veces tampoco tienen suficiente formación financiera y que a veces existen fallos en la comunicación de las propuestas de valor de las empresas sobre estos asuntos.

En relación con las pensiones públicas, Monterde ha señalado que la última reforma ha sorprendido a todos, ya que aumenta el gasto: “Esto va a traer como consecuencia una reforma futura en el corto plazo, ya que no se puede gastar más de manera infinita (el aumento en las cotizaciones y en la deuda pública tiene un límite) y ya se empieza a jubilar la generación del baby boom (dentro de 20 años las personas mayores de 65 años pasarán de ser 9,5 millones a casi 15)”.

Además, los planes de pensiones individuales empeoran respecto a los de empresa, para los que se han aprobado ventajas fiscales –“aunque insuficientes”- y una bonificación de las cuotas empresariales de cotización a la Seguridad Social por sus contribuciones a planes de pensiones de empleo. El primer plan de pensiones sectorial, el de la Construcción, “no será el último”.

Muchas empresas están implantando sistemas de ahorro para la jubilación a través de la retribución flexible y que están realizando un esfuerzo en la comunicación, que abarca muchos más aspecto que las ventajas fiscales, ya que deben proporcionar a los empleados formación financiera -“hacerles entender por qué ahorrar para la jubilación y cómo”.