Ibercaja Gestión cree que la Fed bajará tipos tres veces en 2024

Miguel Ángel Valero

El simposio anual de economía de Jackson Hole ha visto a banqueros centrales, incluido el presidente de la Reserva Federal, Jerome Powell, reconocer que la situación económica global actual es la más favorable desde la pandemia. "Si bien, hay cautela al declarar oficialmente la victoria sobre la inflación, ya que el miedo a un rebote en los precios todavía no se ha disipado", matiza Jorge Borbón Gonzalo, analista de Ibercaja Gestión.

La política monetaria global se encuentra en las primeras etapas de un ciclo de relajación, aunque no es completamente sincrónica entre las regiones. Los bancos centrales de América Latina fueron los primeros en aumentar los tipos de interés y han sido los primeros en reducirlos, mientras que los bancos centrales de las principales economías han ido un poco por detrás. Los responsables de Asia emergente han sido todavía más lentos. Sin embargo, la tendencia global a reducir los tipos ha estado firmemente establecida durante algún tiempo, y Powell confirmó que Estados Unidos se une a ella al afirmar que: "la dirección del viaje es clara."

Los comentarios de Powell en Jackson Hole sugieren un ciclo de relajación gradual, con la economía aun creciendo a un ritmo sólido y con un fuerte mercado laboral. Sin embargo, también indicó que “los riesgos a la baja en el mercado laboral han aumentado” y que la Reserva Federal “no busca ni recibiría como buena noticia ningún dato adicional de enfriamiento en el mercado laboral”. Esto se interpreta como que se podría producir una reducción de tipos más agresiva si se deterioran aún más los datos de empleo.

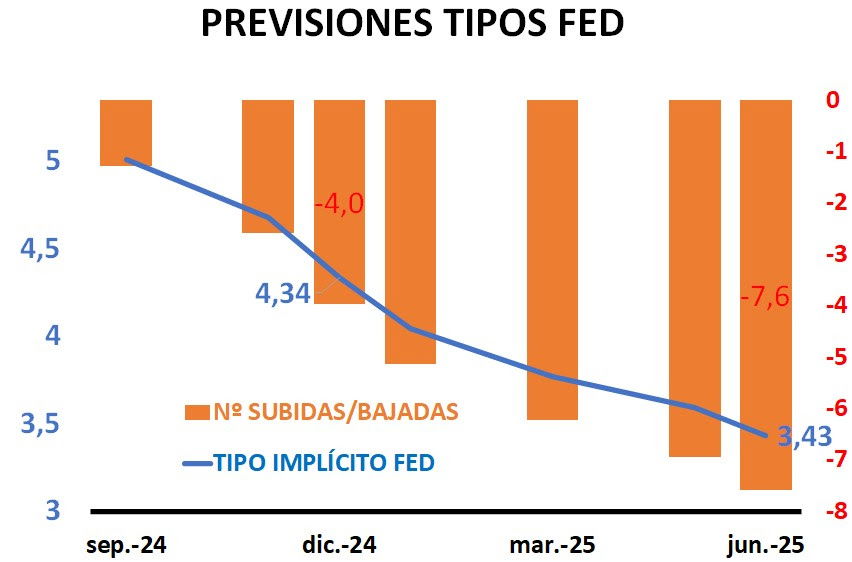

Durante las últimas semanas, otros participantes del comité de política monetaria (FOMC) de la Fed ya habían anticipado un cambio en la posición de la institución, sugiriendo un "ritmo gradual y metódico" de recortes para preservar un mercado laboral saludable; y las actas de la reunión del comité de julio, publicadas también la semana pasada, señalaban una disposición a recortar tipos por parte de varios miembros. Por lo tanto, el discurso de Powell no puede considerarse una sorpresa muy significativa: de hecho, el mercado mantiene prácticamente sin cambios las previsiones de bajadas de tipos hasta fin de año (esperaba 3,9 bajadas de 0,25 pb y ahora espera 4).

"Nuestro escenario base sigue siendo el de 2 bajadas (septiembre y diciembre) hasta final de año, pero la posibilidad de una bajada adicional en noviembre ha aumentado. Además, con la Fed preparada para reaccionar de manera más agresiva si los datos se deterioran, las 4 bajadas que espera el mercado nos parecen demasiadas, pero posibles", explica el analista de Ibercaja Gestión.

Esta semana se publican los datos de ingresos y gastos personales de julio, que deberían confirmar que el consumidor estadounidense se mantiene sólido, con un crecimiento del gasto real del 0,2% respecto al mes anterior. En el mismo sentido, se espera que la segunda estimación del PIB del segundo trimestre se revise al alza a un 2,9% (trimestral anualizado) frente al 2,8% de la primera estimación.

Con respecto a la inflación, se estima que el deflactor subyacente del consumo personal suba un 0,17% en julio, lo suficientemente suave como para permitir un recorte de tipos en septiembre, pero sin ahuyentar por completo los miedos a un rebrote de la inflación. No obstante, será el informe de empleo de la semana que viene quien marcará definitivamente lo que vaya a hacer la Fed en su comité del día 18 de septiembre. "Los datos de peticiones semanales nos hacen pensar en unos números estabilizándose con respecto a los de julio, pero con tanta revisión de datos, todo puede suceder", concluye este experto.

Columbia Threadneedle: tendencia claramente a la baja

Steven Bell, economista jefe para EMEA de Columbia Threadneedle Investments, cree que Jerome Powell fue claro y abierto: "Ha llegado el momento de recortar los tipos". Andrew Bailey, su equivalente británico, se mostró cauto: "Demasiado pronto para declarar la victoria". "A diferencia del Banco de Inglaterra y el BCE, el banco central de EE.UU. aún no ha bajado los tipos y está claro que cree que debe ponerse al día. Los mercados están de acuerdo. Calculan 100 puntos básicos de recortes para finales de año. Con sólo 3 reuniones por delante, eso requeriría un recorte de 50 puntos básicos en una de ellas. Eso es mucho, pero dependerá en gran medida de las próximas cifras de empleo del 6 de septiembre. Unas cifras débiles nos darían un recorte de 50 puntos básicos en la reunión de ese mismo mes. La tasa de desempleo será el centro de atención. Salvo que los datos del informe sean realmente débiles, esto haría menos probable un recorte de 25 puntos básicos. En general, veo margen para la decepción, dado lo mucho que se prevé para el resto del año. Pero la tendencia es claramente a la baja en Estados Unidos", argumenta.

El mercado prevé otros 123 puntos básicos de recortes el año que viene, lo que situaría el tipo de los fondos de la Reserva Federal en el 3%. "Esta cifra es claramente bajista, pero, una vez más, está muy anticipada", añade.

Los mercados del Reino Unido han descontado sólo 40 puntos básicos de recorte del tipo de interés bancario para finales de año. La economía se está acelerando, aunque desde una base baja, y los temores a un gran aumento del desempleo resultan exagerados. La inflación se ha mantenido en el objetivo hasta la última cifra, pero a partir de ahora aumentará de forma constante. Las facturas energéticas de los hogares son un factor importante: subirán un 10% en octubre, el primer aumento en dos años. Esto representa un reto para el Banco de Inglaterra y el Gobierno, que se ve presionado para ofrecer más ayudas a los pensionistas y a las personas con rentas bajas. Sin embargo, también hay buenas noticias: la inflación salarial, que el Banco de Inglaterra vigila de cerca, está a punto de caer en términos intertrimestrales, a medida que nos alejamos de la subida del 10% del salario mínimo de abril .La libra esterlina ha sido la divisa más fuerte en lo que va de año, lo que se traduce en una bajada de los precios de los productos importados. Y las cifras del sector minorista muestran la primera caída de los precios en términos interanuales desde el Covid. "En conjunto, creo que podríamos tener 50 puntos básicos de recortes a finales de año. Hay 82 puntos básicos más de recortes previstos para el año que viene, lo que situaría el tipo de interés del Banco de Inglaterra en el 3,75%. No cabe duda de que es posible, pero hay riesgos en ambos sentidos", avisa este experto.

Por lo que respecta a Europa, los mercados prevén recortes de tipos similares a los del Reino Unido. El crecimiento en Europa es anémico y la semana pasada se conocieron algunas buenas noticias sobre el comportamiento de los salarios, a las que se prestó muy poca atención: cayeron a sólo el 3,5% anual, un gran descenso que no dista mucho de un nivel coherente con el objetivo del 2%.