Los laboristas llegan al poder en un Reino Unido que apenas crecerá un 0,9% en 2024

Miguel Ángel Valero

Los laboristas recuperan el poder en el Reino Unido, con una aplastante mayoría absoluta, el peor resultado de la historia para los conservadores (gracias a la derecha populista Nigel Farage, que entra por primera vez en el Parlamento, y a los liberales demócratas). Pero se enfrentan a una economía que apenas crecerá un 0,9% este año y con graves problemas de liquidez en sus empresas.

De acuerdo con el último Economic Outlook de Crédito y Caución, la economía británica crecerá un 0,9% en 2024, lo que supone una revisión de tres décimas frente a las previsiones de hace seis meses, motivada por un gasto de los consumidores mayor de lo esperado. El crecimiento debería repuntar hasta el 1,3% en 2025 a medida que disminuya la incertidumbre política, pero sigue siendo "estructuralmente débil".

"Las reacciones de los mercados al anuncio sorpresa de las elecciones generales han sido limitadas y no es previsible que el resultado tenga un impacto significativo en las perspectivas económicas. Tras la minicrisis presupuestaria de 2022, los dos principales partidos del país se han comprometido a respetar las normas fiscales vigentes", señala el informe.

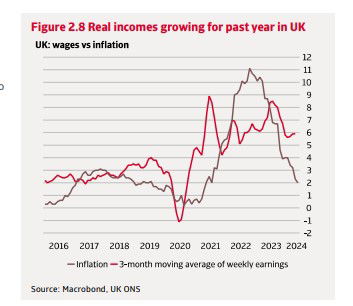

La economía británica creció más rápidamente de lo previsto en el primer trimestre y ese impulso se mantendrá en el segundo trimestre. El gasto de los consumidores es el principal motor de la recuperación, con una inflación significativamente más baja que impulsa su poder adquisitivo. La factura energética de los hogares está casi un 20% por debajo de su nivel máximo. "El crecimiento de los salarios reales y la mejora de la confianza de los consumidores invitan al optimismo en cuanto a la persistencia del consumo en el segundo semestre", apunta.

El componente manufacturero alcanzó su nivel más alto en dos años, lo que sugiere un afianzamiento de la recuperación económica. Sin embargo, "la recuperación económica británica seguirá siendo débil, ya que los vientos en contra de una política fiscal restrictiva y las anteriores subidas de los tipos de interés pesan sobre la demanda. Además, los datos más recientes sobre inflación no son suficientemente buenos", advierte el informe.

En ese contexto, con el tipo de interés oficial al 5,25%, la aseguradora de Crédito espera que el Banco de Inglaterra acumule un total de recortes de 50 puntos básicos de aquí a finales de año, con la posibilidad de un tercer recorte de 25 puntos básicos. Éste podría actuar antes que la Reserva Federal, siguiendo la estela del Banco Central Europeo, el Banco Nacional Suizo o el Riksbank sueco, ya que la situación económica más débil del Reino Unido ha permitido que la rigidez del mercado laboral desaparezca más rápidamente.

"Sin embargo, el impacto positivo de la relajación monetaria no se dejará sentir hasta 2025, ya que los pagos de intereses de la deuda aumentan este año por el endurecimiento anterior. Esperamos que el crecimiento del PIB real crezca hasta el 2% a medida que se relaje la política monetaria. El PIB real seguirá por debajo de su potencial debido a limitaciones estructurales como la baja inversión, la escasa productividad y las barreras comerciales creadas por el Brexit", recalca el informe de Crédito y Caución.

El 64% de las empresas británicas vaticina un deterioro de los pagos de sus clientes

Por otra parte, el Barómetro de Prácticas de Pago 2024, elaborado por Crédito y Caución, prácticamente la mitad de las empresas británicas espera que el comportamiento en pagos B2B de sus clientes se deteriore en los próximos doce meses, en un contexto de graves problemas de liquidez. El 64% de las empresas del Reino Unido vaticina un aumento del riesgo de insolvencia. Una de las razones de esta tendencia al alza son los estímulos fiscales vinculados a la pandemia, préstamos que han incrementado los costes empresariales.

El uso del crédito comercial en las estrategias B2B desempeña un papel muy relevante en Reino Unido. Casi dos tercios de las ventas se realizan a crédito, lo que pone de manifiesto su importancia para mantener una ventaja competitiva. El 53% de las compañías de todos los sectores utiliza el crédito comercial como principal fuente de financiación para hacer frente a los problemas de tesorería y al impacto del riesgo de crédito de la cartera.

En ese contexto, la morosidad afecta al 40% de las ventas a crédito y los impagos suponen un 7% adicional, debido principalmente a los problemas de liquidez de los clientes. La estrategia de gestión del riesgo es especialmente importante para el sector de la construcción ante la caída de demanda residencial.

La mitad de las empresas de todos los sectores no han registrado cambios significativos en su periodo medio de cobro, aunque el 13% ha visto deteriorada la eficacia en el cobro de deudas, sobre todo en el caso de la construcción. La evolución de la economía nacional es la principal preocupación de empresas británicas, en un contexto monetario restrictivo que limita el acceso a la financiación y dificulta la inversión.

En una economía donde el sector servicios desempeña un papel fundamental, crece la preocupación por un aumento de sus costes que haga subir la inflación. Las incertidumbres geopolíticas son otro motivo de inquietud para las empresas británicas a corto plazo, ya que podrían desestabilizar aún más los costes y alterar los plazos de entrega, exacerbando las presiones inflacionistas.

En el largo plazo, el principal desafío señalado por las compañías de todos los sectores es el impacto de una normativa medioambiental más estricta y su repercusión en el funcionamiento de las empresas.

abrdn: "la victoria arrolladora aporta la claridad que necesitan los mercados"

Ben Ritchie, responsable de renta variable de mercados desarrollados de abrdn, afirma: " La victoria arrolladora de los laboristas aporta el tipo de claridad y estabilidad que necesitan los mercados de renta variable en un mundo cada vez más volátil. La agenda laborista a favor del crecimiento es clave para obtener los ingresos fiscales necesarios para financiar los servicios públicos, y el capital privado desempeña un papel vital en el apoyo a la inversión. Si el nuevo Gobierno acierta, las empresas más expuestas a la economía británica serán las que salgan ganando, lo que supondrá una inyección de moral para las empresas del FTSE 250 y el FTSE Small Cap. Con un poco más de paciencia, los inversores podrían verse finalmente recompensados".

"Una de las principales prioridades del nuevo Gobierno debería ser aumentar el atractivo de la renta variable británica para los inversores nacionales e internacionales. Una de las formas más rápidas y eficaces de conseguirlo es eliminar el impuesto sobre actos jurídicos documentados de las acciones británicas, lo que haría al Reino Unido más competitivo, recompensaría a los ahorradores y atraería la tan necesaria inversión extranjera", apunta.

Nalaka De Silva, responsable de Soluciones para Mercados Privados de abrdn, cree que "lograr un crecimiento que respalde el gasto público es una prioridad clave para el nuevo gobierno, y se espera que el foco de atención en los primeros 100 días de mandato sea la planificación de la reformas. Nos alienta ver que la reforma de la planificación se sitúa en el núcleo de las prioridades políticas y esperamos que esto se traduzca en una reforma y una financiación rápidas y tangibles, no sólo a corto plazo, sino con una visión y una estabilidad a largo plazo. Esto es muy necesario para abordar los problemas profundamente arraigados en los mercados del ahorro y las pensiones. Apoyando el flujo de capital hacia los sectores productivos, puede mantenerse la ventaja comparativa del Reino Unido".

"En consonancia con las iniciativas de financiación productiva, hay que dirigir más capital a los activos nacionales para apoyar el crecimiento. Creemos que la regeneración urbana a través de proyectos inmobiliarios a gran escala, el capital especializado (capital de crecimiento y capital riesgo), las infraestructuras sociales y económicas, incluidos los activos de proyectos de energías renovables, desempeñan un papel importante en el impulso de la economía y proporcionan diversificación a los inversores. Nos gustaría que las empresas y los fideicomisarios estuvieran facultados e incentivados para diversificar la asignación de activos de las pensiones en una gama más amplia de acciones y activos alternativos dentro de un marco de riesgo adecuado. Además, el Gobierno anima al sector de la gestión de inversiones a desarrollar productos y vehículos que permitan a los ahorradores a largo plazo acceder a los mercados privados. Durante los primeros 100 días, esperamos que se habiliten estas asignaciones de capital a través de la reforma de las pensiones, que permitirá que las prestaciones acumuladas se compartan con sponsors corporativos en caso de que los planes sigan funcionando, frente a la compra por parte de los seguros. Prevemos nuevos avances en materia de información sobre costes en el sector de los fondos de inversión y esperamos ver más incentivos para los ahorradores a largo plazo", subraya.

Christian Pittard, responsable de Fondos Cerrados y Director General de Finanzas Corporativas de abrdn, cree que "el nuevo gobierno debe estudiar urgentemente la posibilidad de arreglar las normas de divulgación de costes que están frenando el sector de los fondos cerrados en el Reino Unido. No hay nada que perder y sí mucho que ganar, con un coste cero para el erario público, al tiempo que se impulsa la confianza de los inversores y la inversión en el Reino Unido. Los fondos de inversión cerrados constituyen una fuente esencial de capital para los grandes proyectos inmobiliarios, de renta variable especializada, infraestructuras y energías renovables que, según el consenso político, son necesarios para impulsar el crecimiento del país".

"Las normas engañosas y poco útiles sobre la divulgación de costes para los fondos de inversión están ahogando la inversión en estas áreas productivas y deben abordarse de inmediato. Esta situación ha influido en el ánimo de los inversores hasta el punto de que la información publicada podría estar afectando negativamente a las decisiones de inversión. La reforma de los mercados de capitales británicos no puede hacerse sin resolver este enigma, dado que el sector representa alrededor del 36% del FTSE 250, según la Bolsa de Londres. En abrdn también creemos que la reforma de los mercados de capitales debe ir más allá y fomentar una cultura nacional del ahorro y la inversión que aporte aún más capital para hacer crecer nuestra tarta económica. El impuesto del timbre sobre las acciones británicas y los fondos de inversión domiciliados en el Reino Unido ha distorsionado los flujos de capital, situando al Reino Unido en desventaja competitiva frente a sus homólogos internacionales y obstaculizando aún más el crecimiento económico. Recortando este impuesto injusto y distorsionador, el nuevo gobierno podría dar grandes pasos para crear el entorno de inversión sano y competitivo que tanto necesita el país", resalta.

Alastair Black, responsable de políticas de ahorro de abrdn, señala que: "Nos alegramos de que el programa electoral laborista se comprometiera a emprender una revisión del panorama de las pensiones, reconociendo la importancia tanto de ofrecer mejores resultados en materia de pensiones como de fomentar la inversión en el Reino Unido. La revisión de las pensiones nos brinda la oportunidad de dar un paso atrás y ponerla en práctica de forma meditada, teniendo en cuenta la opinión del sector. Los niveles actuales de las cotizaciones no garantizarán una jubilación adecuada para la mayoría. Ya hemos pedido que los niveles mínimos de autoafiliación aumenten sustancialmente, e idealmente se dupliquen hasta el 16%. Establecer una hoja de ruta y unos plazos claros para alcanzar este nivel contribuirá a que más personas puedan disfrutar de una jubilación adecuada y aumentará la cantidad de activos disponibles que podrían invertirse en el Reino Unido".

Activotrade destaca la muy poca volatilidad en los mercados

Juan José del Valle, responsable de análisis en Activotrade SV, resalta la muy poca volatilidad en los mercados en la apertura tras los resultados de las elecciones británicas, quizás porque eran los resultados esperados. El futuro del FTSE 100 apenas subiendo un 0,2% y el par de divisas euro-libra (EURGBP) plano en zonas de 0,8475. Los bonos ingleses (Gilts) a 2 y 10 años se mantienen cerca de 4,2%. Por otro lado, lo que está dando que hablar son las criptomonedas en la apertura, dejándose el Bitcoin y Ethereum (BTC y ETH) más de un 6% y 8% respectivamente, haciendo el primero de ellos mínimos no vistos desde febrero.