Los analistas dudan que la Fed baje tipos en septiembre

Miguel Ángel Valero

Después de registrarse uno de los mejores datos de inflación en EEUU en 2024, la comparecencia del presidente de la Fed, Jerome Powell, fue para los analistas de Banca March "un jarro de agua fría, manteniendo un tono cauto en cuanto al optimismo con el retroceso de la inflación y apuntando a que solo veremos un recorte de tipos en 2024 pues el comité no tiene la confianza necesaria para iniciar un camino más agresivo de reducción".

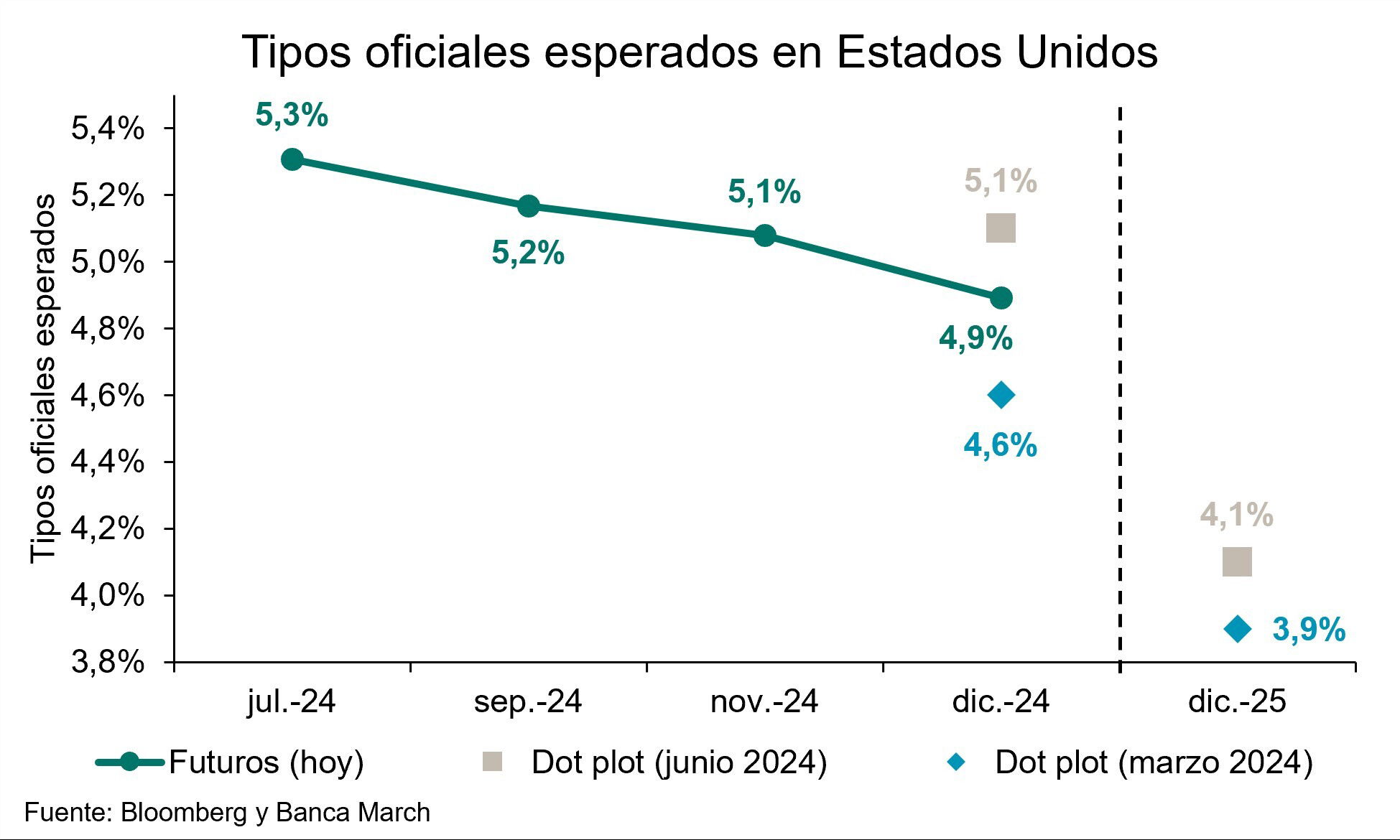

Además, se elevaron en dos décimas las previsiones de inflación subyacente para este año (+2,8%) y el famoso gráfico de puntos ahora señala una bajada para 2024, frente a las tres de marzo, aunque la mayoría de los miembros aún esperan dos bajadas de tipos y un grupo minoritario (4 miembros) no ve necesario ningún recorte.

"Con este giro de expectativas, las curvas soberanas tuvieron un día muy volátil, con fuertes compras al salir el dato de inflación, que se fueron compensando a medida que avanzaba la rueda de prensa de Powell, aunque al final del día prevaleció el optimismo y los tipos soberanos a 10 años en Estados Unidos se situaron en los niveles más bajos en dos meses. Por otro lado, la Bolsa hizo una lectura positiva, al percibir que la autoridad americana es sensible al crecimiento y mantiene la intención de reducir tipos incluso tras un aumento en sus previsiones de inflación", señalan.

La inflación reanuda su moderación en Estados Unidos: por segundo mes consecutivo los datos de precios arrojan cifras alentadoras y continúan señalando un avance lento pero seguro en el proceso desinflacionista. Los datos relativos a mayo superaron ligeramente las expectativas al frenarse más de lo estimado. El IPC registró un crecimiento nulo en el mes de mayo, lo que modera el avance interanual hasta el +3,3%, una décima menos que en el mes anterior. Además, también se frenó la tasa subyacente, que creció un +3,4% interanual, dos décimas menos que en el mes anterior, siendo este el menor nivel desde abril de 2021. "Unos datos que confirman nuestro escenario, en el que la inflación está atravesando un periodo de altibajos pero que la senda de moderación continuará", insisten en Banca March.

Christian Scherrmann. economista para EEUU de DWS, también considera que los datos previos a la reunión de junio del FOMC no podían ser más favorables. La inflación llevaba dos meses consecutivos enfriándose tras un primer trimestre decepcionante. Una serie de datos sobre el mercado laboral, incluido un aumento de la tasa de desempleo hasta el 4,0%, indicaron una relajación gradual de las tensiones. "Es cierto que las recientes y sólidas cifras de las NFP (nóminas no agrícolas) han sido un borrón, pero el aumento de la inmigración y las posibles dificultades en el departamento de estadística relativizan esas cifras sorprendentemente elevadas. Además, el decepcionante crecimiento del PIB en el primer trimestre fue justo, ya que el robusto consumo interno subyacente fue lo suficientemente fuerte como para pasar por alto la baja cifra principal", argumenta.

"A pesar de todos los indicadores pesimistas, los banqueros centrales dieron una sorpresa aparentemente agresiva en la reunión de junio del FOMC. La proyección mediana actualizada del tipo de interés de los fondos federales, o diagrama de puntos, indica ahora un único recorte de tipos de aquí a finales de año, frente a los tres previstos en marzo. Este cambio de opinión se debió probablemente a una ligera mejora de las perspectivas de inflación para este año y el próximo. Curiosamente, para 2024 los participantes en el FOMC indican que no esperan nuevos avances en materia de desinflación", señala.

"Además, un vistazo a la distribución de los puntos revela una falta de consenso entre los banqueros centrales. Pero hay más puntos que unir. Recientemente, se ha prestado mucha atención al debate sobre dónde se situarán los tipos a largo plazo, o el tipo de interés neutral. En este caso, los banqueros centrales prevén ahora un tipo más alto, del 2,6% al 2,8%. El aumento puede ser marginal, pero implica que los banqueros centrales prevén ahora más presiones estructurales sobre los precios que antes", apunta.

Mientras tanto, la Fed reconoce algunos progresos en el frente de la inflación, actualizando "una falta de progreso" a "un progreso modesto". "Si bien es más matizado que el gráfico de puntos, el mensaje inicial de la reunión de junio del FOMC sigue siendo de línea dura. El hecho es que, si interpretamos al pie de la letra las proyecciones económicas actualizadas, siguen empeñados en reducir los tipos, aunque "falte" desinflación o se suavicen aún más las condiciones del mercado laboral. Esta postura contrasta con su valoración de los "modestos" avances en materia de inflación, como se menciona en el comunicado. Desde nuestro punto de vista, casi parece que estas proyecciones se formularon justo antes de la inesperada suavidad de las cifras de inflación de mayo", precisa.

Durante la conferencia de prensa, el presidente de la Reserva Federal, Powell, fue rápidamente interrogado sobre esta incoherencia. Respondió calificando las proyecciones de previsiones conservadoras, añadiendo que unas lecturas de inflación más bajas, como las observadas en mayo, podrían alterar las perspectivas. Explicó además que sus hipótesis de inflación persistente en 2024 se ven influidas por los efectos de base derivados de un segundo semestre de 2023 más suave. El presidente Powell reiteró una vez más la fuerte dependencia de los datos de las decisiones futuras, pero al mismo tiempo reconoció que los datos de inflación de mayo son indicativos de "progreso", un término que los mercados probablemente estén observando con interés.

"Creemos que se necesitará más tiempo para que el término "progreso" pase de la conferencia de prensa a la declaración posterior a la reunión, donde serviría de señal definitiva para un primer recorte de tipos. Mientras tanto, la Reserva Federal debe evitar escenarios como los del cuarto trimestre de 2023, en el que las condiciones financieras experimentaron una relajación innecesaria debido a las crecientes expectativas de recorte de tipos. Teniendo en cuenta las incoherencias observadas durante la reunión de junio, concluimos que este objetivo se ha logrado con éxito por ahora: los mercados han descontado algo menos de dos recortes en 2024, una ligera disminución con respecto a las expectativas previas a la reunión. A medida que vayamos atando cabos, es probable que coincidamos con esta valoración", concluye el experto de DWS.

James McCann, economista jefe adjunto de abrdn: "Como era de esperar, la Reserva Federal mantuvo sin cambios la política monetaria, pero continúa dejando prácticamente abierta la puerta a recortes de tipos este año. En realidad, la mediana de los miembros del FOMC prevé ahora un solo recorte de tipos en 2024, frente a los tres que había previsto en marzo. Este cambio de postura probablemente se deba a un crecimiento de los precios mayor de lo esperado a principios de 2024, que obligó a los miembros del FOMC a revisar al alza sus previsiones de inflación una vez más. Sin embargo, la sorpresa a la baja de ayer en la inflación del IPC fue mucho más alentadora, y con la mayoría de los miembros divididos entre uno o dos recortes, no nos sorprendería ver que el mercado sigue flirteando con la opción de que este año se produzcan varios recortes de tipos."

Juan José del Valle, responsable de análisis de la sociedad de valores Activotrade: "Los datos de IPC en Estados Unidos alivian la presión, mientras que las proyecciones del FOMC en la reunión de ayer rebajan el miedo a una desaceleración económica. De nuevo, de manera similar a lo que pasó el pasado mes de mayo, los mercados norteamericanos alcanzaron nuevos máximos históricos tras el último dato de inflación o IPC, cuyo dato subyacente cedió un par de décimas hasta el 3,4%. De la misma manera que el S&P500 superó los 5.300 puntos en mayo, con este último dato supera los 5.400 puntos marcando nuevos máximos con la tecnología de nuevo liderando. De la misma manera, el dólar se relajaba llevando al tipo de cambio EURUSD a alcanzar de nuevo los 1,08 mientras que por otro lado el sector bancario europeo se relajada subiendo un 1% de media después de haber tenido dos días previos muy malos por las elecciones en Europa".

El euro experimentó un fortalecimiento frente al dólar recuperando las medias de 50 y 100 periodos puntualmente tras un dato de inflación mensual nulo, mejorando la cifra interanual hasta el 3.3%, ligeramente mejor de lo esperado. Gracias a esto, las Bolsas repuntaron, con el sector tecnológico liderando gracias al alza de Nvidia (de nuevo), que cierra en verde por primera vez tras el split.

El comunicado del FOMC no presentó cambios significativos y no mostró preocupación por el crecimiento económico, esperando el mismo crecimiento del 2.1% este año respecto a la reunión de Marzo. Mientras tanto, han aumentado las previsiones respecto a la inflación del PCE un 0.2%, situándose en 2.6%, al igual que la inflación subyacente, que se espera sea del 2.8% en 2024. Destacaron modestos movimientos hacia el objetivo de inflación, pero siendo la 16º vez que todos los consejeros mantienen su posición de mantener tipos aún.

Ron Temple, jefe de estrategia de mercado de Lazard, cree que "no hay que fiarse demasiado del "gráfico de puntos" del FOMC de ayer. A medida que la inflación y los informes laborales adicionales durante el verano reafirmen que las presiones sobre los precios están disminuyendo y que la rigidez del mercado laboral se está relajando, espero que los miembros del FOMC reevalúen sus previsiones una vez más para incluir más recortes de tipos a finales de año".

Jeffrey Cleveland, jefe economista en Payden & Rygel: "Después de comenzar el año con cifras secuenciales del 0,4%, 0,4%, 0,4% y 0,3%, el IPC subyacente aumentó un 0,2% en mayo. El gobernador de la Reserva Federal, Chris Waller, comentó tras el informe del IPC de abril que, aunque ligeramente inferior al de los tres meses anteriores, no era suficientemente bueno porque había que salir "dos o tres decimales para encontrar una buena historia". El IPC subyacente de ayer hasta dos decimales es de 0,16, por lo que creo que cumple el criterio de una "buena lectura".

"Aunque son buenas noticias después de un comienzo de año decepcionante, es probable que los responsables políticos quieran ver unos cuantos informes como el IPC de mayo antes de adquirir la confianza suficiente para recortar los tipos. ¿Cuántos? Al menos 3-4, lo que descarta de hecho julio y quizá septiembre como fechas para recortes de tipos", añade.

"El informe del IPC de mayo fue muy favorable a la Reserva Federal. Los bienes básicos registraron un fuerte descenso mensual (-1,7%), mientras que los servicios básicos fueron mucho más suaves que en los últimos meses (¡sólo subieron un 0,2%!). ¿Persistirá la tendencia? El tiempo lo dirá, pero es probable que pasen algunos meses antes de que vuelvan a bajar los tipos. Por el momento, mantenemos nuestra previsión de un recorte en diciembre. Pero los mercados se comportan como si septiembre volviera a estar sobre la mesa y el "aterrizaje suave" volviera a estar en juego", concluye.

Edward Al-Hussainy, analista senior de Divisas y Tipos, responsable de análisis de Renta Fija de Mercados Emergentes de Columbia Threadneedle, hace algunas reflexiones:

- La inflación sigue rondando el 2,5-3%. Creo que la constelación de datos de crecimiento, empleo e inflación de los últimos 12 meses debería permitirnos confiar cada vez más en que el repunte de la inflación del primer trimestre fue una anomalía estadística y que el proceso de desinflación sigue en gran medida intacto; que el crecimiento de la demanda interna por encima de la tendencia, y la solidez del empleo no se están traduciendo en riesgos al alza para la inflación y el crecimiento salarial.

- El grueso del exceso de inflación actual sigue estando en función de las perturbaciones y los cambios heredados (véase más adelante). Esto respalda la opinión básica de la Fed de que la orientación de la política monetaria es suficientemente restrictiva para generar un descenso sostenible de la inflación subyacente hasta el 2%.

- Para hacernos una idea de hacia dónde se dirige la inflación, nosotros (y la Reserva Federal) debemos trabajar con datos actuales y prospectivos. A grandes rasgos, se trata de una combinación de expectativas de inflación (estables en torno al 2%), crecimiento económico (estable en torno al 2,5%), dinamismo del mercado laboral (en rápida desaceleración) y crecimiento salarial (en desaceleración, pero en torno al punto porcentual por encima de lo que la Reserva Federal desea en relación con el crecimiento de la productividad). Creo que esta combinación nos da la mayoría de los ingredientes para empezar a normalizar los tipos este año, quizá ya en septiembre.

- En este momento, nuestra atención debería centrarse a la trayectoria normalizada de los tipos de interés, para que sea alcanzada en 2025. Prevemos recortes de alrededor de 75 puntos básicos el próximo año, con un tipo terminal del 4% en este ciclo de relajación. Mi hipótesis de base es que esto es demasiado elevado, incluso con las estimaciones de la Reserva Federal de que los tipos neutrales a largo plazo aumentarán hasta el 3-3,5% desde el 2,5% de 2018/19.

- Powell esbozó tres escenarios bajo consideración en el FOMC este año: permanecer a la espera para crear más confianza en la tendencia a la baja de la inflación; recortar porque la inflación se está acercando de forma sostenible al 2%; y recortar porque el desempleo está aumentando rápidamente. Veo que los datos de inflación del segundo trimestre apoyan un pequeño cambio en las probabilidades de la opción 1 a la 2.

- Y lo que es más importante, las probabilidades de que la Reserva Federal reanude las subidas para contrarrestar las crecientes expectativas de inflación o una aceleración del crecimiento salarial siguen disminuyendo, a pesar de la significativa relajación de las condiciones financieras desde el pasado mes de octubre. Esto debería darnos más confianza en un techo duradero de los rendimientos del Tesoro a más largo plazo en torno al 4,5-5%, siendo probable que el extremo superior de esa horquilla requiera un deterioro de las perspectivas fiscales/una prima temporal más elevada.