¿Cómo se comportan los bonos en el año posterior al primer recorte?

Mark Munro, Investment Director de renta fija de abrdn

¿Qué nos enseña la historia sobre el comportamiento de los bonos en los 12 meses decisivos posteriores a la primera bajada de tipos de un banco central? Retrocedemos en el tiempo para averiguarlo. En el ámbito de los tipos de interés, se ha vuelto a imponer el mantra de "más altos por más tiempo". En Estados Unidos, el estancamiento de la inflación defraudó las grandes esperanzas de recortes de tipos de los bancos centrales a principios de año. El Banco Central Europeo, por su parte, ya ha comenzado a relajar su política monetaria. Es sólo cuestión de tiempo que los demás bancos centrales sigan su ejemplo y que se amplíe el ciclo de reducción de tipos.

¿Qué nos enseña el pasado sobre las implicaciones para los activos de renta fija?

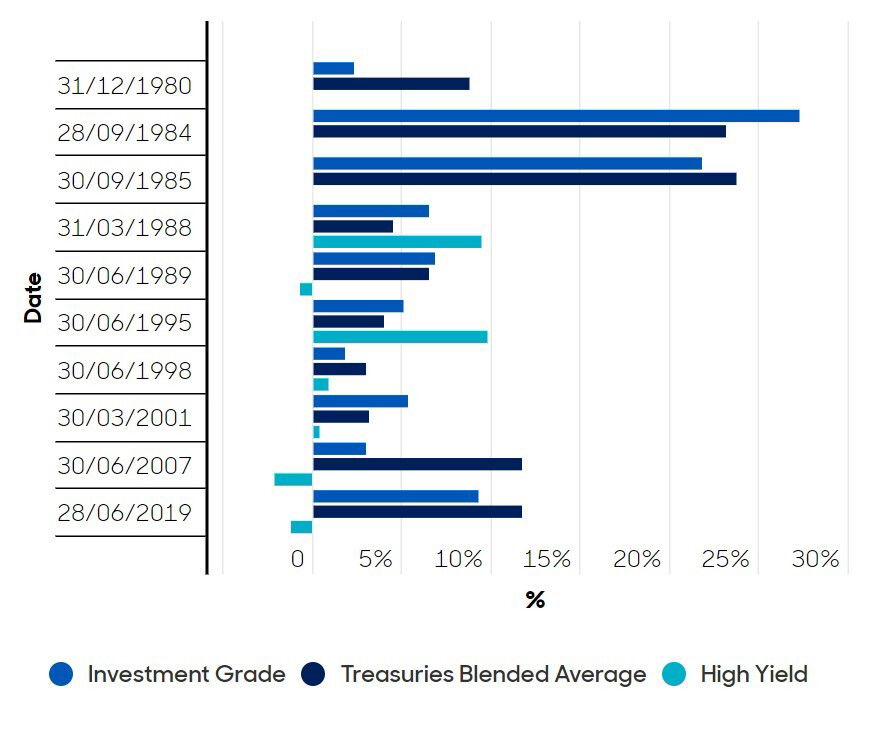

Hemos buceado en los libros de historia para ver qué ocurrió con la rentabilidad de los bonos en ese primer año tras la importantísima «primera bajada».¿Qué nos dice la historia? En Estados Unidos se han producido 10 “primeros " recortes de tipos desde 1980. El gráfico muestra que la rentabilidad total de los bonos corporativos y gubernamentales con grado de inversión (IG) al cabo de 12 meses fue positiva en todas las ocasiones.

Los bonos con grado de inversión superaron a los bonos del Estado en cinco de los 10 ciclos. Sin embargo, cuando inmediatamente después del recorte de tipos se produjo una desaceleración económica importante, como en 1980 y 2007, los bonos del Estado de mayor calificación se comportaron mucho mejor.

Por otra parte, la deuda de alto rendimiento (HY), de menor calificación, es más sensible al final de los ciclos económicos y su rendimiento fue desigual, con tres años negativos y dos planos (de un total de siete).

Si nos acercamos a la primera bajada de tipos en Estados Unidos, la historia sugiere aumentar la exposición a la deuda pública (y la mayor duración hasta el vencimiento que conlleva). Esto es especialmente cierto si se avecina una recesión.

¿Mejor crédito corporativo que deuda gubernamental?

En el ámbito de los bonos corporativos, los diferenciales de crédito también han retrocedido mucho tras 15 meses de subidas. Los márgenes indican el rendimiento adicional sobre la deuda pública comparable que exigen los inversores para asumir un riesgo adicional. Los diferenciales Investment Grade (IG) y High Yield (HY) de Estados Unidos se han estrechado hasta su percentil 20 este siglo. Esto plantea una especie de enigma para los inversores: los rendimientos totales son atractivos, pero los diferenciales corporativos están ahora en el lado caro.

Dicho esto, a pesar de estos niveles de los márgenes, hay muchas razones por las que el crédito podría seguir comportándose mejor en los próximos 12 meses. En la situación actual, las previsiones económicas apuntan a que la zona euro saldrá de la recesión y logrará un crecimiento del producto interior bruto (PIB) superior al 1%. Mientras tanto, el crecimiento de Estados Unidos se está ralentizando moderadamente hasta situarse entre el 2% y el 3%.

Si nos guiamos por la historia, esta horquilla del 1%-3% de crecimiento del PIB, con una inflación que se aproxima en líneas generales al objetivo, es un territorio propicio para los mercados de crédito, y el grado de inversión supera casi siempre a los bonos del Estado.

Puede que los diferenciales no estén baratos, pero el grado de inversión siguen ofreciendo una rentabilidad adicional del 1% con respecto a los bonos del Estado, a la espera de que se produzcan recortes de tipos.

Es más, los diferenciales corporativos en Europa no están tan estrechos, en función de su propio historial, como en EE.UU. Los diferenciales europeos tienen margen para estrecharse aún más

Compañías saludables

Mientras tanto, los fundamentales de las empresas son sólidos. El apalancamiento -nivel de deuda en relación con los beneficios de explotación- dista mucho de ser alarmante, y los márgenes de beneficio se han mantenido relativamente bien hasta ahora. Aunque las ratios de cobertura de intereses (beneficio de explotación, como indicador del flujo de caja, dividido por el gasto anual en intereses) han caído, se están estabilizando en niveles aún saludables. Las calificaciones crediticias son positivas en términos netos - reflejan más subidas que bajadas - y la composición general de los ratings de los principales índices de crédito, tanto para los bonos IG como para los HY, ha mejorado en los últimos tres años.

Pero no todo es de color de rosa

A principios de año, la atención se centró en la ralentización del crecimiento y en una posible recesión en Estados Unidos. Luego el foco se desplazó a la inflación como posible catalizador de nuevas subidas de tipos. Este último riesgo sigue preocupando, pero su importancia ha disminuido.La geopolítica acapara ahora mucha atención. En efecto, la política internacional se ha convertido para muchos inversores en una amenaza potencial para la estabilidad de los mercados. Por último, también es inevitable que aumente el riesgo idiosincrático como consecuencia de la rápida subida de los tipos de interés. Sin embargo, esto también brindará oportunidades a los gestores activos.

Si experimentamos el entorno macroeconómico benigno que hemos esbozado en el escenario de "momento propicio para los mercados de crédito", entonces es muy posible que los bonos high yield ofrezcan una rentabilidad superior a la de los bonos corporativos por cuarto año consecutivo.

Dicho esto, los inversores tendrán que sopesar esta posibilidad frente a otra consideración: el rendimiento adicional disponible en los bonos high yield ha caído al nivel más bajo de este siglo frente a los bonos corporativos.

Por todo esto, creemos que es conveniente proceder con extrema cautela, ya que la valoración deja muy poca protección ante cualquier sorpresa desagradable ya sea económica o política.

Aunque ha costado, nos acercamos a la primera bajada de tipos en Estados Unidos. Teniendo en cuenta los rendimientos iniciales y las lecciones de la historia, es probable que esto se traduzca en una fuerte rentabilidad total positiva tanto para los bonos corporativos con grado de inversión como para los bonos del Estado. Los diferenciales de crédito están cada vez más caros. Pero la demanda de bonos corporativos sigue siendo sólida y el entorno económico sigue pareciendo propicio para un mayor rendimiento superior.