El aterrizaje suave beneficia a la Bolsa

Miguel Ángel Valero

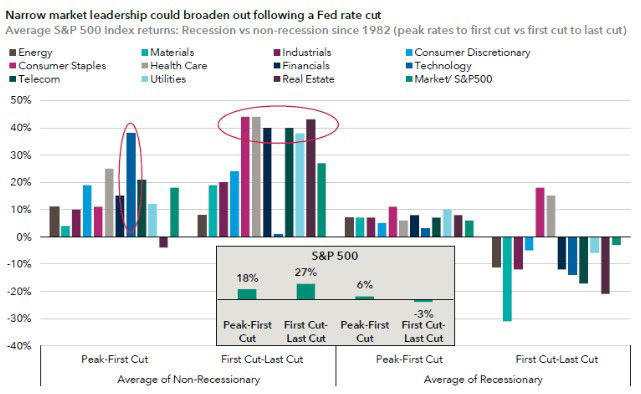

Para comprender mejor hacia dónde pueden dirigirse los mercados de renta variable a partir de aquí, los expertos de Capital Group analizan los ciclos de recortes de tipos desde 1982, en periodos recesivos y no recesivos, y la reacción de los distintos sectores. En los siete ciclos anteriores de recortes de tipos inducidos por la Reserva Federal, la división entre recortes realizados durante una recesión o sin ella fue bastante pareja. Tres ciclos de relajación se produjeron en periodos no recesivos y cuatro tuvieron lugar durante recesiones. La rentabilidad global del mercado estadounidense, representado por el S&P 500, varía en función de si el ciclo de recorte de tipos se produce durante una recesión o no.

¿Qué podemos deducir de este análisis? En caso de un aterrizaje suave, existe la posibilidad de que una gama más amplia de empresas y sectores obtengan buenos resultados, y potencialmente superen a los valores tecnológicos.

Ofi Invest apuesta por deuda pública europea y renta variable de EEUU

Por su parte, Ofi Invest AM cree que la deuda pública europea y la renta variable USA, presentan el mayor atractivo para invertir en 2025. La deuda pública europea, porque tras dos años de fortaleza en el mercado de crédito, las bajadas de tipos del BCE en 2025 limitarán la subida de rendimientos de los bonos a largo plazo, y la descorrelación con la deuda pública de EEUU crecerá.

La renta variable de EEUU, porque se beneficiará de las medidas de Trump que favorecerán a las compañías, especialmente de los sectores banca, tecnológicas y energía. Algunas compañías europeas con bajas valoraciones relativas y con ciertos vínculos al crecimiento de EEUU, también pueden aprovechar este escenario.

Según Eric Bertrand, CIO de Ofi Invest AM, 2025 habría podido ser el año de la relajación monetaria y del regreso a una política monetaria neutral, después de la lucha contra la inflación de los bancos centrales tras el Covid y la guerra provocada por la invasión rusa de Ucrania a partir de 2022, y de las bajadas de tipos en 2024 por la caída de la inflación y la resistencia del crecimiento.

Pero la amplia victoria de Donald Trump, cuyo partido controlará el Senado y la Cámara de Representates, pueden hacer cambiar este escenario, rompiendo la dinámica en vigor desde 2022. Sus políticas, y el equipo que ha nombrado, podrían suponer un estímulo para el crecimiento y la inflación en USA en el corto plazo. Además, el nuevo equipo parece haber aprendido la lección de las dificultades en el primer mandato. Sin embargo, todas las medidas anunciadas tendrán que ser negociadas y aprobadas, “y los resultados seguramente no serán tan blancos o negros como lo prometido”, en opinión de Eric Bertrand.

Los recortes fiscales y la desregulación están creando un marco favorable para las empresas, que puede durar al menos hasta las elecciones mid-term en 2026, en opinión de Eric Bertrand. Es posible que al principio, se beneficien la inversión y el crecimiento en EEUU. Las subidas de los aranceles aduaneros y los cambios en las leyes de inmigración -que probablemente serán difíciles de aprobar tal y como están- pueden impulsar un repunte inicial de la inflación, aunque a medio plazo podrían frenar el crecimiento y favorecer un escenario deflacionista.

Respecto a Europa, Bertrand cree que podría verse afectada por los aranceles en un principio, pero con el tiempo debería beneficiarse del crecimiento de la economía de EEUU, y de un euro más débil, que puede apoyar sus exportaciones, con algo de inflación importada. El mayor problema de Europa es cómo mantenerse unida y resistir a las fuerzas centrífugas para conservar su poder de negociación. Un hito difícil, teniendo en cuenta la debilidad de Francia y de Alemania y las posturas geopolíticas en Hungría, Polonia e Italia.

Según el CIO de Ofi Invest AM, este escenario puede hacer que la Fed frene su velocidad en los recortes de tipos y no llegue tan lejos, no como el BCE. Teniendo en cuenta las declaraciones de Trump, en 2026 podría haber un nuevo presidente de la Fed, y ello avivaría la volatilidad. Por lo tanto, es probable que los rendimientos de los bonos EEUU a largo plazo se mantengan altos en una curva de tipos empinándose. Si hubiera algún repunte hacia los máximos de 2024, puede ser momento de aumentar la exposición al activo.

Respecto a los bonos europeos a largo plazo, el experto de Ofi Invest AM ve probable que crezca la descorrelación y los rendimientos caigan. Además, en 2025 puede rebajarse la calificación crediticia de Francia a la categoría A, algo ya descontado en los diferenciales de rendimiento respecto al bono alemán. Si hubiera nuevas elecciones parlamentarias en Francia en 2025, en función del resultado puede aumentar la volatilidad y generarse nuevas oportunidades.

Tras dos años de fortaleza en los mercados de crédito, parece tener sentido reequilibrar las carteras hacia la deuda pública, sobre todo las de seguros. El bono alemán a 10 años aporta un rendimiento casi igual que el tipo del swap (contrato de permuta financiera). Por su parte, la renta variable de EEUU puede superar de nuevo a la europea en 2025, dentro de un entorno algo más volátil y moderadamente alcista. Aún así, hay ciertas compañías europeas que podrian ser oportunidades de inversión, por sus bajas valoraciones relativas y por sus vinculos con el crecimiento en EEUU, comenta Eric Bertrand.

Desde el punto de vista sectorial, las mejores perspectivas en renta variable USA las presentan los bancos, la tecnología –que se beneficiaría de la presencia de Elon Musk en el equipo de Trump- y la energía.

Según Ofi Invest AM, en 2025 es probable que el BCE siga bajando gradualmente sus tipos de interés oficiales. De esta forma, limita la subida de los rendimientos de los bonos europeos a largo plazo. En caso de que hubiera episodios de tensión, sería aconsejable aumentar la exposición a duración. En este entorno, la deuda pública europea parece tener un mayor atractivo que los bonos corporativos. En renta variable, es probable que la de EEUU aproveche un escenario más favorable para el negocio de las empresas que mejora la visibilidad, tras el inequívoco resultado de las elecciones en EEUU. La política fiscal de Trump puede ser de apoyo para la renta variable norteamericana, en tanto que los mercados bursátiles europeos temen el impacto del proteccionismo de EEUU en el crecimiento.

Franco Machiavelli recomienda small y mid caps estadounidenses

Franco Macchiavelli, analista independiente, destaca que 2024 se cataloga oficialmente como el segundo mejor año electoral de la historia, y lo cierto es que no es para menos, ya que paralelamente se cumplen dos años del mercado alcista iniciado en octubre 2022, un mercado alcista muy joven al que puede quedarle más recorrido aún, ya que el promedio de duración de mercados alcistas se sitúa en torno a los cinco años.

"Hemos presenciado un descenso notable en la inflación, y aunque como en las dietas de recorte de peso, los últimos kilos son los más complicados de bajar.Sin embargo, en términos generales, la inflación se ha acercado bastante al objetivo de los bancos centrales, hasta tal punto que se han podido permitir recortar los tipos de interés para evitar una desaceleración económica más aguda", explica.

A esto se le suma un crecimiento del PIB sólido en Estados Unidos junto con la mayoría de resultados empresariales reportando muy buenas cifras que superaron con creces lo estimado por el mercado. Una resiliencia que, a diferencia de Europa, marca un terreno completamente divergente tanto en política como en macroeconomía y fuerza empresarial, es por ello que con el último catalizador del cuarto trimestre (victoria de Donald Trump) la fortaleza del dólar y perspectivas arancelarias pueden generar más y mayores divergencias en comparación con el viejo continente, que afronta grandes problemas en lo político y en lo económico, con un BCE presionado para seguir bajando tipos y escapar del entorno de crecimiento bajo o nulo, con dos de sus principales motores de la región (Alemania y Francia) enfrentando problemas estructurales que merman aún más las expectativas para 2025.Europa deberá centrar sus esfuerzos en consolidar su recuperación económica, apoyándose en sectores tradicionales y estrategias pragmáticas para fortalecer su posición global. La necesidad de afrontar problemas estructurales, como el estancamiento económico en Alemania y Francia, será clave para desbloquear un crecimiento sostenido, es por ello que las reformas estructurales, cambios en la regulación e innovación y el papel del BCE serán determinantes para evitar una mayor fragmentación y estimular un crecimiento más equilibrado. "Es por ello que soy optimista en Estados Unidos y pesimista en Europa", señala.

Los criptoactivos también han vuelto a brillar, principalmente gracias a la victoria de Trump junto a la renuncia de Gary Gensler de la SEC, lo que parece inducir a una narrativa pro-cripto en los mercados. La pérdida de dominancia de Bitcoin (en relativo a altcoins) junto con la integración del estándar ISO 20022 como medio global de mensajería financiera han sido los principales propulsores del rally en altcoins, el cual se estima que pueda continuar en 2025 y con ello, una menor aversión al riesgo por parte del inversor, favoreciendo inversiones en activos de riesgo y aminorando la ponderación en activos defensivos o libres de riesgo.

Sobre las perspectivas para este año, este expertl precisa que la política fiscal de Trump todavía está por verse y se deberá evaluar la envergadura y efectos en las empresas americanas, no obstante, a falta de ver cómo de tangible son estas medidas, las compañías más castigadas durante los últimos años, especialmente small y mid caps podrían salir favorecidas en un entorno de menor carga impositiva junto con tipos más bajos en la economía, además de algunas medidas de proteccionismo que podrían seguir impulsando la tecnología y la IA aplicada a diversos sectores. Esto se ha visto reflejado también durante estos últimos meses de 2024, con una mejora notable de la amplitud de mercado y un RSP (S&P 500 equiponderado) superando la rentabilidad del S&P 500 estándar en noviembre.

"Es por ello por lo que estimo que en 2025 esta tendencia de compañías más pequeñas ligadas a la fuerza sectorial tengan un especial protagonismo y relevancia. La innovación, tipos más bajos y mayor inversión corporativa impulsarán los mercados en 2025. El sector financiero también podría ser protagonista al jugar un papel clave en la concesión de créditos y líneas de negocio en inversiones, de hecho, el sector financiero en relativo al S&P 500 está marcando nuevos máximos anticipando este efecto, con lo cual, tecnología, banca y energía tradicional (Oil & Gas) serán los protagonistas", señala.

"Sin embargo, pese al optimismo de cara al nuevo año, es conveniente destacar que el tercer año de un mercado alcista tiende a ser notablemente más bajo en rendimiento general. Si a esto le sumamos el crecimiento YTD de 2024 supera los dos dígitos porcentuales de subida, se genera un punto de partida más exigente para la valoración de algunas compañías, por eso es tan importante fijarse en aquellas más rezagadas (small y mid caps) que no han tenido tanto peso en los últimos años y que podrían ayudar a compensar y equilibrar la exposición y el riesgo de carteras", matiza.

A pesar de todo esto, la perspectiva de una mayor productividad impulsada por la automatización y la inversión en IA por parte de grandes tecnológicas, junto con un escenario de apoyo a la inversión y tipos más bajos, puede ayudar a compensar parcialmente esa presión en las valoraciones a través de un mayor impulso al crecimiento e inversión, es decir, múltiplos altos no siempre significan correcciones, sino una gran expectativa futura de un crecimiento que podría seguir siendo protagonista, ya que los modelos de IA están mejorando a un ritmo muy acelerado a la vez que se vuelven más competitivos en precio. Esta nueva mano de obra de software podría aplicarse exponencialmente en diversos sectores, entre ellos salud y biotecnología ta

A todo esto hay que sumar un factor clave: la ciberseguridad. La ciberseguridad será la clave también, ya que a lo largo de este año hemos presenciado algunos casos particulares, como la caída de CrowdStrike y las repercusiones que tuvo en el sistema operativo Windows, el cual puso en pausa al mundo durante algunas horas. En un mundo de crecimiento tecnológico, IA e innovación, la ciberseguridad se vuelve la piedra angular para fijar bien los cimientos de cualquier organización tanto estatal como privada. Este factor pone de manifiesto que tanto los gobiernos como las empresas podrían tener un mayor interés y preocupación en la economía de la información y seguridad cibernética.

"En 2024 la palabra más popular ha sido 'resiliencia', y es que no es para menos, ya que ha sido un año marcado por diversos cambios estructurales y la consolidación de tendencias de largo plazo, principalmente en Estados Unidos y en Europa en algunos casos particulares. Aunque los dos continentes muestran notables divergencias, el viejo continente aún tiene oportunidades para despertar", concluye.

DWS: el BCE sigue en camino de recortar los tipos

Ulrike Kastens, Senior Economist en DWS, apunta que la inflación vuelve a subir en diciembre, pero el BCE sigue en camino de recortar los tipos. A pesar de la fuerte presión al alza de los precios en Alemania en diciembre, la inflación de la eurozona sólo subió al 2,4% desde el 2,2% de noviembre. Los precios se vieron impulsados de nuevo por los precios de los servicios, que subieron un 4%, dejando la tasa subyacente sin cambios en el 2,7%. Por primera vez desde julio de 2024, los precios de la energía también volvieron a subir, un 0,1% interanual. Los consumidores también tuvieron que gastar un 2,7% más en alimentos que el año anterior.

El dato de diciembre coincide con las previsiones del BCE para el cuarto trimestre de 2024. Sin embargo, las cifras alemanas también muestran que no hay que restar importancia a los riesgos de inflación subyacentes. Esto ya se ha reflejado en unas expectativas del mercado algo más escépticas respecto a la futura senda de recortes de tipos.

Sin embargo, el BCE no depende de datos aislados. La debilidad de la economía se está convirtiendo cada vez más en un quebradero de cabeza para algunos banqueros centrales. Además, los indicadores adelantados muestran que a las empresas les resulta cada vez más difícil imponer subidas de precios debido a la debilidad de la demanda. "Por lo tanto, esperamos que la inflación se sitúe en torno al objetivo del 2% fijado por el Banco Central para 2025. Seguimos esperando un nuevo recorte de 25 puntos básicos del tipo de depósito en enero", subraya.

Columbia Threadneedle: Ricitos de Oro en EEUU

Steven Bell, economista jefe para EMEA de Columbia Threadneedle Investments, resume su opinión en cuatro claves:

- Existe un consenso razonable en torno a las perspectivas para 2025: estanflación en el Reino Unido, estancamiento en Europa y Ricitos de Oro en Estados Unidos.

- En el Reino Unido, la inflación y el desempleo aumentarán. El Banco de Inglaterra tendrá que mantener la inflación bajo control en un contexto de debilidad económica.

- La economía estadounidense parece que se comportará bien con modestos recortes de los tipos de interés (creemos que puede haber más de los previstos). Un nuevo presidente añade cierta incertidumbre al panorama.

- A pesar de los problemas estructurales de la industria manufacturera, Europa podría crecer más de lo que muchos esperan.

Ebury: El dólar retrocede por los rumores sobre los aranceles de Trump

El periodo vacacional y las primeras sesiones bursátiles de 2025 no han dejado descansar al mercado de divisas de los principales asuntos de finales de 2024. Los buenos resultados económicos de Estados Unidos, junto con la perspectiva de un déficit fiscal cada vez mayor y la incertidumbre en torno a los aranceles de Trump, han provocado flujos de inversores hacia el dólar como valor refugio y los activos estadounidenses en general, destaca el Análisis Semanal del Mercado de Divisas de Ebury.

Las divisas de los mercados emergentes lo han pasado mal, mientras que las del G10 se mantienen mejor frente al dólar, lideradas de forma un tanto incongruente por las divisas escandinavas y el yen japonés. La noticia publicada el lunes de que el presidente electo Trump planeaba imponer aranceles relativamente menos agresivos ha provocado un amplio repunte de las divisas de riesgo en lo que va de semana. Aunque Trump tachó estos rumores de "noticias falsas" en sus redes sociales, la mayoría de las divisas han logrado mantener sus ganancias; entre ellas, el euro, que ha vuelto a superar el nivel de 1,04 frente al dólar.

El nuevo año arrancará con fuerza con la publicación de dos informes macroeconómicos clave. Hoy, la inflación interanual de diciembre en la Eurozona, donde las presiones sobre los precios han disminuido, pero siguen siendo más elevadas de lo que el BCE desearía. El viernes 10 se publicará el informe laboral estadounidense de diciembre. "Estaremos muy atentos a los datos de crecimiento salarial, para ver si se mantiene el repunte de los últimos meses. Esto dificultaría a la Reserva Federal justificar nuevos recortes de los tipos de interés", avisan los analistas de la fintech.

- EUR: La moneda común siguió perdiendo posiciones frente al dólar durante el periodo vacacional. Las noticias de la Eurozona fueron escasas, aunque las declaraciones de los responsables de la Reserva Federal, preocupados por la persistente subida de la inflación, contribuyeron a la subida de los tipos estadounidenses y arrastraron al dólar. La brecha entre las expectativas del mercado de recortes de tipos del BCE y de la Reserva Federal sigue siendo amplia, y el euro está sufriendo como consecuencia de ello. Los datos de inflación de hoy serán clave para calibrar hasta qué punto el BCE puede hacer realidad las generosas expectativas del mercado de recortes durante 2025. Otro recorte de 25 puntos básicos parece efectivamente confirmado para la reunión de enero del banco, aunque los inversores estarán mucho más interesados en cualquier comentario de la presidenta Lagarde que pueda dar pistas sobre el posible nivel de los tipos terminales del banco.

- USD: La incesante subida de los tipos de interés a medida que disminuyen las perspectivas de generosos recortes de la Reserva Federal se pondrá a prueba este viernes con el último informe sobre el mercado laboral de EE.UU.. Los indicadores de empleo de alta frecuencia, como las solicitudes semanales de prestaciones por desempleo, no muestran signos de deterioro, y esperamos otro mes de sólida, aunque poco espectacular, creación de empleo. En nuestra opinión, la cifra clave será la evolución de los salarios. Estos han crecido durante los últimos meses a un ritmo mensual del 0,4%, cerca del 5% en términos anualizados. Sin embargo, con sólo un recorte y medio de 25 puntos básicos previsto para todo 2025, gran parte de la fortaleza económica de EE.UU., y de las presiones inflacionistas, ya están en el precio de un dólar extremadamente caro. Por esta razón, podríamos asistir a un fuerte retroceso en respuesta a cualquier dato decepcionante procedente de Estados Unidos.

- GBP: La libra esterlina siguió muy de cerca al euro durante el periodo vacacional, a falta de noticias de interés para el mercado, y el breve movimiento del par GBP/USD por debajo del nivel de 1,24 se debió casi exclusivamente a la fortaleza del dólar. La inclinación pesimista del comunicado de diciembre del Banco de Inglaterra, que inesperadamente mostró que tres miembros del Comité de Política Monetaria votaron a favor de un recorte inmediato de los tipos de interés, ha creado un riesgo a corto plazo para la libra. Sin embargo, los mercados siguen considerando que cualquier recorte de la política monetaria en 2025 será gradual, lo que ha permitido a la libra mantenerse frente a la divisa común. Esta semana parece que será relativamente tranquila, ya que sólo se esperan algunos datos de segundo orden. Mantenemos una perspectiva constructiva sobre la libra. Unos resultados macroeconómicos decentes, la probabilidad de que mejoren las relaciones con la UE bajo el gobierno laborista y una valoración todavía muy atractiva, en términos históricos, deberían seguir favoreciendo a la libra esterlina.

- JPY: El yen ha sido la divisa del G10 que peor se ha comportado en el último mes, ya que los mercados han vuelto a aplazar la próxima subida de tipos del Banco de Japón. Éste no sólo mantuvo los tipos de interés en su reunión de diciembre, sino que además ofreció pocas pistas sobre la fecha de la próxima subida. La comunicación del banco no fue todo lo pesimista que podría haber sido: uno de los nueve miembros votó a favor de una subida inmediata, mientras que el comité reconoció que se habían mantenido conversaciones sobre el calendario del endurecimiento de la política monetaria. Sin embargo, esto no fue suficiente para apaciguar a los inversores, y el USD/JPY terminó el año 2024 cotizando en torno al nivel de 158.Esta semana no se publicarán datos económicos de importancia en Japón, salvo el PMI de servicios del Jibun Bank de diciembre. La atención seguirá centrada en la política del Banco de Japón. Los swaps prevén subidas de 10 puntos básicos para la reunión del 24/01, lo que deja margen para una mayor caída del yen en caso de que el Banco de Japón opte una vez más por no hacer cambios.

- CNY: El par USD/CNY empezó el año con fuerza, superando la marca clave de 7,30 por primera vez desde finales de 2023. El hecho de que finalmente se permitiera al yuan debilitarse podría ser una señal de cierta aceptación de un tipo de cambio más blando. Aunque el PBOC puede ser menos agresivo en la defensa del yuan este año, cualquier impulso orquestado y significativo para debilitar la moneda nacional es poco probable, en nuestra opinión, incluso en medio del impacto de los aranceles de Trump. Recientes comentarios en el Financial Times sugieren que el PBOC está cambiando hacia la ortodoxia en la política monetaria, con un énfasis en los tipos de interés (que planea recortar aún más este año). Nuestra lectura inicial de esto es positiva, ya que un movimiento en línea con la norma mundial debería mejorar la comprensión de los inversores sobre los acontecimientos en China.