Los bonos ASG han ganado recientemente un lugar importante en el universo de la inversión mundial. En los úlitmos estas inversiones han recibido un impulso significativo gracias a un animado debate público. La sostenibilidad se ha convertido en parte integrante de muchos ámbitos de la vida cotidiana. ¿Y por qué no iba a ser así en los mercados de renta fija?, subraya un análisis de DWS.

"El alentador crecimiento ha sido impulsado por ambas partes. Los emisores han ofrecido una diversa gama de productos y los inversores parecen demandarlos cada vez más. Estos valores ofrecen la oportunidad de diversificarse y puede haber potencial para obtener un rendimiento superior durante periodos de tiempo. Pueden ofrecer oportunidades interesantes para los inversores en renta fija", insiste.

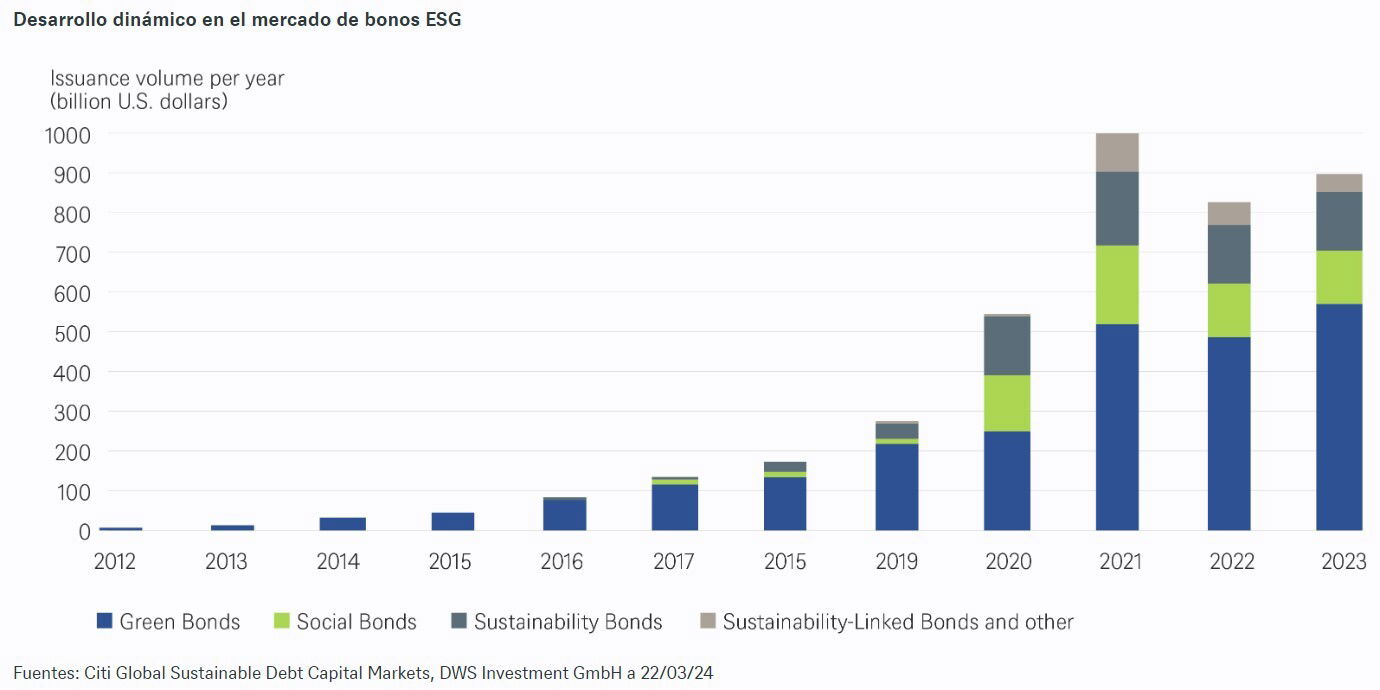

Los bonos ASG son valores de renta fija cuyos ingresos se utilizan para financiar o refinanciar proyectos o actividades medioambientales, sociales, o una combinación de ambos. La emisión de este tipo de bonos volvió a alcanzar un volumen impresionante en 2023, en gran parte debido a las ventas récord de bonos verdes, según datos recopilados por Citigroup. La emisión de los bonos verdes, sociales, de sostenibilidad y vinculados a la sostenibilidad ascendió a 895.000 millones$ en 2023, lo que supone un aumento del 8%.. Sin embargo, esta cifra no supone un récord. El anterior se estableció en 2021, cuando la emisión alcanzó poco menos de 1 billón$.

Un segmento en el que se batieron récords en 2023 fue el de los bonos verdes corporativos y gubernamentales, que ascendieron a 571.000 millones$, muy por encima de los volúmenes de 2022 (486.000 millones) y 2021 (516.000 millones).

Este impresionante comportamiento de los bonos ASG en el mercado primario continuó en los tres primeros meses de 2024. Se emitieron bonos verdes por valor de 202.500 millones$ en todo el mundo, según datos de Bloomberg, la cifra más alta de la historia. Con una participación del 60% del total de emisiones de bonos ASG en el primer trimestre, los bonos verdes han dejado muy atrás a los demás segmentos.

Los bonos sociales representaron el segundo mayor nivel de emisión en el primer trimestre, con 63.900 millones$, el 19% del total, seguidos de cerca por los bonos de sostenibilidad con 60.200 millones$, el 18% del total. Con 11.800 millones (3,5% del volumen total en el primer trimestre), las ventas de bonos vinculados a la sostenibilidad se mantuvieron débiles.

La tendencia de los bonos ASG corporativos europeos denominados en euros en el segmento de grado de inversión (IG) y high yield (HY) fue particularmente fuerte, según cálculos de Bank of America. Durante los tres primeros meses del año, se emitieron bonos ASG con un volumen de alrededor de 46.000 millones€ en el segmento IG, solo unos 1.000 millones por debajo del primer trimestre de 2023, el primer trimestre más sólido hasta la fecha, y que ya equivale a alrededor del 33% del total de la emisión IG sostenible en 2023. En el segmento High Yield ya estamos en torno al 43% del volumen total del año pasado, con una emisión de 6.000 millones en el primer trimestre.

Un 16% del índice ICE BofA Euro Corporate Index está formado ahora por este tipo de valores, frente a alrededor del 11% del índice High Yield correspondiente. En el conjunto de 2023, los bonos corporativos ASG representaron algo más del 28% de la oferta total de este sector, y los bonos verdes representaron algo más del 75% de las emisiones sostenibles.

"Dadas las crecientes inversiones que se están realizando en el sector de la transmisión de energía, creemos que la inversión sostenible será extremadamente importante en los próximos años. Para un futuro más lejano, representan un potencial factor de diferenciación, si el tema se persigue con el vigor necesario. Es probable que la emisión de bonos verdes se active incluso en sectores que hasta ahora han tenido poca o ninguna emisión de bonos verdes", vaticina el informe de DWS.