En 20 días, Trump cambia 5 veces de opinión sobre los aranceles

Miguel Ángel Valero

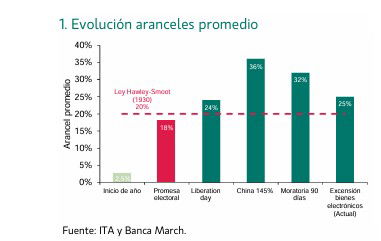

Tras el esperpento del Liberation Day y la escalada en los aranceles a China, la Administración Trump se adentra en la fase de negociación con vistas a retroceder unas políticas comerciales insostenibles para la economía y muy perjudiciales para el capital político del bando republicano. En apenas 20 días, Trump ha cambiado cinco veces de opinión respecto a los aranceles. Del 18% prometido en campaña incluso ha llegado a anunciar niveles que doblan esa cifra. No obstante, la presión de los mercados tras la peor sesión para el S&P 500 desde el anuncio de la Covid (-6%), y la entrada en escena de Scott Besset, han permitido que se vayan moderando las medidas.

El primer paso fue la moratoria de 90 días a los aranceles recíprocos y el segundo se dio con la excepción a los productos de electrónica de consumo –que representan un 23% de las exportaciones chinas a EEUU– dejando el arancel promedio en el 25%. "Tras estas matizaciones, nos acercamos al final del despliegue total de las medidas tarifarias, que llegará cuando se definan las nuevas cargas sobre los productos farmacéuticos, semiconductores y electrónica de consumo", subraya un análisis de Banca March.

Aunque por el momento, Trump está en todas partes menos en los datos macro, que siguen recogiendo la inercia positiva de la economía de antes de la imposición de aranceles, EEUU está forzado a alcanzar acuerdos con rapidez. La presión de unos aranceles promedio que han subido +22,5 puntos ya se está filtrando en la economía, y si no se ajustan las medidas, el impacto será cada vez más grave.

Además, l 68% del déficit proviene de productos de alto o medio valor añadido, vitales para EEUU y difícilmente reemplazables de manera rápida en las cadenas de suministro.

"El foco de la negociación se centra en 4 sectores con mayor déficit maquinaria, electrónica de consumo, vehículos y fármacos– y en 5 regiones: China, UE, México, Vietnam y Canadá. En ambos casos representan tres cuartos del déficit total. La gran incógnita es si Trump cederá fruto de una estrategia deliberada de negociación o por la presión del deterioro económico", resaltan los expertos de Banca March.

La actual voluntad de acuerdo es positiva para la renta variable, aunque la confianza ya no volverá a recuperarse en su totalidad. En este sentido, a pesar de los anuncios arancelarios, las estimaciones de beneficios no han caído –se espera un +10,7% en 2025 para el S&P 500–, pero "pensamos que las revisiones a la baja llegarán a medida que avance el segundo trimestre".

Visión de medio plazo y permanecer invertidos

De todas formas, en un entorno sometido a tal calibre de anuncios, "consideramos que se debe mantener una visión de medio plazo y permanecer invertidos". La última semana es un ejemplo de que la variabilidad actual es imposible de gestionar. Además, los elevados niveles de volatilidad históricamente están asociados a mayores retornos a 12 meses vista, siempre que el inversor se mantenga invertido.

Por otra parte, la guerra comercial no afecta al resto del mundo por igual y la capacidad de respuesta de los países tampoco será la misma. China será la que sufrirá las principales consecuencias, de mantenerse la situación actual, con una caída prevista en sus importaciones globales del -12% en dos años. Ambas naciones saben que estos niveles son insostenibles, EEUU, por el impacto en la inflación, y China, por el golpe al crecimiento, obligando a las partes a llegar a un acuerdo, aunque el punto de equilibrio será una situación sustancialmente peor a la de inicios de año.

En el caso alemán, la caída en la demanda exterior es más moderada que la de China y se verá compensada plenamente por el estímulo fiscal sin precedentes aprobado en marzo. Y queda abierta la opcionalidad positiva de la finalización del conflicto entre Ucrania y Rusia.

En este contexto, las principales recomendaciones son:

- Renta Variable:

- Mantenerse invertido en caídas ante los rápidos e inciertos cambios en la política arancelaria. Sucumbir ante los retrocesos puede causar pérdidas irreparables, como ejemplifica la sesión del día 9 de abril en la que el S&P 500 subió un +9,5%. Los inversores que no estuvieron en esa sesión estarían ahora mismo casi en los mínimos del 8 de abril.

- En Europa, incrementaríamos la exposición a Alemania, donde vemos un mayor potencial. Desde nuestro punto de vista, Alemania es el único país europeo con la capacidad de estimular su economía de manera diferencial (63% de deuda sobre PIB frente al 113% de Francia). Por ello, consideramos que es un momento adecuado para favorecer la exposición a renta variable alemana dentro de Europa, más aún si tenemos en cuenta que en términos de valoración absoluta cotiza con un ligero descuento (el PER del DAX es del 13,5x por debajo del 13,8x del Eurostoxx 50) y un mayor crecimiento de beneficios (+6% DAX vs. +4,7% Eurostoxx 50).

- Nuestras preferencias sectoriales se centran en tecnología, salud y defensa:

- En tecnología, apostamos especialmente por software y ciberseguridad debido a su crecimiento estable –nunca ha sufrido un periodo de 5 años sin crecimiento de beneficios– y una menor exposición a la guerra comercial.

- En salud, valoramos la resiliencia de los ingresos y el crecimiento de beneficios del +16,5% en 2025, con valoraciones atractivas (con un PER que está a un 10% de descuento frente a su media histórica).

- Mantenemos la preferencia por el sector defensa que ha logrado sobreponerse a las caídas del Liberation Day, con avances del +13% en el año. A pesar de este buen comportamiento, pensamos que la tendencia permanecerá y veremos nuevas noticias sobre el incremento del gasto militar, principalmente en Europa ante las nuevas normas que excluyen el incremento del gasto público en defensa de los límites de déficit fiscal de la Comisión Europea.

- Renta Fija: Tras la toma de beneficios que aplicamos en la curva americana cuando el tipo a 10 años tocó el 4%, nos mantenemos neutrales en duración, con una especial cautela en esta región ante el aumento de la inflación que presionará los precios de la deuda a largo plazo y reducirá la capacidad diversificadora de la duración frente a la renta variable. Esto se demostró acertado en el reciente mes de abril, en el que las fuertes caídas en Bolsa han venido acompañadas también de retrocesos en el precio de los bonos. En cuanto al crédito, mantenemos nuestra preferencia por el Investment Grade de calidad europeo que vuelve a presentar unos niveles de diferenciales atractivos, cercanos a su media histórica (111 vs. 129), y cuenta con apoyos adicionales como los estímulos al crecimiento en Alemania y un BCE más moderado en su política monetaria.

- Divisas: El lío arancelario en EEUU nos hace aumentar la cautela con el dólar. Vemos un rango de 1,10 – 1,17 EUR/USD. A pesar del incremento relativo en el diferencial de tipos, el dólar ha seguido depreciándose frente al euro, una demostración de que la correlación entre el diferencial de tipos y el EUR/USD se ha roto ante el inicio de la guerra comercial. Las ventas de las últimas semanas vienen explicadas por la mayor desconfianza que genera la deriva geopolítica del actual Gobierno estadounidense, incluso momentáneamente llegando a amenazar la independencia de su banco central. Con este marco, difícilmente veríamos un rally en el dólar, que creemos ha perdido parte de su capacidad de valor refugio.

Investing: el sector tecnológico está siendo injustamente castigado

Thomas Monteiro, analista senior de Investing.com cree que "las excelentes cifras" publicadas por Alphabet, la empresa matriz de Google, deberían servir "como un soplo de aire fresco para un mercado tecnológico que ha sido injustamente castigado durante los dos últimos meses de ventas".

Esto se debe principalmente a que no dejan lugar a dudas de que el PE de seguimiento por debajo de 20 antes de las ganancias "es demasiado bajo para una empresa con tales métricas de crecimiento, a menos que grandes perturbaciones en el lado de los aranceles obliguen a la calle a recortar sus proyecciones para la economía mundial en su conjunto".

Esto también explica la inteligente decisión de la empresa de recomprar acciones a los niveles actuales, una señal de confianza en un objetivo de precio por encima de 200 $/acción.

Y lo que es más importante, la compañía ha dado una respuesta contundente a quienes cuestionan la solidez del negocio de las búsquedas en medio de una demanda de IA cada vez mayor. Cuando se combinan las cifras con el también sólido rendimiento de Alphabet en la nube, quedan pocas dudas sobre la posición de liderazgo de la compañía en la revolución de la búsqueda de IA.

Impulsada por una perspectiva favorable de FX, que debería impulsar los ingresos globales en el segundo trimestre y más allá, la compañía parece estar bien posicionada para seguir mejorando los márgenes operativos frente a un mercado publicitario algo desafiante.

"La cuestión de cara al futuro se centrará principalmente en la división de YouTube. Aunque las cifras no decepcionaron, a los inversores les habría encantado ver unos ingresos superiores a los 10.000 millones$ para el negocio, ya que eso habría situado el resto de la operación en unas métricas aún mejores. Con algunos factores estacionales que pueden seguir perturbando YouTube en el segundo y tercer trimestre, no me sorprendería ver que la empresa redobla su gasto en la división", señala este experto.

Lazard Fréres Gestion: la banca puede sufrir los aranceles en su cartera de créditos

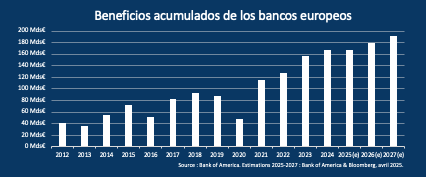

A pesar del contexto de incertidumbre macroeconómica, las perspectivas de beneficios de los bancos europeos hasta 2027 parecen sólidas, según datos del Bank of America. En 2025, los analistas esperan que los beneficios disminuyan ligeramente en comparación con 2024. En 2026 y 2027 se espera, en cambio, que los bancos registren un crecimiento de los beneficios. El sector bancario se beneficia de varios factores favorables en el contexto actual. En primer lugar, no se ve directamente afectado por los aranceles, aunque está indirectamente expuesto a tensiones económicas a través de sus carteras de préstamos, avisa Fançois Lavier, responsable de Estrategias Financieras de deuda financiera en Lazard Fréres Gestion.

Sobre todo, el sector se beneficia de la curva de tipos, con los de a largo plazo ahora significativamente más altos que los de corto plazo, lo que da lugar a un proceso de transformación bancaria más rentable. Las estimaciones del Bank of America y del consenso de Bloomberg esperan un retorno del tipo de depósito del BCE en torno al 1,75 % al final del ciclo actual, es decir, a finales de 2025 o principios de 2026, sin que ello suponga una penalización para las entidades bancarias.

La caída global de los tipos con respecto a los niveles alcanzados en 2023-2024 reduce efectivamente los márgenes de las entidades a través de su actividad crediticia, pero este efecto debería verse compensado por el aumento del volumen de préstamos y depósitos, el incremento de los ingresos por comisiones y las carteras ALCO (compuestas de bonos y swaps de tipos de interés).

Por su parte, la ratio de morosidad se mantiene globalmente estable, en mínimos históricos desde 2019, lo que permite a los bancos mantener un bajo coste del riesgo.

DWS: la aversión al riesgo perjudica a los criptoactivos

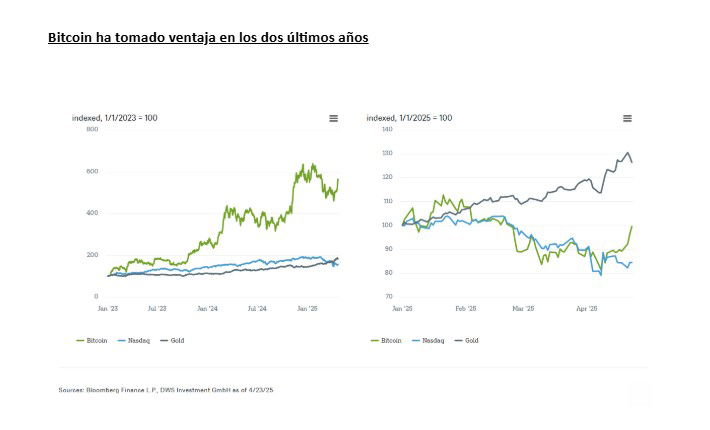

Desde principios de 2023, el bitcoin ha superado claramente al oro y al Nasdaq. Durante mucho tiempo, el 'oro digital', como algunos entusiastas lo denominaron, se consideró una forma atractiva de independizarse de los mercados bursátiles, especialmente de Wall Street, incluso en tiempos turbulentos. Sin embargo, las últimas semanas han vuelto a demostrar que el bitcoin también puede sufrir presiones en tiempos de incertidumbre y debilidad del mercado.

La euforia por el lanzamiento de ETF y las conversaciones sobre el mantenimiento de reservas de bitcoin con Donald Trump impulsaron el precio de éste fuertemente al alza, en la segunda mitad de 2024. Pero, en lo que va de año, el bitcoin ha recibido, temporalmente, un golpe significativo. El aumento general de la aversión al riesgo, en respuesta a las políticas de Trump, ha hecho que los inversores también se muestren escépticos respecto a los criptoactivos. Y la debilidad de éstos se ha producido casi en paralelo a la del Nasdaq: la correlación entre las dos clases de activos alcanzó un nivel excepcionalmente alto en febrero y marzo. Sin embargo, hay que señalar que una correlación tan alta sólo existe en determinadas fases del mercado, según un análisis de DWS.

No solo el análisis histórico muestra que la correlación es mucho menor en periodos más largos. Por ejemplo, desde que Donald Trump anunció sus aranceles de amplio alcance el 2 de abril de 2025, el bitcoin ha vuelto a superar significativamente al Nasdaq.

En periodos de mayor incertidumbre, no es de extrañar que el oro, percibido como el clásico activo refugio, muestre su fortaleza; en lo que va de 2025 ha superado al bitcoin y al Nasdaq por un amplio margen. Así pues, parece que los inversores nerviosos en tiempos turbulentos siguen depositando su confianza en el oro físico tradicional antes que en el digital en forma de bitcoin.

El bitcoin perdió algo menos de un 32% entre su máximo de algo más de 109.000$, alcanzado el 20 de enero, y su importante mínimo intermedio del 7 de abril. En comparación, la pérdida máxima durante la reciente tendencia bajista del Nasdaq fue de algo menos del 27%. Sin embargo, desde entonces, el bitcoin se ha recuperado algo más que el Nasdaq. Un posible factor de apoyo para el bitcoin podría ser el creciente cuestionamiento del dólar estadounidense como moneda de reserva mundial estable. El índice Bloomberg Dollar Spot cayó bruscamente en abril.

Es bastante concebible que el bitcoin vuelva a caer (junto con el Nasdaq), si el repunte del mercado termina y se produce otra liquidación al deteriorarse de nuevo el sentimiento de riesgo. Sin embargo, el bitcoin podría seguir siendo demandado a corto plazo si el dólar continúa debilitándose. "Aún no es un valor refugio y es probable que siga siendo volátil en un futuro próximo. Sin embargo, las percepciones del mercado están cambiando lentamente y queda por ver si existe una creciente creencia en el Bitcoin como cobertura frente a las tensiones geopolíticas y macroeconómicas", señalan en DWS.