Capital Group pide invertir con "perspectiva global"

A lo largo de sus 38 años de carrera como inversor, Rob Lovelace ha sido testigo de los muchos movimientos alcistas y bajistas del mercado. Cuando se incorporó a Capital Group a mediados de los ochenta, la renta variable japonesa estaba en pleno auge, y el índice Nikkei 225 subía todos y cada uno de los años de esa década. En la década de 1990, los mercados emergentes (ME) acapararon el protagonismo, antes de pasar a China en la década de 2000 y a EE.UU. en la de 2010.

"Aunque en cada una de esas décadas hubo un mercado o una región que destacó, no fue un camino de rosas", señala el gestor. "La renta variable japonesa experimentó una enorme burbuja a finales de los 80; los mercados emergentes sufrieron una crisis bancaria en los 90 y todo el mundo se vio afectado por la gran crisis financiera de los 2000", añade.

Después de que el índice S&P 500 registrara 31 máximos históricos al cierre en los seis primeros meses del año, ahora ha llegado el momento de que la renta variable estadounidense se resienta. La reversión parcial de las operaciones de inteligencia artificial (IA), la recogida de beneficios y los débiles datos de empleo se combinaron para que el S&P 500 cayera un 8,5% desde el 16 de julio, lo que hace temer que el prolongado dominio de la renta variable estadounidense esté llegando a su fin.

Aunque Lovelace admite que lo normal es que a largo plazo las distintas regiones tomen la delantera en términos de liderazgo de mercado, señala que es demasiado pronto para descartar la renta variable estadounidense: "Los EE.UU., en particular el sector tecnológico, han disfrutado de una importante combinación de escala, academia y acceso al capital. Debido a ello, muchas empresas estadounidenses han sido capaces de generar de forma consistente un crecimiento de los beneficios que justifica la expansión de sus múltiplos. Esta capacidad de ofrecer, y no sólo prometer, crecimiento de beneficios ha creado una fase de mercado realmente interesante que en realidad aún no se ha acabado".

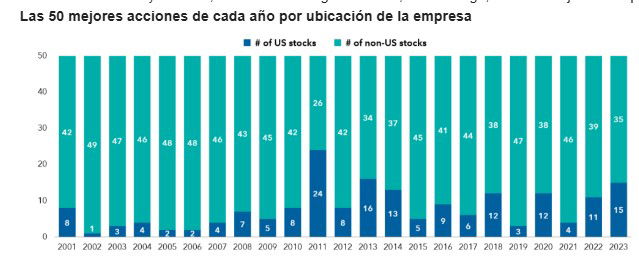

Lovelace explica que los inversores no deberían obsesionarse demasiado con la dirección de un único mercado, ya que podrían perder de vista otras muchas oportunidades. Esto es especialmente cierto si nos fijamos en los 50 principales valores del índice MSCI ACWI. En todos los años transcurridos desde el cambio de milenio, ni una sola vez el número de valores estadounidenses logró superar al de valores no estadounidenses.

"Los mercados van y vienen. Invertir globalmente, sin embargo, te da el conjunto de oportunidades más amplio posible para tener éxito", argumenta. "Hemos asistido a un periodo de hiperconcentración en el que los inversores estaban muy centrados en temas, ya fuera la inteligencia artificial o los medicamentos para adelgazar. La pasada corrección nos dice que, de cara al futuro, será crucial centrarse en los fundamentales de las empresas. Un enfoque equilibrado y diversificado será esencial", concluye el experto de Capital Group.