Los mercados se preocupan por la tecnología y el clima, no por Francia o Corea

Miguel Ángel Valero

El primer ministro francés, Michel Barnier, ha sido censurado por la Asamblea Nacional, lo que significa poner término al mandato más corto desde la fundación de la quinta república en 1958. Es el único en perder una moción de censura en 60 años. Ahora, la responsabilidad recae sobre Macron, que deberá buscar un nuevo primer ministro e intentar la aprobación de un nuevo plan presupuestario. En el impasse, el Gobierno actual se mantiene en funciones y deberá acordar con la Asamblea Nacional una ley especial que le permita mantener la actividad económica de la Administración.

Esta nueva ley debería permitir recaudar impuestos al Gobierno y mantener los niveles de 2024 en cuanto a gasto (salvo el pago de intereses), sin una actualización de inflación, lo que de facto es una contención de éste, destaca un análisis de Banca March. Lo mismo sucede en cuanto a los ingresos ya que, al no implementarse la corrección por inflación de los tramos del impuesto a la renta, la recaudación se incrementará en alrededor de 4.000 millones€ según cálculos del ministro de finanzas. "No obstante, la austeridad no planeada (e insuficiente) junto con la incertidumbre política, seguirán generando inestabilidad sobre la senda fiscal francesa", avisa.

Los mercados ya tenían en precio el actual escenario, por lo que la reacción a la salida de Barnier fue contenida, sin grandes cambios con respecto al nivel de diferenciales soberanos y con la Bolsa francesa subiendo un +0,7%. El nuevo foco de incertidumbre se trasladará a la negociación de la ley especial para mantener en funcionamiento la Administración, aunque la nueva norma debería tener un camino más fácil, ya que buscará mantener el actual régimen fiscal. Además, Le Pen, previamente a la votación de ayer, indicó que consideraba esta alternativa como viable.

Lombard Odier: son crisis políticas, no financieras

Por su parte, Samy Chaar, Chief Economist y CIO Switzerland de Lombard Odier, Nannette Hechler-Fayd’herbe, Head of Investment Strategy, Sustainability and Research, y CIO EMEA, y Homin Lee, Senior Macro Strategist, señalan que las crisis en Francia y Corea del Sur se suman a los riesgos políticos a los que se enfrentan los inversores. Francia carece de gobierno después de que extremos opuestos del espectro político se unieran para rechazar un Presupuesto de recorte del déficit. Corea del Sur, cuyo mercado bursátil ofrece a los inversores de mercados emergentes valoraciones atractivas, podría destituir a su presidente tras un intento de imponer la ley marcial y enfrentarse a un periodo de inestabilidad política. La situación en Corea del Sur es muy volátil. Ambas parecen crisis políticas más que de los mercados financieros.

En París, una moción de censura impulsada por una alianza de la izquierda y la extrema derecha de la Agrupación Nacional deja al país sin presupuesto para el próximo año. Los opositores al gobierno rechazaron las propuestas diseñadas para hacer frente al déficit presupuestario de Francia mediante la congelación de las pensiones estatales y el recorte de los gastos sanitarios aumentando el coste de algunos tratamientos. La solución fiscal inmediata será probablemente una legislación de urgencia que prorrogue los acuerdos presupuestarios existentes, incluidos los impuestos.

Un Parlamento dividido no es habitual en Francia, pero sí en otras democracias, como Estados Unidos, hasta enero de 2025. La composición del Parlamento francés, con una amplia representación de la extrema izquierda y la extrema derecha, no está dispuesta a alcanzar compromisos. Esto dificulta la formación de un gobierno de sustitución para el presidente Emmanuel Macron. Según la Constitución, no se pueden convocar elecciones parlamentarias antes de julio de 2025, por lo que es posible que veamos otro gobierno provisional. No obstante, un vacío político proporciona una forma de estabilidad a corto plazo, ya que el Parlamento no podrá aprobar cambios económicos importantes.

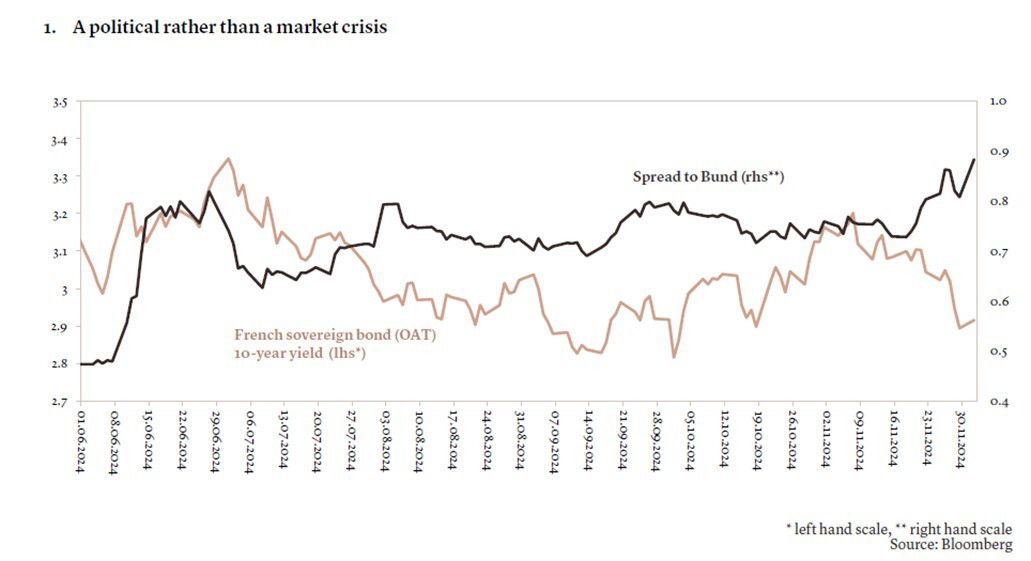

Con todo, Francia no está inmersa en una crisis de deuda. Desde la perspectiva de los mercados financieros, los elevados déficit presupuestarios y la deuda pública de Francia se reflejan en los diferenciales de crédito. La ampliación de los diferenciales de la deuda pública francesa con sus equivalentes alemanes no está provocando una subida de los rendimientos franceses. De hecho, los rendimientos de la deuda pública francesa han caído más de 20 puntos básicos desde hace un mes.

Desde el punto de vista económico, Francia está experimentando un crecimiento modesto y el Banco Central Europeo (BCE) se encuentra en un ciclo de recorte de los tipos de interés. Esto debería provocar una nueva caída de los rendimientos de los bonos franceses, pero sin exacerbar los diferenciales. Francia tiene capacidad para financiar su deuda internamente y su déficit por cuenta corriente es más limitado que en el Reino Unido o Estados Unidos, por ejemplo. "En la Eurozona, preferimos sin embargo la deuda española, que tiene unas métricas de deuda soberana comparables, y los bunds alemanes", apuntan los expertos de Lombard Odier.

El ahorro del sector privado está compensando los desequilibrios del sector público francés, lo que significa que la balanza por cuenta corriente del país está ampliamente equilibrada. En general, la crisis política llega en un momento difícil, con una Europa que carece de las inversiones estratégicas necesarias para seguir siendo competitiva, una economía china en desaceleración y las incertidumbres de la próxima administración estadounidense.

No obstante, el mercado bursátil francés ha reflejado este año las incertidumbres políticas del país. En 2024, el índice de referencia CAC40 ha descontado el riesgo político, a pesar de que sus principales empresas dependen más de los mercados mundiales que de los nacionales. Esto crea cierto potencial para que el índice recupere terreno en 2025, dependiendo de tres catalizadores: un euro más débil, la mejora de las relaciones comerciales entre China, EE.UU. y Europa y, por supuesto, soluciones a corto plazo para la parálisis política francesa sin un cambio político radical.

"Seguimos previendo que la mayoría de las divisas se debilitarán frente al dólar estadounidense, especialmente el euro, a medida que EE.UU. se prepara para aplicar una serie de políticas comerciales de «América primero». El ciclo de recortes del BCE, que esperamos lleve los tipos de interés al 1,25%, también hará que los inversores se decanten por los mayores rendimientos que ofrece la renta fija estadounidense", añaden.

Si las incertidumbres sobre Francia tienen consecuencias políticas a largo plazo, los acontecimientos en Corea del Sur fueron tan rápidos -aunque todavía muy fluidos- que por ahora tienen "poco impacto material en nuestras perspectivas para la economía". El país parece volver a un proceso político ordenado, pero las fuentes de inestabilidad potencial siguen siendo elevadas y no puede excluirse totalmente el riesgo de otra ley marcial.

El intento fallido del presidente Yoon Suk Yeol de declarar la ley marcial el 3 de diciembre citando a "fuerzas antiestatales" provocó estupor y una reacción generalizada. Su oposición política intentará aprobar una moción de destitución. Si prospera, el presidente Yoon será juzgado por el Tribunal Constitucional del país. Sin embargo, las probabilidades de éxito han disminuido, después de que el partido gobernante decidiera formalmente abstenerse en la votación.

"En los mercados emergentes, hemos mantenido una preferencia por los valores surcoreanos, porque el crecimiento para 2025 y las valoraciones parecen atractivos. El país alberga fabricantes de semiconductores avanzados y empresas tecnológicas. Nuestra preferencia por la renta variable surcoreana refleja unas valoraciones sólidas y su exposición al sector tecnológico. La vuelta a procesos políticos ordenados y la estabilización de la situación política serían favorables para el mercado. El principal índice bursátil KOSPI ha perdido un -8% en lo que va de año. Sin embargo, una prolongación de la incertidumbre política con la posibilidad de una segunda ley marcial, en caso de que estalle la violencia callejera tras las votaciones parlamentarias sobre el Presidente Yoon y su familia, deja altos los riesgos políticos asociados al KOSPI. Seguiremos observando los rápidos acontecimientos de los próximos días antes de determinar nuestro posicionamiento con respecto al mercado", explican los analistas de Lombard Odier.

Las perspectivas económicas de Corea del Sur podrían verse socavadas por cualquier escalada del conflicto político, y también dependen de cómo despliegue su política comercial la administración Trump en Estados Unidos. "Seguimos esperando que el Banco de Corea (BOK) imponga dos recortes más de 25 puntos básicos, llevando el tipo de referencia del país al 2,5%, y que luego mantenga los costes de endeudamiento en este nivel, pero existe riesgo a la baja. La inflación se acerca al objetivo y el crecimiento económico será más suave en 2025. El BOK tiene un mandato de estabilidad financiera, por lo que le preocupan los elevados precios inmobiliarios nacionales y el endeudamiento de los hogares, por lo que tiende a intervenir para suavizar la volatilidad de la moneda. Hemos mantenido una opinión negativa sobre las divisas asiáticas, incluido el won coreano, desde las elecciones estadounidenses", añaden.

"Esperamos que el dólar-won se sitúe en torno a 1.400 dentro de tres meses, y en torno a 1.460 en un horizonte de 12 meses, ya que las divisas asiáticas frente al dólar seguirán en general al dólar-yuan chino, a medida que entren en vigor los mayores aranceles estadounidenses. Una preferencia continuada por los activos estadounidenses podría hacer que persistieran las grandes salidas de inversores minoristas, fuente del bajo rendimiento del KRW en los últimos años. Desde un punto de vista más positivo, la inclusión de la deuda pública surcoreana en el índice FTSE Russell's World Government Bond Index podría generar entradas de renta fija a partir de noviembre de 2025, lo que ayudaría a frenar la apreciación del dólar. En términos más generales, no esperamos que el won se enfrente a una crisis, dado que el país tiene un superávit por cuenta corriente, una cantidad razonable de reservas de divisas y un endeudamiento limitado en moneda extranjera. Sin embargo, esperamos claramente un won más débil frente al USD en los próximos meses". concluyen.

Las empresas del G20 temen una recesión la inflación, y los problemas de captar talento

A pesar de las señales de mejora en las condiciones económicas mundiales, los líderes empresariales de la mayoría de los países del G20 siguen profundamente preocupados por las amenazas inminentes de recesión, escasez de mano de obra y aumento de la inflación, según la Executive Opinion Survey, realizada por el Foro Económico Mundial y publicada por sus socios estratégicos: Marsh McLennan, el principal bróker de seguros y asesor de riesgos, estrategia y personas nivel global, y Zurich Insurance Group.

Esta investigación anual revela los cinco principales riesgos a corto plazo identificados por más de 11.000 líderes empresariales de 121 países. La recesión económica, la inflación y la escasez de mano de obra y/o de talento siguen dominando la lista como los tres principales riesgos citados por los líderes empresariales del G20 para los próximos dos años. Les siguen la pobreza y la desigualdad, que ocupan el cuarto lugar. Los fenómenos meteorológicos extremos figuran entre los cinco principales riesgos del G20 por primera vez desde 2022, en el quinto puesto. Esto se produce tras un año en el que muchos países del G20 -incluidos Brasil, Alemania, Indonesia y Estados Unidos- experimentaron graves inundaciones, precipitaciones superiores a la media, incendios forestales, altas temperaturas o una elevada actividad de huracanes.

Los resultados de este año también indican una creciente preocupación por los riesgos tecnológicos, incluidos los efectos adversos de la inteligencia artificial y la desinformación. Estos riesgos se mencionan seis veces en el top cinco del ranking por países de este año, frente a solo tres apariciones en 2023. Figura como el riesgo número uno para la actividad empresarial en Indonesia, el número tres en EE. UU. y el número cuatro en el Reino Unido.

Carolina Klint, Chief Commercial Officer para Europa de Marsh McLennan, ha declarado: “Aunque estamos siendo testigos de algunas tendencias positivas en la economía mundial, los resultados de la Executive Opinion Survey de este año ponen de relieve un importante nivel de ansiedad entre los líderes empresariales de los países del G20. Las amenazas persistentes de recesión, escasez de mano de obra, aumento del proteccionismo e inflación elevada son las principales preocupaciones de los altos ejecutivos de cara a 2025. Además, la aparición de fenómenos meteorológicos extremos y los riesgos tecnológicos, incluidas las implicaciones de la inteligencia artificial y la desinformación, complican aún más el panorama. Para sortear con éxito estos retos, las empresas deben mantenerse vigilantes y ser flexibles”.

Peter Giger, Group Chief Risk Officer de Zurich Insurance Group, ha afirmado: “A medida que las empresas navegan por un panorama cada vez más complejo, es esencial ampliar el enfoque más allá de los riesgos económicos. El año 2024 va camino de ser el más cálido jamás registrado, por lo que los crecientes efectos del cambio climático plantean importantes retos que no deben ignorarse. El rápido avance de las tecnologías emergentes ayudará a superar los crecientes desafíos, pero también plantea nuevas amenazas. Al identificar y mitigar de forma proactiva estos diversos riesgos, las empresas pueden aumentar su resistencia y prosperar frente a la incertidumbre. Abordar estas cuestiones de forma directa no solo salvaguardará las operaciones actuales, sino que también posicionará a las empresas para crecer de manera sostenible en el futuro”.

DWS: el BCE bajará tipos en diciembre y también en 2025

Ulrike Kastens, economista para Europa de DWS, destaca que el BCE continúa con su política de bajada de tiposde interés y probablemente recorte la tasa de depósito en 25 puntos básicos adicionales, situándola en el 3% en diciembre. Aunque las perspectivas económicas se han deteriorado y la inflación ha sido algo mejor de lo esperado, "no creemos que esto justifique la urgencia de un recorte mayor".

El interés del mercado probablemente se centrará en las nuevas proyecciones hasta 2027. El deterioro en los indicadores de confianza podría llevar a una revisión a la baja de las proyecciones del PIB, especialmente para 2025 y 2026. Esto también debería reflejarse en las proyecciones de inflación. Esperamos que el objetivo de inflación del 2% se alcance entre 2025 y 2027. "En nuestra opinión, esto aumenta el margen para una reducción adicional de la tasa de depósito al 2%, el límite inferior de nuestra estimación del rango de la tasa neutral", precisa.

No obstante, es probable que la comunicación del BCE se mantenga sin cambios por el momento. Es poco probable que haya un compromiso previo con más recortes de tipos, ya que la incertidumbre política y económica sigue siendo demasiado alta. Esto significa que el BCE seguirá siendo "dependiente de los datos" y continuará tomando decisiones "reunión por reunión".