El debate da alas a Kamala Harris

Miguel Ángel Valero

Las primeras reacciones al debate presidencial favorecen a Kamala Harris, incrementando sus posibilidades de victoria en 3 puntos hasta el 56% según las casas de apuestas. Los futuros en Estados Unidos amanecen ligeramente en negativo y los bonos prosiguen su particular rally. El debate entre los dos candidatos a la presidencia de EEUU tuvo un tono teatral que dejó pocas novedades sobre propuestas económicas

Kamala Harris aumenta tímidamente el margen de victoria con respecto a Donald Trump tras el debate presidencial, tal y como ya reflejan las casas de apuestas. Aunque aún es temprano para verlo plasmado en las encuestas, los postores se inclinan a favor de la candidata demócrata. Durante el debate, Harris salió reforzada frente a una versión a la defensiva de Trump. La vicepresidenta basó sus argumentos en beneficiar a la clase media, ampliar la deducción fiscal por hijos y ofrecer ayudas hipotecarias a los nuevos compradores de vivienda. Por su parte, Trump trató de redirigir el diálogo hacia la inmigración, con premisas no corroboradas, como la ridícula acusación de que los inmigrantes se comen las mascotas. Y reprochó a la candidata el polémico cambio de posición con respecto al “fracking”. Otros de los asuntos tratados incluyen el aborto, el asalto al Capitolio y la política exterior.

Significativo es que la cantante Taylor Swift, con 280 millones de seguidores en Instagram, respaldara a la candidata demócrata tras el debate: "Podemos lograr mucho más en este país si nos guía la calma y no el caos". Además de criticar que se usara una falsa imagen suya elaborada por inteligencia artificial para hacer creer que apoyaba a Trump, la artista colocó una fotografía de una señora con gatos y sin niños para burlarse de las acusaciones sobre que los inmigrantes se comen las mascotas de los estadounidenses.

En cambio, las acciones en Bolsa de la red social de Donald Trump, Truth Social, caen el 16% en Wall Street y dejan una pérdida de su valor de mercado de 604 millones$ en un solo día tras el debate.

UBP: Harris caricaturizó a Trump

Norman Villamin, Group Chief Strategist de Union Bancaire Privée (UBP),es uno de los pocos analistas de mercados que se ha pronunciado sobre el debate: "Brindó a la vicepresidenta la oportunidad de revertir la pérdida de impulso que ha experimentado en el último mes tras su brillante ascenso a la nominación demócrata en agosto. Aprovechando esta oportunidad, la vicepresidenta logró caricaturizar al expresidente, persuadiéndolo a hacer referencia a narrativas marginales extraídas de las redes sociales sobre temas clave y, sorprendentemente, evitando que Trump pasara a la ofensiva en áreas en las que tiene buenas opiniones entre los votantes, incluida la economía y la inmigración".

Las encuestas electorales reaccionaron rápidamente a los resultados del debate. Trump, que había pasado de tener una probabilidad de ganar las elecciones del 45% en agosto a ser favorito con un 52% antes del debate, vio cómo su ventaja se reducía a un 50-50, según Polymarket y Real Clear Polling. Esto contrasta con el impulso del 51% al 56% que recibió Trump tras el debate de junio con el presidente Biden. Los mercados financieros también reaccionaron con una caída de los rendimientos del Tesoro de EE.UU., la presión sobre el dólar estadounidense y la relajación de los futuros del S&P 500 a medida que se desarrollaba el debate y aumentaba la ventaja de Harris.3. Implicaciones

"Como Trump no ha logrado aprovechar el nuevo impulso adquirido desde agosto, tanto demócratas como republicanos, probablemente, se centrarán en garantizar un alto grado de participación de sus respectivos partidarios de cara a las elecciones. Según los votos emitidos en las elecciones de mitad de mandato de Estados Unidos de 2022, en las elecciones presidenciales de 2024 deberían emitirse más de 160 millones de votos para el control de la Casa Blanca. Dado que Donald Trump ha ampliado su base hasta en un 40% desde 2016, las encuestas actuales sugieren que podría obtener hasta 75 millones de votos en las próximas elecciones. Así, los demócratas tendrán que evitar la caída de participación de sus simpatizantes como la observada en 2016 para evitar una decepción similar en las urnas en noviembre", apunta este experto.

Para los inversores, la reacción del mercado al resultado del debate destaca la importancia de adoptar una estrategia de gestión de riesgos para esta fase de la economía y las elecciones. El oro, los fondos de cobertura y las acciones de alta calidad deberían ofrecer a los inversores un refugio ante la volatilidad que puede desarrollarse a medida que nos acercamos al final del año.

Ibercaja: EEUU es la única economía que se ha recuperado totalmente de la pandemia

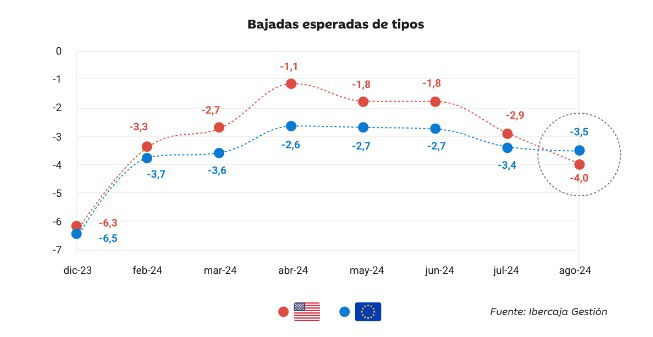

Por su parte, los analistas y las gestoras prefieren centrarse en los datos macroeconómicos y en lo que va a hacer la Fed en la reunión del 18 de septiembre. Así, un análisis de Ibercaja Gestión destaca que los datos de empleo de EEUU han hecho cambiar las perspectivas de los inversores, que ya esperan 4 bajadas de la Fed antes de final de año. Este cambio de sentimiento también se ha reflejado en las intervenciones de varios miembros del comité de política monetaria y del propio presidente, Jerome Powell, en su discurso de Jackson Hole: EEUU empezará su ciclo de recortes de tipos en septiembre, y la intensidad y la duración la marcarán los datos de empleo de los próximos meses.

El análisis destaca que EEUU es la única economía que ha registrado una recuperación completa post pandemia, superando su senda de crecimiento potencial como si no hubiese pasado nada; y, además, en medio de un endurecimiento de su política monetaria sin precedentes. En los últimos 4 trimestres, la economía americana ha crecido a un ritmo del 3,2%, más de un punto por encima de su potencial. Las revisiones del PIB del 2º trimestre y los datos de consumo privado hacen que las estimaciones del consenso para el crecimiento de 2024 vuelvan a subir, tras 4 meses estancadas. Se colocan a finales de agosto en el 2,5%, la cifra más alta de todo el año.

La tasa de paro ha repuntado un 0,8% desde mediados del año pasado, mientras que, en el resto de economías, se ha mantenido relativamente estable, en niveles muy inferiores a los anteriores al 2020. Factores de oferta y una fuerte productividad han permitido este relajamiento, que ha ayudado a la buena evolución delos precios en los últimos meses. Sin embargo, la regla de Sahm viene a decir que cuando se acelera la destrucción de empleo, una recesión es inevitable; y el repunte de la tasa de desempleo en julio daría una señal fuerte de recesión según esta regla. No obstante, otras estadísticas como las nóminas no agrícolas o las peticiones semanales de desempleo están lejos de sertan alarmistas. Si la situación lo permite, la Fed o el gobierno actuarán pro-cíclicamente e impedirán una recesión severa.

DWS avisa de decepciones en los mercados bursátiles

Björn Jesch, CIO de DWS, reconoce que “las valoraciones actuales del mercado obviamente dejan poco margen para decepciones”. Pero una mirada a las grandes acciones tecnológicas estadounidenses, los “Siete Magníficos”, "muestra claramente que se requieren nervios de acero durante tales fases de mercado". “La desaceleración económica en Estados Unidos, el giro tardío en China y la falta de impulso en Alemania podrían desencadenar nueva volatilidad en el mercado”, advierte.

A pesar de una temporada de informes bastante buena, el S&P 500, que sirve como barómetro del mercado bursátil estadounidense, aún no ha vuelto a sus máximos históricos de mediados de julio. "Tendremos que soportar una imagen mixta en las próximas semanas. Por un lado, un recorte de tasas por parte de la Reserva Federal en su reunión de septiembre podría dar un nuevo impulso. Por otro lado, el resultado incierto de las elecciones presidenciales en noviembre podría aumentar aún más el nerviosismo en los mercados”, afirma Jesch.

Otro factor es la perspectiva incierta para la economía estadounidense. Los datos recientes no han mostrado una tendencia clara. La desaceleración, que muchos indicadores adelantados ya han señalado durante un tiempo, aún no se refleja en las cifras de crecimiento de EE.UU. El crecimiento incluso se ha revisado al alza del 2,8 al 3% para el segundo trimestre (anualizado).

Generali descarta una bajada de 50 puntos básicos en la reunión de la Fed

Mauro Valle, responsable de renta fija en Generali Asset Management, señala que los últimos datos del mercado laboral estadounidense fueron más débiles, pero no lo suficiente como para justificar un recorte de 50 puntos básicos (pb) por parte de Powell en septiembre; la Fed estará dispuesta a recortar 50 pb en el caso de un escenario más débil; los tipos estadounidenses en el 3,8% podrían situarse en un nivel neutral por el momento. los tipos del Tesoro bajaron del 3,9% al 3,7%, con tipos reales y BE 10 pb más bajos cada uno. El ISM manufacturero fue débil, siempre por debajo de 50 y ligeramente por debajo delas previsiones (47,2 frente a 47,5), y los nuevos pedidos del ISM descendieron a 44,6 (frente a 47,4 hace un mes). Las ofertas de empleo (JOLTS) siguieron disminuyendo y se situaron en torno a500.000 puestos por debajo de las previsiones. La creación de empleo en EE.UU. en agosto estuvo por debajo de las expectativas (las nóminas no agrícolas fueron 142.000 frente a 160.000) y las cifras anteriores se revisaron a la baja; la tasa de desempleo cayó al 4,2%, tal y como se esperaba. Este conjunto de datos sugiere que el mercado laboral sigue suavizándose, pero no lo suficiente como para pensar que Powell vaya a empezar a bajar los tipos con un recorte de 50 pb.

El mercado está valorando 4,4 recortes en diciembre, lo que confirma la opinión de que la Fed estará dispuesta a recortar 50 pb en caso de un escenario más débil. "Nuestros economistas esperan 3 recortes en 2024. Además, si el mercado se centra en los datos laborales, en los próximos días conoceremos los datos del IPC y del IPP, que deberían confirmar la caída gradual de la inflación subyacente, con cierto riesgo a la baja para el índice general dada la debilidad del petróleo. Para las próximas semanas, el nivel del 3,8% parece neutral. La curva de rendimientos estadounidense completó la desinversión y ahora el diferencial 10-2 años es ligeramente positivo. La tendencia al alza podría continuar, pero habrá que ver si dependerá de unos tipos a 2 años más bajos o también de unos tipos a 10 años más altos", señala.

Columbia Threadneedle: la economía de EEUU crece de manera constante

Stebe Bell, economista jefe para EMA de Columbia Threadneedle, señala que las cifras de paro muestran que el crecimiento del empleo está ralentizándose, siguiendo una tendencia que ha estado presente durante ya un tiempo. Pero eso refleja más una reducción en las contrataciones que un aumento en los despidos, unido a la reducción en la inmigración. "Si tomamos en cuenta otros datos, vemos que la economía estadounidense está creciendo aún de manera constante" y que las perspectivas para la inflación son buenas. "Pero necesitamos que todo continúe marchando bien si queremos que se produzcan los recortes de tipos anticipados por el mercado para EEUU este año. Salvo que la Reserva Federal recorte 50 pb, ese número deberá reducirse. Y luego, por supuesto, está la perspectiva de una presidencia de Trump con un fuerte aumento de los aranceles". avisa.

Lazard: la Fed debe relajar su política

Ronald Temple, estratega jefe de mercados de Lazard, aboga por un recorte de tipos de la Fed de 50 puntos básicos en lareunión del 18 de septiembre tras los informes del mercado laboral estadounidense que mostraron una ralentización de la creación de empleo mayor de lo esperado. Los datos laborales “sugieren que la Fed está una vez más detrás de la curva”. Y “los inversores estarán impacientes por ver si la confianza de los consumidores está decayendo”. “Las últimas encuestas sugieren lo contrario, pero nos encontramos en un momento del ciclo económico en el que las sorpresas podrían ser más frecuentes”, sostiene.

Los datos de inflación "reafirman que la Fed debería empezar a relajar su política”. “Aunque la batalla de la inflación no está ganada del todo, parece seguro afirmar que la Fed debería sentirse cómoda porque la inflación está lo suficientemente controlada como para empezar a mover la política monetaria en una dirección menos restrictiva”, comenta.

Payden & Rygel: la economía de EEUU se ralentiza

Jeffrey Cleveland, jefe economista de Payden & Rygel. destaca que el crecimiento del empleo se está ralentizando en EEUU, según las nóminas de las empresas. El crecimiento del empleo es uno de los mejores indicadores en tiempo real de la actividad económica, lo que nos da una buena señal de que la economía estadounidense se ha ralentizado.

El foco del debate se centra en la magnitud del primer recorte, de 25 ó 50 pb Aunque el crecimiento del empleo se ha ralentizado, 114.000 puestos de trabajo al mes es una cifra respetable y no es un indicador de recesión. El crecimiento del empleo es lo suficientemente fuerte como para mantener la presión a la baja sobre la tasa de desempleo. Sin embargo, la mayoría de los responsables políticos de la Fed (y muchos inversores) han llegado a la conclusión de que la inflación seguirá su tendencia moderada. De ser así, el riesgo más significativo para la Fed sería mantener una política restrictiva durante demasiado tiempo e impulsar innecesariamente la economía estadounidense hacia una recesión. "Sospecho que la mayoría de los responsables políticos verán el informe de empleo de agosto desde esa perspectiva y, por tanto, estarán ansiosos por recortar los tipos", subraya.

"A corto plazo, el mercado bursátil se siente reconfortado por unas cifras de inflación más suaves, pero decepcionado por unas cifras de crecimiento más débiles. El viernes vimos una caída debido a la decepción del empleo. El mercado de bonos sigue otorgando una probabilidad demasiado alta a un recorte de tipos de 50 puntos básicos. No creemos que los datos económicos justifiquen los 50 pb. Aquí el argumento que podría beneficiar un recorte de 50 pb: si la política monetaria es restrictiva (al 5,33% en el tipo de los fondos federales), y los responsables políticos no verían con buenos ojos una mayor ralentización del mercado laboral, ¿por qué volver lentamente hacia una postura de política monetaria neutral? ¿Por qué no 'ir a lo grande antes de tiempo'? Estoy abierto a este argumento", admite.

"Todo el mundo parece haber llegado a la conclusión de que 'la inflación ha muerto', lo que facilita el trabajo de la Reserva Federal, ya que sólo tendría que preocuparse por apoyar el crecimiento", concluye.

abrdn: el listón para subidas de 50 pb no está especialmente alto

El dato de la inflación de Estados Unidos se ha convertido en una de las cifras más vigiladas por los mercados, sobre todo si se tiene en cuenta la próxima reunión de la Fed. James McCann, economista jefe adjunto de abrdn, señala que "la inflación estadounidense fue algo más elevada de lo esperado en agosto, ya que la subida del índice subyacente fue del 0,3% intermensual, la mayor desde marzo. La vivienda sorprendió al alza, ya que las distintas magnitudes de los alquileres siguieron mostrándose bastante al alza. La inflación de otros servicios también fue bastante elevada, aunque los precios de los bienes básicos siguen cayendo, lo que proporciona a la economía ciertos vientos de cola desinflacionistas. Aunque la Reserva Federal habría deseado un dato más suave, se tiene la sensación de que la realidad de la inflación empieza a convertirse en una noticia del pasado. De hecho, con la desaceleración del ritmo de aumento de los empleos privados hasta su nivel más bajo en 10 años durante este verano, y la tendencia al alza de la tasa de desempleo, la preocupación más acuciante podría ser que la economía está perdiendo fuelle con bastante rapidez, reavivando el riesgo de una recesión. De hecho, la Fed parece dispuesta a recortar los tipos en 25 puntos básicos en cada reunión de este año, y el listón para que se produzcan movimientos mayores de 50 puntos básicos no está especialmente alto si se produjeran nuevos sustos en el crecimiento".

Pepperstone: "Kamala Harris presentó una visión coherente"

Quasar Elizundia, Expert Research Strategist en Pepperstone, explica que "los mercados bursátiles estadounidenses comenzaron la jornada de mitad de semana bajo presión, con el índice S&P 500 cayendo más de un 1% antes de recuperarse y posicionarse marginalmente al alza. Este movimiento inicial se debió en gran parte al desarrollo del debate presidencial. En términos políticos, y a grandes rasgos, Kamala Harris se destacó como la clara ganadora del debate. Su desempeño mostró un enfoque presidencial, basado en principios claros y una comunicación efectiva, puntos cruciales dada la falta de exposición formal que había tenido anteriormente la actual vicepresidenta".

"Harris logró presentar una visión coherente, lo cual ha sido recibido de manera positiva. En contraste, Donald Trump se centró en temas polémicos, con comentarios que desviaron la atención de los problemas económicos más apremiantes, como el hecho de que Harris ya se encuentra en la Casa Blanca y, aun así, han persistido los problemas económicos. Trump también recurrió a ataques directos y afirmaciones cuestionables, como la utilización de mascotas como alimento por parte de inmigrantes, lo cual no favoreció su posición", añade.

"Para los mercados, una posible victoria de Harris implica un riesgo creciente de un incremento en los impuestos, una perspectiva que, en términos sencillos, no es favorable para las grandes empresas", avisa.

Las pérdidas en los mercados bursátiles se han mitigado, con el S&P 500 logrando reposicionarse en terreno positivo hacia el final de la sesión. Un factor clave para este giro positivo ha sido el reporte del IPC de agosto, que mostró una desaceleración mayor a la esperada en la inflación, registrando una tasa anual del 2.5%, la más baja desde febrero de 2021. La caída en los precios de la energía, especialmente de la gasolina (-10.3%), fue el principal motor detrás de este descenso. "Estos datos refuerzan la expectativa de que la Reserva Federal comenzará a normalizar las tasas en su próxima reunión, lo cual representa un factor positivo para el mercado de renta variable en términos generales", subraya este experto.

Fixed Income: la Fed espera un debilitamiento del mercado laboral

Christian Hantel, gestor de Fixed Income (grupo Vontobel) subraya que el principal motor para que la autoridad monetaria estadounidense inicie por fin el ciclo de recorte de tipos en EE.UU. es el debilitamiento del mercado laboral, una tendencia a la que hemos asistido en los últimos meses. Con los frenos echados desde hace algún tiempo, está ahora en condiciones de ponerse a la altura del BCE en materia de recortes de tipos si fuera necesario. Los inversores deben prestar atención a la orientación futura y a las perspectivas económicas que ofrecen ambos bancos centrales en las próximas reuniones. Para la Fed, las próximas proyecciones económicas serán clave para determinar la futura senda de los tipos de interés. Lo más probable es que la velocidad y la magnitud de los recortes de tipos determinen los precios del mercado. Dado que el mercado ya descuenta bastantes recortes de tipos para este año, cualquier desviación podría aumentar de nuevo la volatilidad de los tipos.