España se consolida como motor económico de la Eurozona

Miguel Ángel Valero

En el Barómetro de Riesgo País y Sectorial de octubre, elaborado por la aseguradora de Crédito Coface, España mantiene su calificación de riesgo país en “bajo” respecto a junio. Se sitúa así como el único de los grandes países de la Unión Europea (UE) que cuenta con esta valoración de riesgo positiva, frente a Alemania, Francia o Italia. En términos mundiales, España se coloca al nivel de Estados Unidos, Canadá, Japón o Australia.

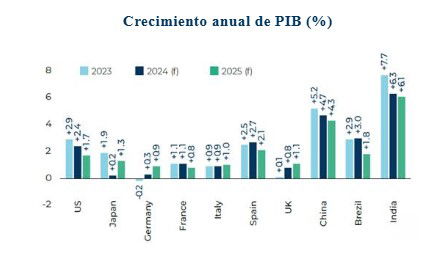

Según los expertos de Coface, “España se ha convertido en el motor económico de la zona euro”, de ahí que haya mejorado en medio punto la previsión de crecimiento del PIB en 2024 al 2,7% respecto a la edición anterior. Una estimación muy superior a la de las otras tres grandes potencias europeas, pues se espera que Alemania termine 2024 con un crecimiento del 0,3%, Francia, del 1,1% e Italia, del 0,9%. Estados Unidos, Reino Unido y Japón (+2,4%, +0,8% y +0,2%, respectivamente) crecerán menos que España este año. Por su parte, países como China (+4,7%), Brasil (+3%) e India (+6,3%) tendrán crecimientos mayores.

En su informe, la aseguradora ofrece cada cuatrimestre una visión única de las perspectivas económicas mundiales a partir del análisis de datos macroeconómicos, financieros, políticos, de insolvencia de las empresas, y de la evaluación del riesgo país de 160 países de todo el mundo. Para ello, establece 8 niveles:

- A1 –“muy bajo”-,

- A2 –“bajo”-,

- A3 -“satisfactorio”-,

- A4 –“razonable”-,

- B –“razonablemente alto”-,

- C –“alto”-,

- D –“muy alto”-

- y E-“extremo”-.

Así, según esta clasificación, España se sitúa actualmente en el nivel de riesgo A2, el mismo resultado obtenido en junio, y un nivel por encima de la primera edición del Barómetro de 2024, publicada en febrero, cuando registraba un nivel de A3 “satisfactorio”.

En el análisis europeo, las otras grandes economías de la zona euro están calificadas con un riesgo “satisfactorio” o A3, en el caso de Francia y Alemania, mientras que Italia presenta un riesgo B, “bastante alto”. Por otro lado, dentro de la UE, hay otra serie de países que están al mismo nivel de riesgo de España, como Países Bajos o Bélgica.

A nivel mundial, solo hay cuatro países de los analizados a los que Coface califica de riesgo “muy bajo” (A1) actualmente, y son Dinamarca, Noruega, Suiza y Groenlandia, que no es un país en sí mismo, sino un territorio autónomo perteneciente a Dinamarca.

Farmacia, el sector con el riesgo más bajo

Otro de los aspectos analizados por Coface es el riesgo de 13 sectores de actividad, obtenido a partir de la combinación de datos relativos de insolvencias de las empresas e información económica que pueda tener un impacto en las industrias seleccionadas. En este caso, la clasificación de riesgo se divide en “bajo”, “medio”, “alto” y “muy alto”.

Según este análisis, el sector farmacéutico, la energía, las tecnologías de la información (TIC) y el retail son aquellos con menos riesgo en España. Especialmente, el farmacéutico, que presenta un riesgo “bajo”, frente a los otros tres que tienen un riesgo “medio”, según Coface.

Por otro lado, el sector agroalimentario, la construcción, la automoción, el transporte, la industria química, la textil, la maderera, la papelera y la metalurgia se mantienen en riesgo “alto”. Pero no hay ningún sector en España que esté en riesgo “muy alto”.

“Tenemos al farmacéutico liderando no solo en España, sino también en el resto de Europa, en cuanto a seguridad de inversión para las empresas. Si bien la situación es delicada, porque son muy pocas industrias las que, con estas calificaciones, pueden atraer la inversión extranjera al encontrarse en esa situación de riesgo”, indica Bruno De Moura Fernandes, jefe de Macroeconomía de Coface.

Crédito y Caución: el 42% de las empresas chinas tienen problemas de liquidez

Por otra parte y de acuerdo con el último Barómetro de Prácticas de Pago difundido por Crédito y Caución, las condiciones de cobro de las operaciones B2B (entre empresas) en China muestra un comportamiento estable. Cerca del 50% de las empresas no percibe cambios significativos en las prácticas de pago de sus clientes. La morosidad afecta al 34% de las facturas B2B, y los impagos a un 3% adicional. Las compañías del sector energético son las más afectadas por la morosidad, con las consiguientes tensiones financieras.

En 2024 se ha producido un refuerzo de la gestión del riesgo de crédito en el sector productivo chino. El 83% de las entidades ha pasado de la gestión interna del riesgo de crédito a un enfoque más estratégico en el que el seguro de Crédito desempeña un papel fundamental.

De acuerdo con el Barómetro, las facturas se pagan con una media de tres semanas de retraso en este mercado y el 42% de las empresas sufre problemas temporales de liquidez. Las principales razones para justificar el retraso en los pagos son los problemas de tesorería, los litigios sobre facturas y las ineficiencias administrativas en el proceso de pago.

Para mitigar este riesgo, el 35% de las compañías retrasa los pagos a sus propios proveedores, a pesar del posible efecto dominó en toda la cadena de suministro. El 40% mitiga las oscilaciones de los plazos medio de cobro como factor clave para lograr una mayor resistencia financiera. La venta a crédito sigue siendo importante para las firmas chinas, con una media del 47% de todas las ventas B2B realizadas a crédito. Los plazos de pago se mantienen estables en 40 días desde la facturación.

El 63% de las entidades vaticina una mejora de sus periodos medios de cobro, mientras que el 30% no espera ningún cambio significativo. Sólo una pequeña minoría espera un empeoramiento del periodo medio de cobro en 2025. Las empresas chinas se muestran más cautas sobre las tendencias generales de insolvencia. Aunque el 66% espera una tasa estable, el 28% espera una evolución negativa. El 68% prevé un aumento de la demanda de sus productos y servicios y un 62% también espera una mejora de su rentabilidad en los próximos meses.

La incertidumbre sobre el estado de la economía nacional es la principal preocupación de las entidades del país de cara al futuro en un contexto de marcada desaceleración y demanda interna frágil, aunque la demanda externa siga resistiendo. Esta inquietud se percibe tanto a corto como a largo plazo en todos los sectores. Otras preocupaciones clave son la saturación del mercado, los problemas de captación de clientes y los asuntos medioambientales y de sostenibilidad. Estos últimos son de vital importancia en todas las industrias, pero especialmente profundos en el sector de la energía y los combustibles durante la transición a una economía con bajas emisiones de carbono.