EEUU frena las ventas masivas de bonos del Tesoro

Miguel Ángel Valero

Donald Trump continúa con sus rectificaciones respecto del incendiario mensaje lanzado el 2 de abril en el 'Día de la Liberación'. Ahora reconoce que está pensando en retrasar los aranceles sobre los automóviles para que los productores ajusten sus cadenas de suministro y aumente la fabricación nacional. Aunque públicamente no lo diga, está reconociendo implícitamente los impactos negativos de sus aranceles sobre la economía real. El 3 de abril entró en vigor una tasa del 25% sobre los automóviles y estaba programado un gravamen a partir del 3 de mayo sobre los componentes, con exención sobre aquellos que forman parte del tratado de comercio entre México, Canadá y EE.UU. Los aranceles sobre las importaciones de automóviles amenazan con elevar los precios de los consumidores estadounidenses y causar estragos en las cadenas de suministro. Los dos fabricantes americanos con mayor cuota, General Motors (46%) y Ford (13%), importan hasta un 46% y 21% de sus ventas, respectivamente.

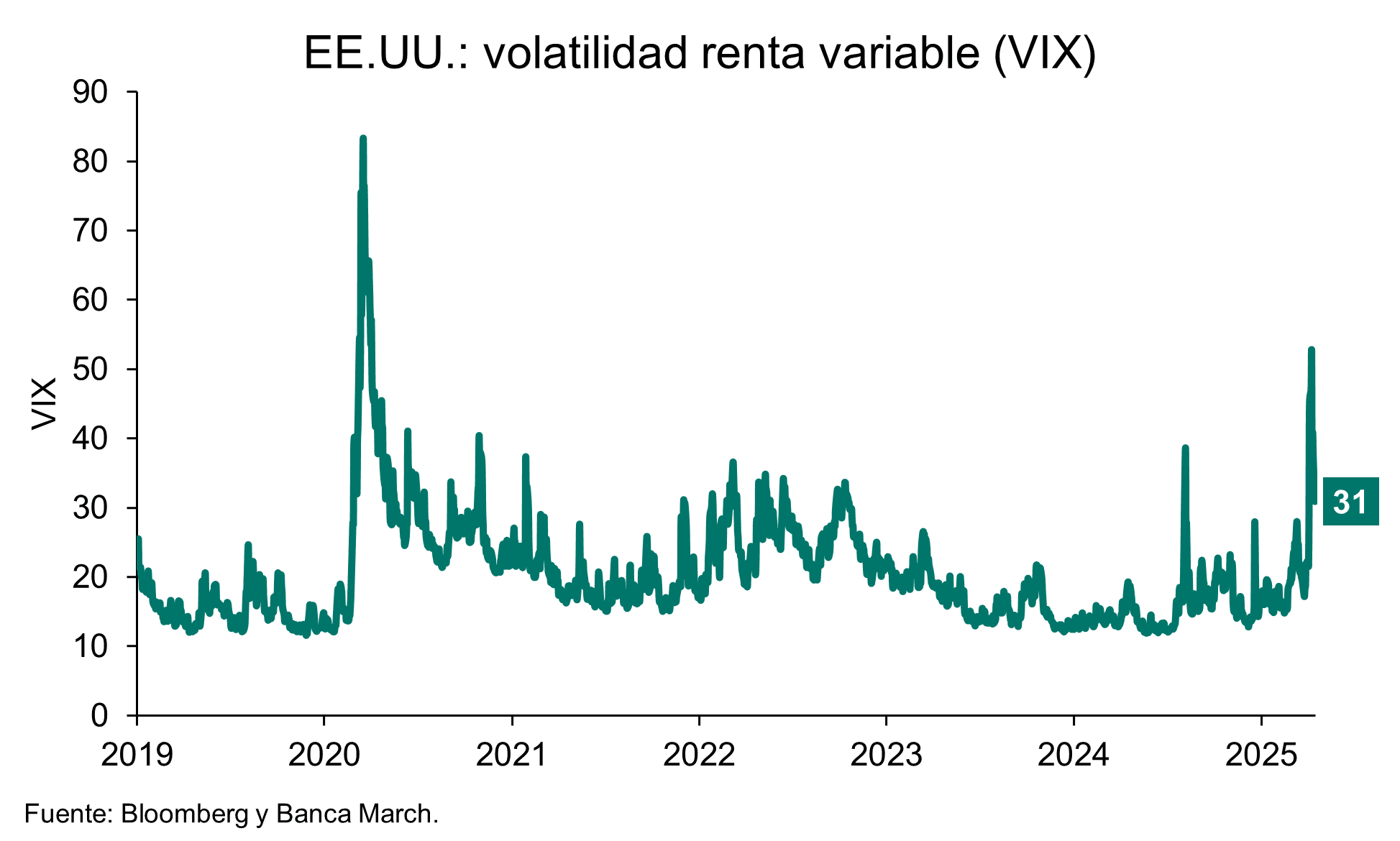

La permanente marcha atrás de Trump sobre los aranceles está tranquilizando a los mercados, como indica el VIX (la volatilidad implícita en las opciones sobre el S&P 500) que cayó a niveles de 30, y una reducción en los volúmenes de negociación, situándose un 30% por debajo del promedio de las últimas 10 sesiones.

A pesar de la tregua, no hay una vuelta atrás en la totalidad de las medidas. Los aranceles sobre China seguramente se mantengan durante más tiempo y serán más elevadao, lo que mantendrá la tasa promedio en los niveles más altos de los últimos 100 años. Además, la caótica implementación de las tarifas ya está afectando a la inversión empresarial y el consumo, algo que se detectará en los datos de ventas minoristas y de producción industrial en EEUU, que se publican el miércoles 16 de abril.

Por otro lado, Scott Bessent, que está en Argentina, salió a desmentir que algunos bancos centrales extranjeros estén reduciendo masivamente sus reservas en bonos del Tesoro, asegurando que en la última subasta se ha producido un incremento en la demanda foránea. Y afirma que el Tesoro está lejos de llegar a un punto en el que tenga que intervenir, pero deja claro que cuenta con armas para frenar distorsiones del mercado, como aumentar el programa de recompras para mejorar la liquidez en los tramos de la curva con menos operaciones. El mensaje parece haber calado: las ventas en los bonos del Tesoro se han detenido y la TIR (tasa interna de rentabilidad) del 10 años se sitúa en niveles del 4,4%.

Pero la OPEP rebaja sus previsiones de crecimiento de la demanda correspondientes a 2025 y 2026 por el debilitamiento esperado del comercio global. En su informe mensual, el cartel estimó que la demanda mundial de petróleo aumentaría en 1,30 millones de barriles por día (bpd) en 2025 y en 1,28 millones de bpd en 2026. Ambas previsiones se han reducido en 150.000 bpd con respecto a las cifras del mes pasado.

Portocolom: la economía de EEUU muestra signos de deterioro

Por su parte, Mario Catalá, director de inversiones de Portocolom AV, avisa que la economía estadounidense comienza a mostrar signos de deterioro a pesar de que los datos de carácter más atrasado (PIB, empleo) siguen mostrando fortaleza. El PMI manufacturero se mantenía a duras penas por encima de la zona de expansión en 50,2, pero perdiendo fuerza respecto al mes anterior (52,7). También decepcionaron las ventas minoristas con una leve subida del 0,2% cuando el mercado esperaba un 0,6%. El consumidor estadounidense está preocupado por el devenir de su economía y comienza a ser selectivo con las compras que no corresponden a bienes de primera necesidad, especialmente entre la población con ingresos más bajos.

El dato proporcionado por The Conference Board lleva bajando sistemáticamente desde noviembre de 2024, cuando marcaba un máximo en 112,8, hasta el 92,9 actual de marzo. La inflación ha dado un respiro, al bajar dos décimas hasta el 2,4% a nivel general, con un subyacente que caía a su nivel más bajo desde marzo de 2021 (2,8%).

Este hecho, junto con el riesgo percibido por los mercados tras la imposición de aranceles por parte de Trump, ha hecho que se hayan llegado a descontar hasta 4 bajadas de tipos de interés por parte de la Fed en este 2025, que podía llevarlos por debajo del 3,5%.

En clara contraposición, en Europa se percibe un mayor optimismo, con unos PMI manufactureros que siguen en tendencia positiva tratando de salir de la zona de contracción, y un PMI de servicios que mejoró ligeramente hasta 51 puntos. El PIB trimestral subía por encima de lo esperado en diciembre, y dejaba un dato de crecimiento interanual del 1,2% frente al 0,9% que anticipaba el mercado.

La confianza está cambiando claramente tras la decisión de Alemania sobre su techo de gasto, con importantes inversiones en defensa e infraestructuras, que han mejorado las previsiones de crecimiento, especialmente a partir de 2026. Así lo muestra el índice de confianza del instituto ZEW que alcanzó 39,8 puntos, su mayor valor en ocho meses, y muy por encima del dato anterior de 24,2.

El impacto de los aranceles puede tener consecuencias muy serias para la economía, tanto de manera directa como indirecta. El encarecimiento del producto importado supone un mayor coste de producción ,y para que las compañías puedan mantener sus márgenes de beneficio, lo normal es que lo trasladen (total o parcialmente) al consumidor. Este hecho eleva significativamente el riesgo de inflación a corto plazo, y además paraliza la inversión por parte de las compañías, que lógicamente esperarán a que se reduzca la incertidumbre antes de tomar ninguna decisión importante, ya que se comprometen cantidades elevadas de capital durante varios años.

Además, se está produciendo un aumento espectacular en la volatilidad de los mercados financieros (tanto en renta variable como en renta fija), y se percibe también una mayor tensión en las relaciones entre países, que de no solucionarse pronto pueden enquistarse de cara al futuro. Los mercados emergentes, especialmente los asiáticos, pueden ser los más afectados. Si los aranceles persisten, se calcula que el crecimiento de la región podría ser inferior al 4%, comparado con el 5,1% de 2024. En contraste, Latinoamérica podría beneficiarse, ya que su arancel es únicamente del 10% y un dólar más débil le favorecería. En Europa, la caída del crecimiento podría estar entre 0,3% y 0,5% debido a los aranceles. Sin embargo, las inversiones en defensa e infraestructuras (con claro protagonismo de Alemania), podrían contrarrestar parcialmente estas caídas.

La clave de cara al futuro estará en la capacidad de negociación bilateral de los diferentes países y bloques económicos. A mayor velocidad de negociación, y menor tiempo de aplicación de aranceles, menor riesgo de que la economía global se vea seriamente perjudicada.

"Preferimos no tomar decisiones muy bruscas y precipitadas en las carteras, en este entorno de elevada impredecibilidad en la toma de decisiones de los diferentes países. Estaremos muy atentos a los acuerdos bilaterales que se tomen, y una vez haya algo de estabilidad, analizaremos que sectores y regiones son las más adecuadas para mantener en las carteras de cara al futuro", concluye el experto de Portocolom.

HelpMyCash: ¿Cómo afectarán los aranceles de Trump a las hipotecas?

Cuando empezó el 2025, la cosa pintaba bien para los que se planteaban contratar una hipoteca: los bancos rebajaban sus intereses y las previsiones apuntaban a que esta guerra hipotecaria se mantendría durante el resto del año. La situación, sin embargo, ha dado un giro de 180 grados tras el anuncio del presidente de los Estados Unidos, Donald Trump, de imponer aranceles a casi todos los países del mundo y, en particular, a los que pertenecen a la Unión Europea. La guerra comercial iniciada por el presidente estadounidense, temporalmente en suspenso mientras ambas partes tratan de negociar una solución, puede ser perjudicial para las economías de todo elmundo y, también, para la española. Y las hipotecas no quedarán al margen, aunque quizás no saldrán mal paradas.

Según los analistas del comparador financiero HelpMyCash.com, se abren dos escenarios ante la batalla arancelaria: uno positivo para los futuros hipotecados y otro negativo.

- Escenario 1: recesión económica. Contempla una recesión económica provocada por los aranceles impuestos por Donald Trump a distintos países y por los que éstos pueden aplicar, como respuesta, a los productos estadounidenses. Previsiblemente, esta guerra comercial encarecerá los bienes y servicios, lo que reducirá el consumo y provocará dificultades a las empresas de los sectores más afectados por esta política proteccionista. Según el analista hipotecario de HelpMyCash, Miquel Riera, “si la economía de la Eurozona se estancara o entrara en recesión, el Banco Central Europeo podría tratar de reactivar el consumo a través de recortes de sus tipos de interés, más agresivos que los que ha llevado a cabo en los últimos meses”. De este modo, al reducir el coste de la financiación, los particulares, las empresas y los Estados podrían obtener préstamos más baratos para adquirir bienes o servicios o para invertir en mejoras estratégicas. Los compradores de vivienda también se verían beneficiados por esos recortes de tipos. Según Riera, “al poderse financiar a menor coste, los bancos que operan en España abaratarían sus préstamos hipotecarios a tipo fijo y mixto”. Y el Euribor, que representa el interés medio al que las principales entidades bancarias europeas se prestan dinero entre ellas, también se reduciría, lo que rebajaría el precio de las hipotecas variables. Según el analista del comparador, este escenario es el que contemplan actualmente numerosos actores de los mercados financieros. Así lo demuestra el reciente desplome del Euribor, cuyo valor diario ha pasado del 2,3% al 2,1% en cuestión de pocos días. Este índice suele bajar cuando las principales entidades bancarias europeas creen que el BCE recortará sus tipos en los siguientes meses.

- Escenario 2: inflación disparada. En HelpMyCash también contemplan un segundo escenario más desalentador, que se produciría si la inflación de la Eurozona se dispara. Si los países de la Unión Europea imponen aranceles a los bienes y servicios importados desde EEUU, la cesta de la compra de los consumidores europeos se encarecerá, pues serán éstos los que abonarán el sobrecoste en última instancia. En caso de que esa subida de precios eleve la inflación de la Eurozona sensiblemente por encima del 2%, que es su nivel óptimo, el BCE puede verse obligado a congelar sus tipos de interés para contenerla (o incluso a subirlos ligeramente). Según Miquel Riera, “eso sería una pésima noticia para los potenciales compradores de vivienda, ya que las hipotecas se encarecerían y el Euribor subiría y se estancaría en valores ligeramente superiores a los de ahora”. Según los analistas del comparador, algunos bancos han iniciado movimientos para adelantarse a este posible escenario. CaixaBank, por ejemplo, aumentó el interés de su hipoteca fija (del 2,7% al 2,85%) y de la que comercializa a través de imagin (del 2,75% al 2,9%) a finales de marzo. Y las nuevas previsiones de Bankinter sobre el Euribor apuntan a que este índice bajará este año hasta el 2,1%, perovolverá a incrementarse en 2026 hasta el 2,5%.

En HelpMyCash no se atreven a vaticinar cuál de los dos escenarios es el más probable, ya que depende de múltiples factores: de cuál sea el efecto de los aranceles sobre la economía y la inflación, de cuál sea la respuesta del BCE, de los acuerdos a los que puedan llegar las administraciones europeas y estadounidenses para suavizar o poner fin a la guerra comercial…Ahora bien, dada la incertidumbre económica que existe actualmente, los analistas del comparador tienen una recomendación para los que se planteen contratar una hipoteca en los próximos meses :asegurarse de poder pagar la hipoteca si viene una época de vacas flacas. En ese sentido, consideran que no es aconsejable lanzarse a la compra de una vivienda si no se cuenta con un trabajo estable y con cierto colchón de ahorros que permita hacer frente a imprevistos.

Pictet: los BRICS+ aceleran el crecimiento de sus miembros

Los mercados temen un aumento de los aranceles que supere a la década proteccionista de 1930. La fortaleza del dólar como moneda de reserva mundial ha permitido a EEUU importaciones relativamente baratas y exportaciones caras, con déficits persistentes. EEUU ha externalizado la mayor parte de su producción industrial en ubicaciones más baratas y su deuda pública alcanzado 122 % de su PIB, para cuya sostenibilidad el principal riesgo es geopolítico, en un mundo más polarizado donde la coalición intergubernamental BRICS+ ha surgido como contrapeso al G-7/UE.

Pictet Research Institute ofrece el informe “BRICS+ and contested global leadership in an era of great power competition”. Para su directora, Maria Vassalou, “el resto del mundo ha estado transfiriendo excedentes de capital a cambio de dólares, deuda del Tesoro y renta variable de EEUU, con atractivas rentabilidades los últimos 70 años. El resultado es que EEUU ha incurrido en persistentes déficits gemelos y su deuda aumentado por encima de 100% del PIB. Pero la competencia cada vez más dura de China y la coalición BRICS+ ha obligado a EEUU a reajustar drásticamente su política comercial. De hecho, BRICS+ cuenta con significativas ventajas en materias primas y recursos energéticos, rutas comerciales, amplias capacidades militares, avances tecnológicos y demografía. Los inversores tendrán que adaptarse y recalibrar sus estrategias de inversión”.

Los BRICS+, coalición inicialmente creada por Brasil, Rusia, India y China, y en la que el núcleo dominante lo forman China y Rusia, dada su fortaleza económica y militar y condición de miembros permanentes del Consejo de Seguridad de Naciones Unidas, incluye países del Sur Global insatisfechos con el sistema internacional, grandes defensores de los Objetivos de Desarrollo Sostenible de la ONU, que denuncian el escaso apoyo de los Gobiernos occidentales para cumplir éstos.

El caso es que la coalición está demostrando que puede acelerar el crecimiento de sus miembros. De hecho, determinados sectores de valor añadido en tecnología y abastecimiento energético, además de materias primas/recursos naturales y en general la productividad, crecen en países BRICS+, mientras que otros sectores se estancan en los países desarrollados. Efectivamente, las economías BRICS+ pueden crecer 3,8% de media anual los próximos cinco años, muy por encima de 1,74% estimado para los países del Grupo de los Siete (G-7) y UE combinados (G7/UE).

Entre otros aspectos, la demografía en BRICS+ es fuente de vitalidad económica relativa respecto al G7/UE. La relación de población mayor de 65 años respecto a la en edad de trabajar de 15 a 64 años era 15% en países BRICS+ en 2023 pero 33% en países G7/UE.

Además, la coalición BRICS+ ha demostrado su eficacia. Ha permitido a Rusia exportar recursos naturales a otros BRICS y proteger su economía frente a sanciones occidentales, y a China mitigar efectos de los aranceles mediante el comercio en la coalición. Por otra parte, el Nuevo Banco de Desarrollo –la institución BRICS+ más importante- apoya a sus miembros más recientes en el desarrollo de infraestructuras y la expansión de sus economías.A esto se añade el alcance geográfico y control de puntos críticos marítimos de los BRICS+: el Canal de Suez, Estrecho de Malaca, Estrecho de Ormuz, Cabo de Buena Esperanza, Estrechos Turcos y Bab-el-Mandeb ("Puerta de las Lamentaciones"), con la correspondiente influencia en Occidente.

Sin embargo, los esfuerzos de Occidente para frenar la influencia económica BRICS+ se ha centrado en aranceles, lo que ha provocado que estos países hayan aumentado notablemente el comercio entre ellos.La fortaleza de los BRICS+ también se manifiesta en la producción de tierras raras –encabezada por China y Sudáfrica-, cruciales en la transición verde global hacia tecnologías limpias, incluyendo turbinas eólicas y vehículos eléctricos. Ello sitúa a la UE en la incómoda situación de cumplir objetivos climáticos sin poner en peligro su autonomía geopolítica.

Aunque los países G7/EU exportan más que los BRICS+, éstos participan de mercados de valor añadido. Ya entre 2017 y 2022 el aumento de exportaciones de semiconductores, circuitos integrados, productos químicos y maquinaria pesada, con China como motor, fue mucho más intenso en países BRICS+ que G7/UE. Taiwán lideraba las exportaciones de circuitos integrados y actualmente China es el mayor exportador.

Todo ello tiene implicaciones para las carteras de inversión. Durante la era de la globalización desenfrenada las correlaciones entre los mercados financieros aumentaron, dificultando la diversificación. Pero en un mundo fragmentado los catalizadores de crecimiento varían por regiones y las correlaciones pueden ser menores, generando oportunidades de diversificación, aunque a expensas de mayor riesgo geopolítico. En todo caso, irá menguando el atractivo de la gestión pasiva en los activos financieros, cuyo auge y dominio se produjo en tiempos del libre mercado y globalización desenfrenada. Los inversores, más allá de las clases de activos tradicionales como renta variable y renta fija, tendrán que incorporar más gestión activa, estrategias multiactivos en mercados cotizados y privados e inversiones temáticas.

“La gestión pasiva de activos está perdiendo atractivo mientras llega a su fin la era de la globalización y el libre mercado sin restricciones. La atención se está centrando en la gestión activa, las estrategias multiactivos y la inversión temática”, insiste Maria Vassalou.

Lombard Odier: 7 pasos para recuperar la confianza del inversor

Michael Strobaek, CIO Global, y Nannette Hechler-Fayd'herbe, Directora de Estrategia de Inversión, Sostenibilidad e Investigación, CIO EMEA de Lombard Odier, advierten que el choque comercial mundial ha desencadenado una fuerte caída de los mercados de renta variable. Y esbozan siete requisitos previos que hay que vigilar antes de que los inversores puedan recuperar su confianza en los activos de riesgo.

Retrocesos del mercado de estos niveles son poco frecuentes y suelen ir seguidos de un brusco ascenso. Eso puede sugerir un punto interesante para reconstruir las asignaciones de activos de riesgo. Sin embargo, el camino hacia un repunte sostenible de la renta variable no es lineal y requiere una serie de pasos para restablecer la confianza de los inversores.

"Hemos aprovechado la caída del mercado para reequilibrar nuestras carteras y restablecer nuestras ponderaciones estratégicas en renta variable en las carteras multiactivos. Seguimos sobre ponderando la renta fija. Creemos que nuestra hipótesis de base de un crecimiento más lento, pero sin recesión, con una bajada de los tipos de interés de los bancos centrales respalda este posicionamiento táctico", explican.

- Paso 1: Comprobación cruzada: En periodos de tensión, los mercados financieros se fijan primero en las posibles diferencias de interpretación de los acontecimientos por parte de los distintos activos financieros. Mientras que los mercados de renta variable se vendieron bruscamente inmediatamente después del anuncio de los aranceles del 2 de abril, los diferenciales de crédito de alto rendimiento no se ampliaron tanto, lo que implica menores niveles de estrés. Del mismo modo, las reacciones iniciales de los activos refugio, como el oro y la deuda pública suiza, también fueron más comedidas. El dólar se debilitó, pero no tan drásticamente como los mercados bursátiles. Esto tranquilizó inicialmente a los inversores, que pensaban que los mercados de renta variable podrían estar reaccionando de forma exagerada. Sin embargo, la escalada de la guerra comercial entre EEUU y China extendió la aversión al riesgo a otras partes de los mercados financieros: en divisas, el dólar se depreció bruscamente, los mercados de renta fija experimentaron una nueva ampliación de los diferenciales de crédito de alto rendimiento y, en materias primas, el precio del oro se disparó a pesar del aumento de los rendimientos reales estadounidenses y de la estabilidad de las expectativas de inflación a largo plazo en EEUU. Así pues, la confianza sufrió un golpe justificado. Para restablecer la confianza es necesario lo contrario, es decir, que la recuperación de un activo se extienda a otros segmentos.

- Paso 2: Comprar barato: La confianza tiende a restablecerse en los mercados mediante los primeros intentos de compra de activos a bajo precio. Mientras los mercados de renta variable repuntaban, otras partes de los mercados financieros se han mantenido volátiles, lo que ha impedido que este comportamiento se afianzara. Sería alentador ver más intentos de compra por parte de los inversores a estos niveles. Ello respaldaría a otros segmentos de los mercados.

- Paso 3: La pausa arancelaria de EEUU y los acuerdos comerciales actúan como disyuntores: Cuando los mercados parecen entrar en pánico, se necesitan disyuntores externos. Puede tratarse de frenos de los bancos centrales o de la política gubernamental. Dado que las noticias comerciales son el origen del problema, la pausa de 90 días de la administración Trump actuó como disyuntor, dando lugar a una recuperación inicial. Otros anuncios en este sentido, incluidas excepciones temporales de aranceles en la electrónica y otros sectores, de los derechos impuestos a China o futuros acuerdos comerciales con otros socios comerciales, deberían ayudar a restablecer la confianza de forma sostenida.

- Paso 4: Políticas de apoyo de los bancos centrales del G7 y China: Los anuncios de aranceles de EE.UU. son la razón principal de las ventas masivas. En consecuencia, los disruptores deberían proceder de las políticas estadounidenses. Sin embargo, otras regiones también pueden influir positivamente en el sentimiento del mercado. Las reuniones del Banco Central Europeo (BCE) y del Banco de Canadá (BoC) de esta semana pueden ser relevantes, dado el impacto del comercio estadounidense en sus economías. Se espera que el BCE recorte los tipos en 25 puntos básicos (pb), pero dado el fortalecimiento del euro, el BCE podría actuar con más decisión y aplicar un recorte de 50 pb. En Suiza, los tipos negativos del Swiss Average Rate Overnight (SARON) son una señal de este riesgo. En cuanto al BoC, la reciente debilidad del mercado laboral (con la pérdida de 33.000 puestos de trabajo en marzo frente a las expectativas de consenso de un aumento de 20.000) está allanando también el camino para un recorte de tipos. En EEUU, varios funcionarios de la Reserva Federal (Fed), incluido su presidente Jerome Powell, tienen previsto hablar esta semana, y podemos esperar una retórica de apoyo, pero nada más. La próxima reunión de la Fed no es hasta el 7 de mayo. En China, esperamos más estímulos gubernamentales. Cuantos más interruptores automáticos de este tipo veamos en otras economías, más confianza se restablecerá en los mercados.

- Paso 5: Palos y zanahorias del mercado para los negociadores comerciales: Más allá de los cortacircuitos que frenen un mayor deterioro de la confianza, los mercados necesitan una solución a la causa subyacente de la corrección. Las negociaciones comerciales entre EEUU y sus socios comerciales son, por supuesto, clave. Los mercados de renta variable, renta fija y divisas seguirán motivando a los políticos para encontrar compromisos. Un menor rendimiento de los bonos del Tesoro estadounidense animaría a este país. Para otros socios comerciales, la recompensa es un dólar estadounidense más fuerte, que ayude a sus economías a absorber algunos de los efectos de los aranceles universales estadounidenses. Todas las partes saldrán ganando con un mejor comportamiento de los mercados de renta variable. Cualquier mala noticia en las negociaciones comerciales pesará sobre todos. Esperamos que los primeros acuerdos se anuncien en las próximas semanas, posiblemente incluyendo un acuerdo entre EEUU y Japón. Los acuerdos comerciales ayudarán a los mercados a recuperar cierto aplomo. Sin embargo, el mayor avance sería una reducción de las fricciones entre EEUU y China. La exención por parte de Trump de los aranceles sobre smartphones y ordenadores parece un primer paso, aunque posteriormente se calificó de temporal. Esperamos más acciones conciliadoras. Los datos económicos de China ya apuntaban a una pérdida de impulso incluso antes de que se dieran a conocer los aranceles estadounidenses. El producto interior bruto (PIB) del primer trimestre debería confirmar que la economía china está perdiendo fuelle y que persiste la deflación del consumo. China necesita resolver su conflicto comercial con Estados Unidos. Cuanto antes lleguen EE.UU. y China a una resolución, o a un nuevo equilibrio comercial, más confianza y previsibilidad volverán a los mercados financieros.

- Paso 6: Apoyo macroeconómico: Los datos macroeconómicos desempeñarán un papel importante en la prolongación de la mejora del sentimiento, más adelante en el proceso. Antes de que Trump anunciara los nuevos aranceles estadounidenses, los datos económicos eran mejores de lo esperado. El mercado laboral era más fuerte de lo previsto y la inflación era inferior a las previsiones. Se espera que las ventas minoristas de marzo de esta semana aumenten, ya que los consumidores se anticiparon al impacto de los aranceles sobre los vehículos de motor y las piezas de automóviles importados. La actual pausa en los aranceles puede llevar a consumidores y productores a anticipar otros gastos en los próximos tres meses. Las sorpresas económicas positivas apoyarían a los mercados, ya que las probabilidades de recesión están contenidas.

- Paso 7: Apoyo interno de EEUU en forma de desregulación y recortes fiscales: En EEUU, la desregulación y los recortes fiscales son acontecimientos potencialmente positivos, junto con la bajada de los precios del petróleo. La construcción en el mercado inmobiliario puede mejorar gracias a la simplificación de las normas de zonificación y a los mecanismos de apoyo a la madera

"Mientras los mercados atraviesan un periodo turbulento, creemos que lo mejor es permanecer anclados en asignaciones estratégicas de activos con una perspectiva a largo plazo. Mientras los mercados sigan careciendo de certidumbre política estadounidense, la volatilidad continuará y exigirá diversificación y agilidad por parte de los inversores. Los pasos descritos anteriormente pueden ayudar a los inversores a controlar estas turbulencias. Es probable que la volatilidad se mantenga por encima de los niveles normales. A medida que se desarrollen los pasos hacia la recuperación, creemos que los rendimientos del Tesoro estadounidense a 10 años caerán por debajo del 4%. Consideramos que la actual debilidad del dólar es temporal, y esperaríamos que la divisa estadounidense se aprecie frente al euro hasta su anterior rango de cotización de 1,02-1,12. Creemos que los inversores deberían seguir manteniendo sus ponderaciones estratégicas en renta variable y aprovechar la fragilidad del mercado para exponerse a valores de calidad, que ahora ofrecen mejores valoraciones en todas las regiones", señalan los expertos de Lombard Odier.

Ebury: “El margen bajista del Euribor dependerá de los recortes del BCE"

Diego Barnuevo, analista de Mercados de Ebury, destaca que el Euribor a 12 meses continúa el notable descenso que está experimentando este mes, situándose en 2,126% a fecha de 14 de abril. Desde el inicio del mes, cuando el Euribor sesituaba en 2,277%, el indicador ha caído más de una décima. Este pronunciado descenso se ha producido a raíz de los aranceles comunicados en el “día de la liberación”, el 2 de abril, y ante las crecientes expectativas de que se produzca un nuevo recorte de tipos en la Eurozona para responder a ellos.

A pesar de que Trump haya introducido una suspensión temporal de las tasas arancelarias que excedan del 10%, la tasa mínima seguirá en vigor durante el periodo de suspensión de 90 días. Este gravamen seguirá lastrando las exportaciones europeas, como también lo hará la incertidumbre y el deterioro de la confianza empresarial, que no se disipará con el mero aplazamiento de los aranceles.

La gran cuestión ahora es saber cuánto margen bajista le queda al Euribor. La respuesta depende, principalmente, del número de recortes que se acaben produciendo a lo largo del año. "De momento, creemos que un nuevo recorte en junio es un escenario probable. De hecho, el mercado de futuros no sólo da este recorte por hecho, si no que además descuenta entre uno y dos más antes de final del año (i.e. un total de entre tres y cuatro recortes).Aunque no podemos descartar que los tipos del BCE desciendan hasta el límite inferior del tipo neutral estimado (1,75-2,25%), o incluso por debajo de él, nos gustaría ver más evidencias antes de actualizar nuestro pronósticos del Euribor a la baja. De momento ,creemos que lo más probable es que el Euríbor continúe bajando en los próximos meses, impulsado por dos recortes de tipos más", señala este experto.

Lazard Frères Gestion: la caída de los precios del petróleo beneficia a Europa

Thomas Planell, gestor en Lazard Frères Gestion, recuerda que en febrero de 2022 la invasión de Ucrania por Rusia provocó una fuerte subida de los precios de la energía (petróleo, gas natural), lo que contribuyó de manera decisiva al choque inflacionista observado unos meses después en la zona euro (+10,6 % en 12 meses en octubre de 2022). Este impacto perjudicó la rentabilidad de las empresas industriales y ejerció una presión considerable sobre los presupuestos tanto de los consumidores como de las autoridades locales.

Como consecuencia indirecta, el euro también cayó por debajo de la paridad frente al dólar en septiembre de 2022. Dado que las materias primas suelen negociarse en dólares en los mercados mundiales, el colapso del euro elevó el coste de las importaciones de combustibles fósiles para la región, lo que añadió más turbulencias a los actores económicos locales. Sin embargo, este fenómeno parece estar revirtiéndose en 2025. Desde principios de año, el euro se ha apreciado casi un 10 % frente al dólar y el petróleo ha bajado un 15 %.

Hay varias razones que explican la caída de los precios del petróleo. En primer lugar, las perspectivas de demanda han empeorado debido a las previsiones de una desaceleración económica mundial este año, potencialmente agravada por los efectos de la guerra comercial. En segundo lugar, por el lado de la oferta, algunos países de la OPEP están tentados de superar las cuotas para recuperar cuota de mercado y mejorar sus finanzas, mientras que el crecimiento de la oferta de los países no pertenecientes a la OPEP sigue siendo positivo. También se observan los efectos de menor «intensidad petrolera» del PIB mundial (eficiencia energética y abandono de los combustibles fósiles).

Para Europa, la caída de los precios del petróleo es una buena noticia. Podría ayudar a reducir la inflación en la zona euro entre el tercer y cuarto trimestre de 2025 y dar más flexibilidad al BCE. Al aumentar el poder adquisitivo, también podría proporcionar un apoyo significativo al crecimiento en un momento en que las tensiones comerciales están creando incertidumbre.