¿Qué pasaría si todos los deseos de Trump se cumplen?

Miguel Ángel Valero

En un análisis sobre escenarios de mercado para 2025, los expertos de DWS ponen el foco en "11 eventos improbables con resultados aún más improbables. Nos fijamos en acontecimientos que están fuera de nuestro escenario central y, a veces, son bastante radicales. Las reacciones del mercado también podrían ser sorprendentes".

Los analistas de la gestora vinculada al grupo Deutsche Bank recuerdan que desde el estallido de la pandemia de Covid en 2020, a los gestores de riesgos les ha resultado más fácil interrogar a los expertos en inversión de los gestores de activos sobre riesgos inesperados pero extremos. Sin embargo, ¿un conocimiento epidemiológico avanzado de la pandemia en 2020 habría permitido obtener mejores resultados de inversión? Sólo si también se hubiera previsto la intervención decisiva de gobiernos y bancos centrales para evitar el colapso de los mercados y la economía. El Covid no fue un desastre para los mercados financieros. Al contrario, el índice MSCI World cerró 2020 con una subida del 14%. La pandemia demostró ser una lección de lo impredecibles que pueden ser tanto el mundo como los mercados.

Desde ese planteamiento, los expertos de DWS se fijan en "escenarios fuera de nuestra visión central y consideraremos las posibles reacciones en los mercados de capitales. Estas opiniones pueden ayudar a los inversores a cuestionar sus propias suposiciones".

1) ¿Qué pasaría si todos los deseos de Trump se cumplen

"Creemos que los planes de Trump de aumentar drásticamente los aranceles a las importaciones de EE.UU. probablemente no sean útiles para la economía de su país, ya aumentarían la inflación y la reducción de la competitividad y el crecimiento". Pero, ¿qué pasaría si los aranceles de Trump atraen inversión directa en la economía estadounidense, ya que las empresas extranjeras intentarían evitar los aranceles y beneficiarse de la desregulación y los recortes fiscales de los que se espera que se beneficien las empresas con sede en Estados Unidos? El crecimiento económico podría resultar sorprendentemente alto, a medida que las empresas invierten y los consumidores consumen.

- Posible consecuencia: Con el rápido crecimiento de Estados Unidos y la reducción de la inmigración (otra política de Trump), se desata una intensa batalla por la mano de obra, pero también por otros recursos de producción. La inflación se eleva muy por encima del 4%, ya que se ha cerrado la válvula de liberación de la presión de inmigración. La Reserva Federal de Estados Unidos (Fed) tiene que intervenir y hace subir los tipos de interés considerablemente.

- Posible reacción de los mercados de capitales: A medida que continúa el repunte de los mercados de renta variable que comenzó a mediados de 2024, las valoraciones son muy exigentes. En un momento dado, los mercados de bonos colapsan, seguidos por el mercado de valores. El aumento de los rendimientos de los bonos es desfavorable para las valoraciones de la renta variable, y la presión sobre los márgenes también pesa sobre el sentimiento, ya que las empresas no pueden trasladar la inflación a sus clientes como hicieron durante la pandemia. Al mercado inmobiliario tampoco le va bien en el nuevo entorno de High Yield.

2) ¿Qué pasaría si Europa estuviera bajo fuego?

La política exterior de Estados Unidos se vuelve tan aislacionista como se temía, China también se aleja más de Europa, la guerra en Ucrania continúa y, al mismo tiempo, las llamadas fuerzas populistas en Europa ganan más popularidad.

- Posibles consecuencias: los jefes de Estado de Europa deciden tomar el toro por los cuernos: La política fiscal y la deuda se gestionan de ahora en adelante de forma conjunta. Además, los países europeos, incluidos los que no pertenecen a la UE, acuerdan coordinar mejor su política de defensa y, en particular, coordinar las compras y las adquisiciones, así como crear un fondo conjunto de defensa.

- Posible reacción del mercado de capitales: Cuando se anuncia la mutualización de la deuda, los periódicos, los bancos y los corredores anglosajones se regocijan, y sus colegas en el continente se ven influenciados por su entusiasmo. Los mercados bursátiles suben y el primer eurobono real es un éxito de mercado. Esto fortalece la espalda de los políticos y también hace que amplios sectores de la población vean el positivamente la evolución.

3) ¿Qué pasaría si el Bitcoin está completamente establecido y, por lo tanto, se vuelve redundante?

Poco después de asumir el cargo, Donald Trump se asegura de que Bitcoin se convierta en un medio de pago reconocido por el estado. La Fed construye sus propias reservas de Bitcoin.

- Posible consecuencia: Con este reconocimiento definitivo para el Bitcoin, ahora no hay ninguna institución financiera que no esté activa en este mercado. Pero, a pesar de que Trump prometió poca regulación, el Bitcoin ahora recibe un marco institucional completo. Esto significa que el centro de gravedad del comercio de Bitcoin se traslada finalmente a los EE. UU., donde ya se mina la mayoría de las monedas. Otras regiones y grupos de usuarios pierden interés en Bitcoin y recurren a otras monedas.

- Posible reacción del mercado de capitales: Bitcoin pierde una gran proporción de sus inversores más activos y degenera en un indicador de liquidez del mercado, pero el impulso del pasado ya no existe. En los países críticos con Estados Unidos, las monedas alternativas luchan por el dominio. Al cabo de un tiempo, una emerge como ganadora. Y nos enteramos de que ha sido apoyada masivamente por China o Rusia.

4) ¿Qué pasaría si la inteligencia artificial genera beneficios artificiales

Las aplicaciones de IA penetran cada vez en más áreas de la vida, tanto en el ámbito privado como en el profesional. Todo el mundo la utiliza, al igual que todo el mundo utiliza las redes de telecomunicaciones para navegar por la web, sin que los proveedores de telecomunicaciones puedan mostrar un 30x ratio precio-beneficio (P/E) o un ratio múltiple. Se desarrolla una mezcla tóxica cuando el progreso tecnológico se estanca, los esfuerzos de monetización no dan muchos frutos y los presupuestos iniciales de IA se empiezan a recortar.

- Posibles consecuencias: De repente, todos los modelos de negocio de IA se ponen en cuestión y se aplican importantes descuentos de riesgo a las suposiciones de crecimiento.

- Posible reacción del mercado de capitales: Toda la cadena de valor de la IA se reevalúa en el mercado de valores. Como resultado, el mercado de capitales de EE.UU. pierde su estatus de "excepcionalismo estadounidense" y los inversores reconsideran sus posiciones. Europa y Mercados emergentes se redescubren y los descuentos récord de valoración de estos mercados en comparación con los EE. UU. vuelven a su promedio a largo plazo.

5) ¿Qué pasaría si el salto cuántico de las baterías sacude el sector automovilístico?

Un consorcio de fabricantes de baterías de varios países anuncia un gran avance en las baterías de estado sólido. Diez minutos de carga son suficientes para un viaje de 800 kilómetros.

- Posibles consecuencias: Este avance convence a los últimos escépticos. La dirección está establecida: el motor de combustión es historia y enormes cantidades de fondos fluyen hacia los vehículos eléctricos (VEs) y la expansión de la red de recarga de VE.

- Posible reacción del mercado de capitales: El mercado bursátil cree que es el fin de los fabricantes de automóviles establecidos y castiga al sector en todos los ámbitos en Europa, Japón y Estados Unidos. Pero después de uno o dos años, el mercado cambia. Las baterías y otros componentes y sistemas en los que los actores establecidos estaban anteriormente rezagados se convierten en productos generalizados y baratos. Ahora se trata de quién fabrica el mejor coche en torno al software dado, tiene la mejor red de ventas y ofrece el mejor servicio.

6) ¿Qué pasaría si Alemania hace cosas que Alemania no hace?

Alemania ha votado. Solo después de la formación de la coalición, el gobierno sorprende con una ofensiva de inversión a gran escala, para la que también acepta un aumento en el coeficiente de deuda nacional del 60% al 70-80% durante su mandato.

- Resultado potencial: el plan se comercializa hábilmente y recibe una respuesta positiva. Los ciudadanos acogen la relajación del freno de la deuda alemana, conceptualmente anticuado, y el gran impulso a la inversión en infraestructuras. Pero cuando se trata de implementar el plan, el gobierno se ve muy afectado por la escasez de trabajadores cualificados. Los salarios suben, al igual que los costes de los materiales. Las empresas manufactureras alemanas sufren las consecuencias.

- Posible reacción del mercado de capitales: la inflación aumenta y con ella los rendimientos de los bonos alemanes (Bunds). Esto es especialmente cierto cuando los participantes en el mercado se dan cuenta de que el Banco Central Europeo (BCE) no intervendrá con subidas de tipos de interés porque el crecimiento en el resto de Europa está por debajo de su potencial. En el mercado bursátil, aquellas empresas centradas en el mercado doméstico que más ganaron en la euforia tras el anuncio de la ofensiva inversora, ahora son las que más pierden.

7) ¿Qué pasaría si la crisis climática golpea nuestra casa?

Un desastre natural en un país desarrollado, atribuido al cambio climático, destruye un área tan grande y se cobra tantas vidas que un número sorprendentemente grande de jefes de gobierno declaran en un consenso unido que las cosas no pueden seguir así.

- Posibles consecuencias: La primera medida de emergencia es un aumento drástico de los impuestos sobre los combustibles fósiles. Cuando los mecanismos de mercado amenazan con fallar, se recurre a la intervención directa. Además, las principales naciones industrializadas se comprometen a dedicar el 4% de su producción económica a tecnologías reductoras deCO2.

- Posible reacción de los mercados de capitales: La magnitud del desastre pesa sobre los mercados de renta variable, sobre todo porque las cadenas de suministro también se han interrumpido. Sin embargo, cuando se hace evidente la voluntad de actuar conjuntamente, las energías renovables, así como todos los sectores y empresas que contribuyen a un menor consumo de recursos, experimentan un renacimiento. Sus acciones se benefician de una revalorización integral, mientras que las empresas basadas en combustibles fósiles se descartan como "activos varados".

8) ¿Qué pasaría si la medicina de Javier Milei le da la vuelta a América Latina?

En los primeros meses, tras asumir el cargo en diciembre de 2023, al nuevo presidente de Argentina, Javier Milei, se le asoció principalmente con palabras como 'motosierra' y 'anarcocapitalista'. Después de su primer año completo en el cargo, no ha perdido su talento para la provocación, pero su nombre ahora está asociado con otras cosas: la reducción de la burocracia, la caída de los precios de la vivienda, una cuenta corriente en negro por primera vez en décadas, rendimientos de la deuda pública mucho más bajos y un mercado de valores (en dólares estadounidenses) que casi se ha duplicado. El resto de América Latina sigue de cerca estos acontecimientos. Los imitadores de Milei ganan terreno rápidamente en la política.

- Resultado potencial: América Latina prospera, aunque no en todas partes al mismo ritmo. Se atrae más inversión directa a la región. Latam es la nueva China. Los flujos migratorios se invierten. La escasez de mano de obra en Estados Unidos se agrava, aumentando la presión inflacionaria.

- Posible reacción de los mercados de capitales: La combinación de la fortaleza de los mercados de renta variable y renta fija y la significativa apreciación de las divisas convierte al continente en la nueva estrella entre los mercados emergentes, y los fondos salen de los mercados emergentes asiáticos, como China e India.

9) ¿Qué pasaría si un exceso de petróleo desploma su precio?

Liberados de la regulación y la protección medioambiental, los productores estadounidenses de petróleo de esquisto vuelven a aumentar su producción. Rusia produce al límite de su capacidad porque tiene que pagar por la guerra. Irán también está bombeando porque quiere fortalecer su posición militar frente al creciente aislamiento internacional. Y Arabia Saudi no desempeña el papel de estabilizador de precios porque quiera ganar cuota de mercado.

- Consecuencias potenciales: dado que la economía de China no se está acelerando realmente y el crecimiento de Estados Unidos se basa en el software y los servicios, el crecimiento de la demanda no sigue el ritmo de la expansión de la oferta y el precio del petróleo se derrumba.

- Posible reacción del mercado de capitales: El colapso del precio del petróleo pone a la industria del petróleo de esquisto de EE.UU. bajo una fuerte presión, aumenta el número de quiebras y se amplían los diferenciales en el mercado de alto rendimiento (High Yield). Sin embargo, el bajo precio del petróleo también ejerce presión sobre los proveedores de energías renovables y la transición energética se topa con otro obstáculo. En algunos de los países de la Organización de Países Exportadores de Petróleo (OPEP), el bajo precio del petróleo ejerce tal presión sobre los presupuestos nacionales que se realizan severos recortes y se avecina otra Primavera Árabe.

10) ¿Qué pasaría si las deudas, ¿quién dijo algo sobre pagarlas?

Alemania finalmente abandona el anticuado freno de la deuda y tiene un déficit mayor. En el polarizado panorama partidista de Francia, no se puede llegar a un acuerdo sobre la reestructuración presupuestaria y el déficit se hace aún mayor. Las políticas de recorte de impuestos de Trump también aumentan la deuda. En China, el ferrocarril estatal, que tiene una deuda de 1 billón de dólares, se encuentra con dificultades, lo que llama la atención sobre el problema general de la deuda de China.

- Posible consecuencia: Un choque sísmico atraviesa los mercados mundiales de bonos. Las aseguradoras de Vida y otros inversores a largo plazo se preguntan cada vez más si están siendo compensados adecuadamente por el riesgo de dar dinero a emisores estatales altamente endeudados. A nivel mundial, las tasas de interés suben entre 200 y 400 puntos básicos dentro de unos meses.

- Posible reacción del mercado de capitales: La enorme pérdida de riqueza en bonos también perjudica a otros mercados. A medida que se produce el desapalancamiento de todo el sistema financiero, casi ninguna clase de activos ni región se libra de la revalorización. La brecha entre las rentas del capital y las rentas del trabajo, que se ha expandido durante décadas, se reduce ligeramente. Además, parte de la fuerza laboral eliminada por el sector financiero ahora se dedica a esfuerzos más productivos.

11) ¿Qué pasaría si hay una vuelta de la inflación a la deflación?

En Europa, el crecimiento económico se debilita aún más y la inflación se desliza rápidamente muy por debajo de la marca del 2%, sobre todo debido a los bajos precios de la energía y a los nulos aumentos salariales como consecuencia de los despidos masivos.

- Posible consecuencia: los rendimientos de los bonos se desploman hacia cero y el BCE recurre a sus tácticas anteriores de tipos de interés negativos y compras de bonos.

- Posible reacción del mercado de capitales: Si bien los precios de los bonos están bien respaldados, esta vez las tasas de interés bajas no se trasladan positivamente a los mercados bursátiles e inmobiliarios. Por el contrario, existe el temor de que Europa pueda estar perdiendo su conexión con la economía mundial. Poco a poco, la población se da cuenta de que la espiral de Europa sigue siendo descendente, ya que hay menos personas trabajando y cada vez más regulaciones y redistribución. Los reformadores radicales del mercado y de la burocracia comienzan a entrar en los parlamentos, prometiendo cambios. Dado que ofrecen rápidamente resultados prometedores, éste es el punto de partida para un cambio económico y de mercado.

"Este undécimo escenario marca el final de nuestro ejercicio en el que nos hemos desviado de nuestro escenario central. Vale la pena hacerlo porque una cosa sobre el próximo año siempre es segura: resultará diferente en algunos aspectos de lo que esperamos los inversores. El Covid nos tomó por sorpresa en 2020, el crack inmobiliario en China y el aumento global de la inflación en 2021, la invasión rusa de Ucrania y las rápidas subidas de los tipos de interés por parte de los bancos centrales en 2022, el colapso de un banco regional estadounidense en 2023 y el notable avance del boom de la IA y de las acciones de los 7 magníficos en 2024. Pensar en lo que podría suceder podría ayudar a los inversores a estar un poco más preparados cuando el mundo, una vez más, no resulte como se esperaba", concluye el análisis de DWS.

Payden & Rygel: la Fed favorece los activos de más riesgo

Por su parte, la gestora Payden & Rygel se centra en los posibles planes de Fed para 2025 que pueden favorecer los activos de más riesgo: Riesgo y rentabilidad han ido de la mano todo el año en 2024. Los activos más arriesgados, la renta variable estadounidense y la renta variable mundial, registraron rendimientos del 25% y 19% respectivamente, mientras que la renta fija estadounidense de alto rendimiento ha generado un 8,4%. Unos resultados notables, fruto de un año de buenas noticias en el frente económico.

Como subrayó el presidente de la Fed, Jerome Powell, durante su última intervención, "la economía estadounidense es sólida en general y ha avanzado significativamente hacia nuestros objetivos en los últimos dos años”.

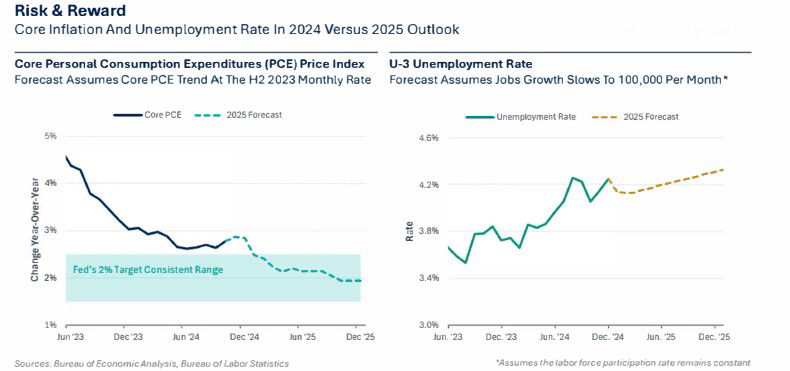

De cara al futuro, "creemos que es plausible que el IPC subyacente, el indicador de inflación preferido por la Fed, vuelva a situarse por debajo del umbral del 2%.Mientras tanto, la tasa de desempleo podría aumentar hasta el 4,3% a finales de año, lo que seguiría siendo bastante bajo en comparación con la media a largo plazo del 5,5%. En este contexto, y a medida que disminuya la inflación, esperamos que la Fed siga recortando el tipo de los fondos federales para apoyar el mercado laboral, aunque a un ritmo ligeramente más lento en 2025 en comparación con 2024. A su vez, dado que la economía sigue creciendo, esperamos que la favoreciendo a los activos de riesgo el próximo año".