Los mercados se estabilizan tras el Lunes Negro

Miguel Ángel Valero

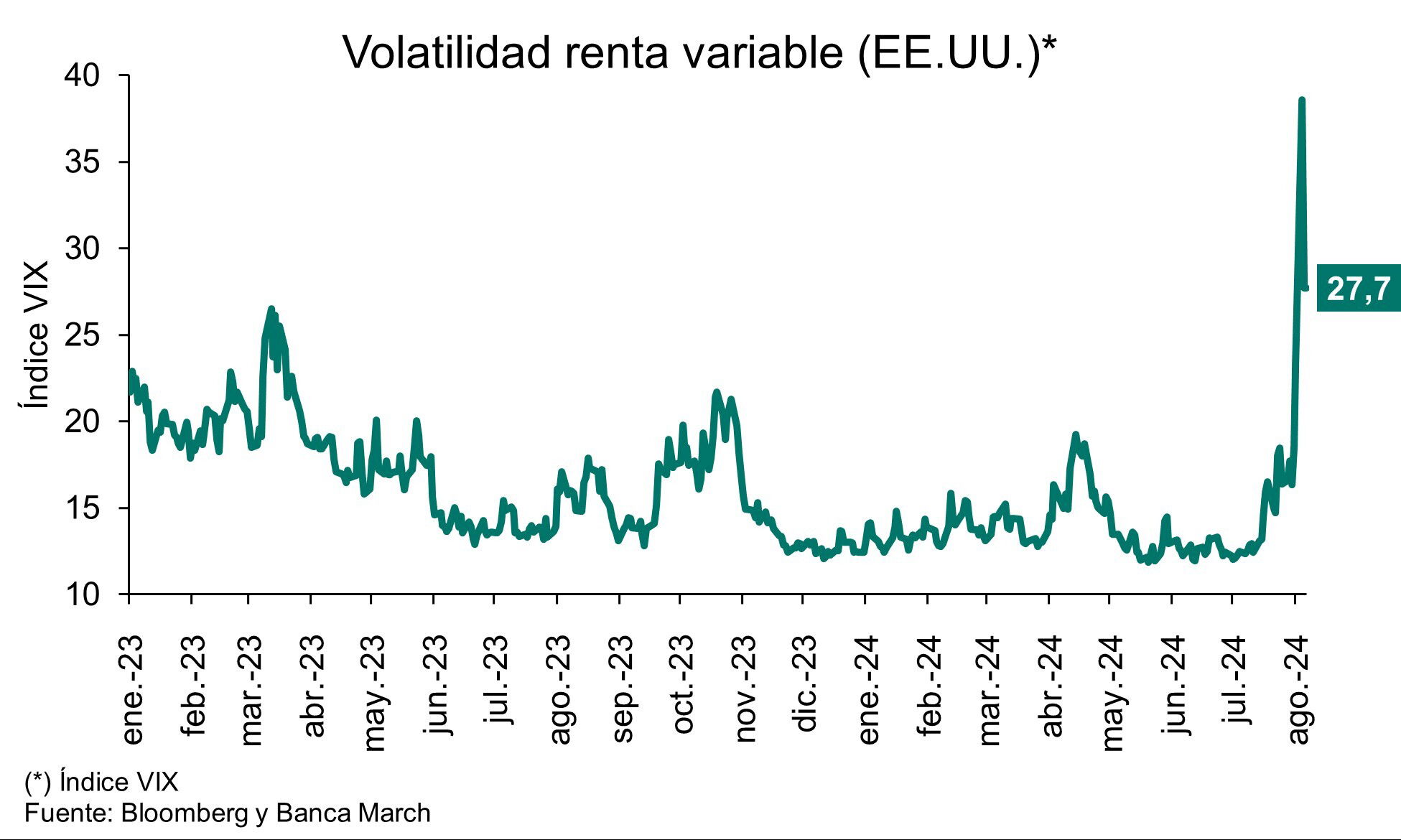

Tras un inicio de semana ajetreado en el que las principales Bolsas mundiales retrocedían fuertemente, la sesión del 6 de agosto sirvió para tranquilizar los ánimos y permitir que los mercados se estabilicen. En este sentido, el índice VIX que mide la volatilidad de la renta variable estadounidense se alejaba de los niveles máximos del lunes, aunque se mantiene elevado en comparación al resto del año. Adicionalmente, sobresalió ayer el fuerte repunte de Japón, que vuelve a cerrar en positivo tras los comentarios de las autoridades del banco central nipón. La temporada de resultados se encamina a la recta final con un balance positivo actúa como soporte para las bolsas.

Continúa la recuperación de las Bolsas asiáticas, con la atención puesta en Japón. El yen cae de nuevo hoy miércoles casi un -2%, tras las declaraciones del gobernador del Banco de Japón en las que asegura que no subirán tipos de interés si los mercados están inestables. El anuncio ha perjudicado a la divisa y, gracias a la naturaleza exportadora de su economía, incide de forma positiva en los índices japoneses (Topix +2%; Nikkei +1%). Suben también las Bolsas chinas, con el Hang Seng a la cabeza (+1,6%), y el mismo comportamiento registra el Kospi coreano (+1,6%).

Con un mercado algo más tranquilo tras el turbulento inicio de semana, la temporada de resultados vuelve a recuperar protagonismo. Y es que con esta ya casi en su recta final, se confirma un balance positivo y de soporte a los mercados. En el caso del S&P, con más del 80% ya publicado, el beneficio crece a doble dígito batiendo estimaciones y la ratio de sorpresas positivas supera el 80%. En Europa, mientras tanto, ha publicado ya en torno al 70% de las compañías y se confirma la vuelta al crecimiento de los beneficios (+3,6%). Los índices de Wall Street cerraron el martes con avances (S&P y Nasdaq +1%), parando el golpe de la sesión precedente. Ayudaron a conseguirlo personalidades como Austan Goolsbee, presidente de la Fed de Chicago, y su homóloga de San Francisco, Mary Daly, al descartar por separado que la economía estadounidense se encuentre al borde de la recesión. Sobresalió el rebote de Nvidia (+3,7%), Meta (+3,8%, una de las grandes tecnológicas que mayor resistencia ha mostrado en este episodio de crisis) y Microsoft (+1,1%). Mientras tanto, en el Dow Jones sobresalieron los avances de Caterpillar (+3%) o la recuperación de la gran banca, con JP Morgan y Goldman Sachs a la cabeza (+2% ambas). Los futuros del S&P avanzan de nuevo con fuerza, +0,75%.

Europa también conseguía frenar el huracán de ventas (Eurostoxx 50 +0,08%; Stoxx 600 +0,2%; Dax +0,09%), aunque la sesión transcurrió de más a menos e incluso índices como el Ibex cerraban con pequeñas caídas (-0,3%). En el selectivo español, brillaron compañías como ArcelorMittal (+2,6%, tras completar la compra de Vallourec), Grifols (+2,5%), corrigiendo parte de la caída vista en la jornada previa, y la recién incorporada Puig Brands (+1,4%). Por el contrario, cedieron por encima del -1% compañías como Cellnex (-1,2%) o Telefónica (-1%). En el resto de Europa, registraban fuertes alzas la danesa NovoNordisk (+4,6%), y la italiana Monte dei Paschi (+8,6%), tras elevar previsiones de beneficios y pay-out.

Toma de beneficios en el mercado de renta fija

Tras el espectacular rally después del dato de empleo en Estados Unidos, la rentabilidad exigida al 10 años estadounidense se elevó 10 puntos básicos (pb) el martes hasta alcanzar niveles del 3,89% mientras que, en Europa, el movimiento fue más contenido y la TIR del bund alemán apenas presentó cambios, manteniéndose en 2,21%. Por su parte, prosigue la desinversión de la curva en Estados Unidos si analizamos la referencia 10 – 2 años que actualmente se ubica en 9 pb, comportamiento explicado por la fuerte caída de la TIR del 2 años (-16 p.b. desde el jueves).

El dólar recupera terreno frente al euro a medida que los mercados buscan estabilizarse. Tras unas jornadas con la volatilidad como protagonista en las que la referencia euro-dólar acarició la barrera psicológica del 1,1€, el dólar se aprecia por segundo día consecutivo hasta posicionarse en 1,091, manteniéndose neutro en el cómputo semanal. Por otro lado, el par euro-libra amanece en rojo al ubicarse en 0,859€ ante una jornada sin grandes referencias macroeconómicas.

"A medida que nos adentramos en el periodo estival, la ausencia de datos económicos relevantes probablemente ayude a calmar a los mercados tras el revuelo de las últimas sesiones", apuntan los analistas de Banca March.

En el mercado de materias primas, el petróleo se mantiene atento a las posibles represalias por parte de Irán. Después de finalizar la sesión del martes con un avance del +0,2%, en línea con el comportamiento del resto del mercado, el crudo amanece sin cambios en niveles de 76,4$/barril. Mientras tanto, los vendedores de oro se toman una pausa y permiten su recuperación después de cuatro jornadas consecutivas de caída. Tras ceder más de un -2% en lo que va de semana, logra repuntar un +0,2% esta mañana hasta alcanzar los 2.395$/onza.

Activotrade recomienda vigilar la curva de bonos

Juan José del Valle, responsable de análisis de Activotrade, cree que sigue "la aparente tranquilidad" tras el “crash de mercado” del pasado jueves, viernes y lunes. Casi todos los activos usados para protegerse como cobertura ante caídas de mercado (VIX, JPY o bonos) vuelven poco a poco a estabilizarse. La sesión asiática ha sido de nuevo positiva con Japón rebotando tras haber subido cerca de un 10% ayer

El dato de PIB EEUU del 2º trimestre publicado por la Fed de Atlanta salió positivo en el +2,9% frente al 1,4% de crecimiento del primer trimestre, lo que trajo más tranquilidad a los spreads de crédito y deuda en USA con un bono a 10 años que ofrece el 3,90% de rentabilidad anual frente a los mínimos de de 3,70% del pasado lunes.

Novo Nordisk ha presentado resultados en la preapertura tras subir ayer más de un 4% y una buena recomendación de Citi el pasado lunes. La compañía sigue sorprendiendo con los números aunque en estos últimos resultados ha recortado las guías de beneficios para el año fiscal desde 22-30% a 20-28%. La compañía y su producto estrella Wegovy poco a poco van teniendo más competencia en el mundo aunque ha tenido por otro lado buenas noticias durante los últimos meses como la aprobación de la comercialización de su producto en China. Sus acciones acumulan una subida del 27% en 2024, muy por encima de los principales índices de referencia.

Uno de los indicadores más seguidos y que más han sabido anticipar una caída en el crecimiento económico de un país ha sido la curva de bonos del mismo. En el caso de EEUU, la curva de bonos a 2 y 10 años ha estado invertida durante los últimos 2 años hasta los últimos días, cuando ha empezado a normalizarse aunque la situación se ha estabilizado en la sesión de ayer. "Crucial vigilar los próximos meses, normalmente esta situación ha precedido a recesiones en el pasado", avisa este experto.

Invesco: los inversores soberanos asignan fondos a los mercados emergentes

La tensión geopolítica ha superado a la inflación como la principal preocupación de los inversores soberanos y está provocando un mayor interés en asignar fondos a los mercados emergentes, según el 12º Estudio Anual de Gestión de Activos Soberanos Globales de Invesco (enlace aquí).

El 83% citó las tensiones geopolíticas como un riesgo importante para el crecimiento global en el próximo año, frente al 72% en 2023, reflejando preocupaciones sobre la competencia entre las principales potencias y la posibilidad de interrupciones comerciales. Los fondos soberanos consideran a los mercados emergentes como posibles beneficiarios, señalando las oportunidades presentadas por tendencias como la "relocalización cercana". Como resultado, el 67% espera que los mercados emergentes igualen o superen el rendimiento de los mercados desarrollados en los próximos tres años.

Los fondos soberanos también vieron un retorno promedio del 7,2%, una mejora significativa en comparación con el -3,5% reportado el año pasado. Fue la primera vez, desde que la encuesta comenzó en 2013, que experimentaron rendimientos negativos.

Ven la competencia estratégica entre EE. UU. y China como una oportunidad para que los mercados emergentes atraigan inversiones, forjen nuevas asociaciones y afiancen su influencia económica y política en el escenario global. El 54% espera que esta dinámica competitiva beneficie a los mercados emergentes, frente a solo el 12% que no está de acuerdo, ya que se benefician de tendencias como la "relocalización cercana", donde las grandes economías fortalecen sus cadenas de suministro globales y estrategias de fabricación y adquisición en múltiples ubicaciones. Los fondos soberanos expresaron interés en exponerse a estas oportunidades, ya sea mediante inversión directa en empresas basadas en estos mercados o a través de multinacionales que expanden su presencia en ellos.

Sin embargo, los fondos soberanos están adoptando cada vez más un enfoque matizado para invertir en estos mercados, considerando sus riesgos y oportunidades únicos y reflejando la posición de cada país en un panorama geopolítico cada vez más complejo e interconectado. Dentro de los mercados emergentes, Asia (excluyendo China) se considera la región más atractiva en general, con un interés particular en India, debido a su gran mercado interno, creciente clase media y competitividad global en aumento. América Latina también está en el centro de atención, especialmente para los fondos de Oriente Medio y Asia, con México y Brasil vistos como bien posicionados para la relocalización cercana a EE.UU. China sigue siendo un mercado grande e importante para los fondos soberanos, mientras navegan por los cambios regulatorios y las tensiones geopolíticas.

Dentro de los mercados emergentes, la deuda de mercados emergentes se considera una clase de activo atractiva para que los fondos soberanos diversifiquen sus carteras. Se considera que ofrece diferenciales atractivos sobre los bonos de mercados desarrollados, proporcionando un potencial impulso a los ingresos de la cartera. Mientras tanto, los fundamentos económicos en mejora y las reformas políticas en muchos mercados emergentes importantes han mejorado su solvencia crediticia, reduciendo los riesgos percibidos asociados con la inversión en estos mercados.

Los fondos soberanos identificaron a India como el destino más atractivo para invertir en deuda de mercados emergentes. El 88% está interesado en aumentar su exposición a la deuda india, frente al 66% en 2022, reflejando una mayor confianza en las perspectivas económicas del país.

“El optimismo cauteloso sobre las perspectivas económicas globales se ha visto atenuado por la creciente preocupación sobre la competencia entre las potencias globales”, explica Rod Ringrow, jefe de Instituciones Oficiales en Invesco. “Las rivalidades de larga data entre las principales potencias se han intensificado, y el panorama se complica aún más por la secuencia de importantes elecciones que se celebrarán este año, particularmente en EE. UU., que podrían tener profundas implicaciones para los mercados”, subraya.

El atractivo del oro en un mundo incierto

El impacto de la geopolítica también ha sido sentido por los bancos centrales, que cada vez más recurren al oro para diversificar sus reservas y protegerse contra diversos riesgos. El 56% de los bancos centrales está de acuerdo en que la posible utilización de las reservas de los bancos centrales como arma hace que el oro sea más atractivo, mientras que el 48% cree que los niveles crecientes de deuda de EE. UU. han aumentado su atractivo. “El estatus del oro como un activo tangible y apolítico da confianza a los bancos centrales. Especialmente dada la dificultad de encontrar alternativas viables al dólar estadounidense como moneda de reserva”, señala Ringrow.

Los bancos centrales también están buscando fortalecer sus reservas en los próximos dos años, motivados no solo por las tensiones geopolíticas de larga data, sino también por las próximas elecciones en mercados clave. Los bancos centrales son conscientes del potencial de los resultados electorales para desencadenar volatilidad en el mercado, fluctuaciones en las divisas y cambios en el sentimiento inversor, lo que lleva al 53% a indicar su intención de aumentar el tamaño de sus reservas en los próximos dos años, con solo el 6% buscando reducirlas.

El estudio de Invesco también revela una visión generalizada de que la inflación y los tipos de interés se mantendrán más altos de lo esperado anteriormente. El 43% de los fondos soberanos y bancos centrales espera que la inflación se estabilice por encima de los objetivos, mientras que el 55% espera que se alcancen éstos. El 71% de los fondos soberanos y bancos centrales anticipa que los tipos de interés y los rendimientos de los bonos se mantendrán en los dígitos medios a largo plazo, lo que está teniendo un impacto significativo en los planes de asignación de activos a largo plazo al promover una mayor cautela en las inversiones altamente apalancadas y orientadas al crecimiento debido a los costos de endeudamiento inciertos.

La infraestructura lidera el camino como la clase de activo más popular en los próximos 12 meses, con una intención neta de asignación de activos del 21%, seguida por las acciones cotizadas (19%) y los fondos de retorno absoluto/fondos de cobertura (12%). Por el contrario, el sentimiento hacia el efectivo (-11%), el sector inmobiliario (-6%) y el capital privado (-3%) ha disminuido. Esta perspectiva también ha aumentado el atractivo del crédito privado, que ha emergido como una alternativa convincente a la renta fija tradicional, ofreciendo rendimientos atractivos y acceso a oportunidades que no existen en los mercados públicos. Más de un tercio (36%) ha reportado rendimientos mejores de lo esperado de sus inversiones en crédito privado, con solo el 5% indicando que la clase de activo ha tenido un rendimiento peor de lo esperado. El crédito privado también se considera una diversificación atractiva de la renta fija tradicional, destacada por el 63% de los inversores, y una buena relación calidad-precio en comparación con la deuda convencional (53%).

La transición energética continúa presentando desafíos y oportunidades para los inversores soberanos. El estudio de Invesco revela que la transición energética se considera una oportunidad de inversión cada vez más atractiva, con el 30% considerándola asignación de alta prioridad y un 27% adicional con alguna forma de inversiones en energías renovables y tecnologías limpias. “Los soberanos de desarrollo y los soberanos de responsabilidad en particular a menudo tienen fuertes mandatos para el bien social junto con retornos estables a largo plazo que hacen que estas inversiones sean atractivas. Los flujos de efectivo estables y predecibles a lo largo de horizontes temporales extendidos son atractivos para los fondos soberanos, que están entre los inversores a más largo plazo de todos”, remarca Ringlow.

Columbia Threadneedle: la recesión en EEUU es "una falsa alarma"

Las débiles cifras del mercado laboral estadounidense han provocado un temor generalizado a que Estados Unidos se encamine hacia la recesión y, aunque ciertamente no es la única razón, han ido seguidas de una caída de los mercados de renta variable en todo el mundo, especialmente en Japón. Los mercados de renta fija han repuntado con fuerza.

"El elemento clave de los datos del mercado laboral estadounidense de la semana pasada, que hizo aumentar los temores de recesión, fue la activación de la `Regla Sahm´, llamada así por una economista de la Reserva Federal (que ahora trabaja en Bloomberg). Según ella, un aumento de 0,5 puntos porcentuales en la media durante tres meses de la tasa de desempleo estadounidense, en comparación con su mínimo de los doce meses, anteriores es señal de recesión. Esta regla no ha dado falsos positivos ni falsos negativos en las 11 recesiones desde 1950. También es precisa en términos temporales en unos pocos meses. Y mucho más precisa que medidas estándar como la curva de rendimiento .Por lo tanto, es algo que, sin duda, debería preocuparnos. En primer lugar, un comité de economistas de la Oficina Nacional de Investigación Económica (NBER) determina el calendario de las recesiones en Estados Unidos. Buscan una recesión generalizada en toda la economía que dure más de unos meses. Está claro que aún no hemos llegado a ese punto", explica Steven Bell, economista jefe para EMEA de Columbia Threadneedle Investments.

"Dando un paso atrás, hay pocos indicios sobre los desequilibrios financieros que suelen presagiar una recesión. Tanto los balances personales como los empresariales están en buena forma. Espero una ralentización en EE.UU., a medida que el consumidor se retraiga, pero se trataría de un retroceso modesto, no una recesión. También preocupan las cifras de desempleo. Gran parte del aumento refleja un enorme incremento del número de desempleados, debido al mal tiempo o a despidos temporales, por lo que debería revertirse rápidamente. También influye la llegada masiva de inmigrantes no autorizados a Estados Unidos, que suelen poder trabajar al cabo de unos meses, pero tienen una tasa de desempleo más elevada. Además, los datos proceden de una encuesta de hogares cuyo índice de respuesta ha disminuido. Esto hace que las cifras sean menos exactas", precisa.

"Somos reacios a decir 'esta vez es diferente' cuando una norma ha funcionado tan bien en el pasado. Los datos podrían dar un paso atrás más amplio y profundo, pero nuestra mejor suposición es que se trata de una falsa alarma. ¿Qué significa todo esto? En primer lugar, los grandes movimientos del mercado no se debieron a la debilidad de los datos en EE.UU. La liquidación de las enormes operaciones de carry trade con yenes significa que los mayores movimientos se han producido en Japón -suelen resultar exagerados cuando se producen en este mes-.Si estamos en lo cierto, y la desaceleración de EE.UU. no se convierte en recesión, podemos esperar que los mercados se estabilicen y se recuperen. Es posible que la Reserva Federal de EE.UU., que ha sido objeto de muchas críticas, sufra un efecto más duradero y es probable que recorte los tipos de interés bastante más rápido delo que había previsto anteriormente. Esta sería, por tanto, una oportunidad de compra para la renta variable y de recogida de beneficios para la renta fija", avisa.

Payden & Rygel: ¿puede volver la situación de los años 90?

La nostalgia por los años 90 va en aumento en el terreno de la moda y la cultura. Pero probablemente aquellos años no se aprecian tanto como se debería, al menos desde una perspectiva económica. En esa década, los tipos de interés de la Fed experimentaron variaciones mínimas, y el auge de la productividad dio lugar a un periodo prolongado de crecimiento económico, baja inflación y descenso del desempleo. Los expertos de la gestora estadounidense Payden & Rygel, la toman como referencia para considerar posibles caminos para la economía en la década de 2020 y preguntarse si la historia podría repetirse.

¿Puede el remake de la década de los 90 estar a la altura del original?, se cuestiona Jeffrey Cleveland, su economista jefe. Dentro de las características clave del desarrollo de la década hay elementos geopolíticos. Tras la disolución de la Unión Soviética, EEUU no tenía rival, al menos militarmente. Alemania se quedó rezagada en crecimiento económico por los costes de la reunificación. El Tratado de Maastricht dio origen a la Unión Europea. China comenzó a emerger en la escena mundial como nación comercial y exportadora. El déficit comercial de EEUU se triplicó desde el principio hasta el final de la década, hasta los 302.000 millones$, mientras que el superávit comercial de China se había más que duplicado.

En el ámbito económico fue decisivo el ascenso de los 'baby boomers' como grupo político. Con leyes fiscales progresivas y recortes del gasto bajo la presidencia de Bill Clinton, el déficit fiscal estadounidense se convirtió en superávit de 1998 a 2001, por primera (¡y última!) vez desde 1981.En 1999, los baby boomers se transformaron en la mayor cohorte de población adulta de EEUU, con 76,6 millones de personas, y consecuentemente, el gasto de los consumidores y la inversión fija de las empresas aumentaron un 6% y un 8%, respectivamente, de media anual durante la década de 1990, frente al 2% y el 4% de las dos décadas siguientes.

Con el auge de la economía, los mercados se fundieron. En 1996, Alan Greenspan, presidente de la Fed, atribuyó a la "exuberancia irracional" la subida imparable de la renta variable, que tuvo su máxima expresión en la fiebre por las puntocom. El Nasdaq Composite se revalorizó un 789% de enero de 1990 a diciembre de 1999, el 441% de las ganancias acumuladas se produjeron a partir de 1995, incluyendo cinco años consecutivos de rendimientos bursátiles superiores al 20%. El estallido de la burbuja de las puntocom a finales de siglo provocó la recesión de 2001. En palabras proféticas de Greenspan, los inversores pudieron haber "subestimado o haberse vuelto complacientes sobre la complejidad de las interacciones de los mercados de activos y la economía". Sin embargo, a pesar de su colapso, el episodio de los noventa supuso el nacimiento de los gigantes tecnológicos que aún dominan en la actualidad: Nvidia, Amazon y Google.

La Fed actuó poco durante gran parte de los años noventa. El tipo de los fondos federales fluctuó en un rango de 100 puntos básicos entre 1995 y 1998. Pero hacer poco puede haber dado mucho. A mediados de los noventa, los responsables políticos debatieron animadamente sobre la caída del desempleo. El pensamiento keynesiano promovía la idea de que una economía "recalentada" provocaría inflación. Greenspan se impuso, sin embargo, instando a sus colegas (que presionaban para que se subieran los tipos) a considerar que el entonces incipiente auge de la productividad compensaría las presiones sobre los precios. Dos años después, la tasa de desempleo y la inflación subyacente del PCE eran más bajas que cuando la Fed empezó a endurecer su política monetaria. En consecuencia, el ciclo de endurecimiento de 1993-1995 es "el célebre aterrizaje suave perfecto que ayudó a convertir a Alan Greenspan en una leyenda de la banca central".

Los tipos de interés a más largo plazo tampoco se movieron mucho en la década de 1990 debido a la relativa inacción de la Fed y al aterrizaje suave que se produjo, Por ejemplo, el rendimiento del Tesoro estadounidense a 10 años osciló entre el 5,50% y el 7% durante 37 meses entre 1995 y 1998. Se podría suponer que la relativa inactividad de la Fed se debió a la placidez de los mercados financieros, pero no fue así. A principios de la década de 1990, la Resolution Trust Corporation (RTC) cerró cientos de entidades de ahorro y préstamo, y el Condado de Orange (California) quebró debido a apuestas erróneas sobre los tipos de interés. Además, a pesar de una Fed "relajada", en 1997, intervino cuando el baht tailandés se devaluó y el contagio se extendió por los mercados financieros asiáticos, o para evitar la quiebra del fondo de cobertura Long-Term Capital Management (LTCM), un escenario que podría haber amenazado el sistema financiero.

Cualquiera que sea el mérito -la Fed, Clinton, la demografía favorable, un "dividendo de paz"- al final de la década, el historial económico era inequívoco: la década de 1990 fue la mejor de la posguerra. A pesar de los recelos de Greenspan y de varios tambaleos financieros, la economía estadounidense creció durante diez años consecutivos (oficialmente: 119 meses). Antes de eso, se había producido una recesión cada 48 meses, por término medio, en la era posterior a la Segunda Guerra Mundial. La productividad laboral favoreció la larga expansión. La productividad se situó en una media del 2,7% durante la segunda mitad de la década antes de promediar sólo el 1,5% de 2005 a 2019.

"Las similitudes entre la década actual y la de 1990 abundan. La que transitamos comenzó con un shock (Covid-19), un endurecimiento agresivo de los bancos centrales (2022-23), las preocupaciones del sistema financiero (SVB), los mercados financieros en plena efervescencia y el surgimiento de una nueva generación, los Millennials, que se prevé alcancen los 74,9 millones de personas en 2033. Además, se está produciendo un auge incipiente de la productividad, liderado por la inversión en inteligencia artificial. Si el crecimiento continúa, los tipos de interés pueden seguir siendo elevados. Es cierto que faltan algunas piezas y que existen nuevos problemas. ¿Puede India ascender a nivel mundial para compensar la falta de otra China que entre en el redil económico internacional? ¿Dominará China el comercio mundial (basta pensar en vehículos eléctricos y aparatos electrónicos? En relación con esto, el poderío militar de EEUU ya tiene rival (por ejemplo, China) y parece abiertamente desafiado (por ejemplo, la invasión rusa de Ucrania), lo que podría crear un mundo bipolar (Pekín frente a Washington). Al final, el remake nunca es tan bueno como el original. Es poco probable que veamos una repetición de la década de 1990, y seguramente surgirán nuevas sorpresas, pero esperemos que disfrutemos del balance de la década tanto como disfrutamos de finales de la década de 1990, con ocasionales tambaleos financieros y todo", recalca Jeffrey Cleveland.

Pictet busca el mejor punto de entrada

Por su parte, los expertos de Pictet WM aportan sus análisis: "Aunque una corrección no es inusual, parece más dramático por producirse tras un periodo de volatilidad excepcionalmente baja, con fuerte desaceleración del momento. El caso es que las correcciones pueden comenzar por una variedad de razones, pero rara vez terminan hasta que las preocupaciones de crecimiento generan capitulación de los inversores, lo que no se ha visto. Más aún, nuestros economistas no esperan que la preocupación por el crecimiento vaya seguida de recesión. El caso es que los mercados suelen ser volátiles al alza y a la baja, pero los inversores pueden evitar dejarse llevar por el comportamiento del mercado a muy corto plazo y mantener sus perspectivas de riesgo-rentabilidad a largo plazo en renta variable, que parecen benignas".

De momento el riesgo-rentabilidad en renta variable japonesa ha mejorado significativamente, el índice MSCI Europe no parece sobrecomprado ni sobrevendido y el S&P 500 indicaría punto de entrada en 4.900 puntos. "Efectivamente, esperamos que el periodo actual de incertidumbre y volatilidad persista un tiempo y un mejor punto de entrada a finales de este verano", resaltan.

La experiencia indica que es difícil cronometrar máximos e identificar el desencadenante que hace que las acciones comiencen a caer. Sin embargo, una vez que lo hacen, a menudo hay tres etapas. En primer lugar, se considera inicialmente un "evento de mercado". Luego se transforma en preocupaciones respecto a crecimiento. Finalmente, le sigue cierto grado de capitulación a medida que los inversores reducen riesgo.

"Pero actualmente consideramos las turbulencias más un acontecimiento táctico a corto plazo que algo que vaya a hacer descarrilar las perspectivas a largo plazo de las acciones. La caída en acciones japonesas y aumento del índice de volatilidad VIX pueden tentar a suponer que hemos visto algo similar a la capitulación, pero el índice S&P 500 de igual ponderación ha bajado relativamente poco desde máximos y hay que señalar que las entradas en renta variable han sido muy saludables en julio y la posición de los gestores de activos en futuros del S&P alta", subrayan.

"En este momento es probable que nos encontremos en la segunda fase de preocupaciones respecto a crecimiento, como sugiere la expectativa de fuerte caída de los tipos de interés y precios de las materias primas cerca de mínimos de tres años. Pero, aunque se prevé desaceleración en EE. UU. por debajo de su tendencia este segundo semestre, no se trata de una desaceleración económica mayor de lo esperado o una recesión", argumentan.

Tres catalizadores pueden estabilizar los mercados de renta variable: mejora del sentimiento respecto al crecimiento, como un repunte de indicadores económicos adelantados o señales de que el mercado laboral de EE. UU. no se deteriora significativamente; mejora de las valoraciones o capitulación del mercado si se llega a niveles considerablemente más bajos de los índices. "Hay que tener en cuenta que el período agosto-octubre suele ser el más volátil en los mercados de riesgo. Este año tiene la complicación añadida de las elecciones estadounidenses a principios de noviembre y riesgo de mayor escalada en Oriente Medio", avisan.

El caso es que las perspectivas para los activos de riesgo se habían deteriorado, con los índices de sorpresa económica de Bloomberg negativos el segundo trimestre, aunque los principales índices se mantuvieron estables hasta principios de julio, posiblemente por la estabilidad de los mercados crediticios y esperanzas de menores tipos de interés. Sin embargo, una nueva caída de los indicadores adelantados a finales de julio, con deterioro del mercado laboral estadounidense, ha aumentado los temores a recesión. Por su parte, la temporada de resultados del primer trimestre ha proporcionado el nivel habitual de "superaciones" de expectativas de beneficios en EE. UU. y Europa, aunque es indicador retrospectivo.

Para este segundo semestre el consenso prevé aumento saludable de los beneficios, lo que parece contrarrestarse por un sentimiento más débil respecto a la macroeconomía y algunas advertencias de previsiones de beneficios, que pueden indicar márgenes más débiles, en coherencia con la tendencia estacional.

En cuanto al índice S&P 500, ha llegado a bajar 8 % desde máximos el 16 de julio, pero la valoración sigue alta. En gran parte del último año ha seguido un patrón típico de mercado alcista, que es poco probable que continúe, si bien no vemos patrón bajista como en 2022, cuando la muy alta inflación hizo caer los mercados.

"Para incrementar esta exposición nos sentiríamos más cómodos cerca de su nivel medio de doce meses en 4.900 puntos y valoración media de diez años en 17,9 veces previsión de beneficios a doce meses. Para los inversores que contemplen mayores riesgos a la baja un retroceso hasta 4.700 puntos debiera hacerles sentir más cómodos", recalcan.

Aunque el yen comenzó a apreciarse con fuerza hace una semana, tocó fondo frente al dólar el 3 de julio, dos semanas antes que el MSCI World alcanzara máximo. Hay que tener en cuenta que las operaciones de carry trade son fuente de inquietud. De hecho, la corrección ha sido mucho mayor en acciones japonesas, de hasta 24% por el índice TOPIX desde máximos de principios de julio, con gran impacto en las valoraciones, para una relación precio/beneficios esperados en doce meses de 11,8 veces, mínimo desde COVID el primer trimestre de 2020.

Aunque la valoración rara vez es buen indicador táctico, indica oportunidades a largo plazo. En este sentido, incluso tras el rebote del 9% del TOPIX su relación precio/beneficios es 12,9 veces, todavía 10 % por debajo del promedio de diez años.

En cuanto a renta variable europea, el MSCI Europe a 12,8 veces beneficios esperados está de vuelta a su media, ni sobrecomprado ni sobrevendido y en relación precio/beneficios cerca de su media de 20 años, aunque por debajo de la de de diez años de 14,3 veces. En conjunto es previsible que las acciones mundiales sigan tomando la delantera de EE. UU..