TwentyFour vaticina un trasvase de fondos monetarios hacia los bonos

Dillon Lancaster, gestión de carteras de TwentyFour AM (grupo Vontobel)

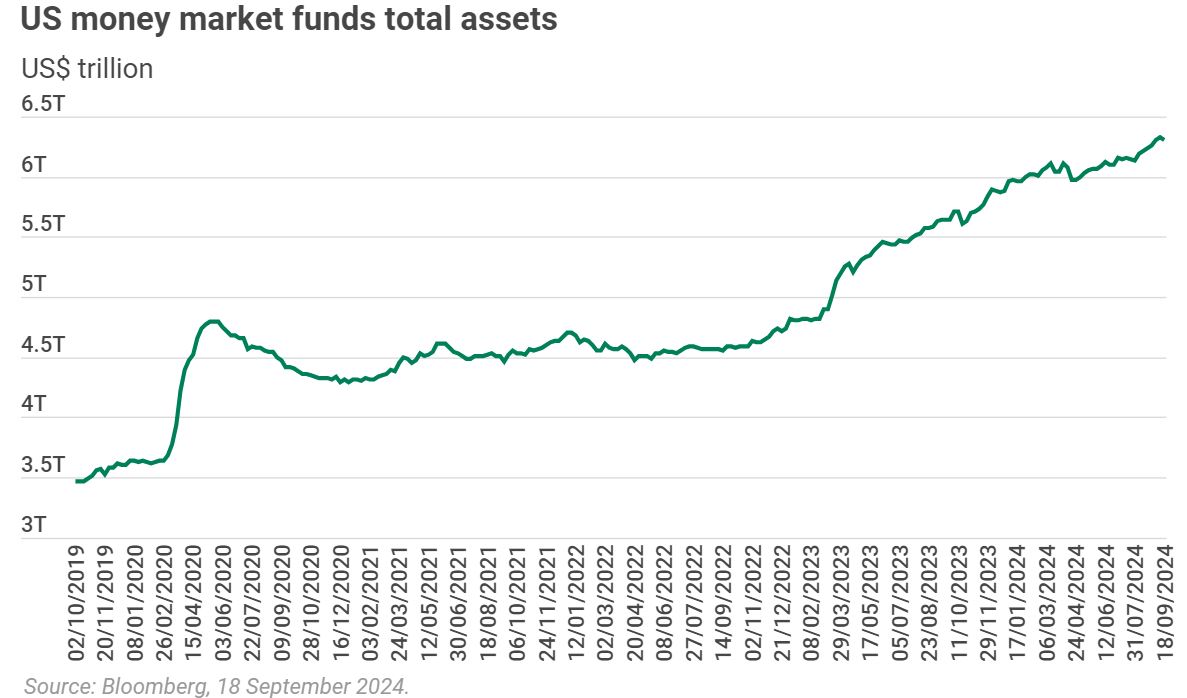

La cantidad de dinero en efectivo depositado en fondos del mercado monetario ha estado en el punto de mira de los inversores desde hace algún tiempo. El aumento de los flujos de entrada en estos instrumentos a corto plazo sin riesgo a medida que subían los tipos no fue una sorpresa, teniendo en cuenta que ahora rinden más de lo que ofrecía una empresa de high yield con calificación B hace tan sólo unos años.

Sin embargo, ahora que el ciclo de recortes está en pleno apogeo tras el recorte de 50 puntos básicos de la Fed de la semana pasada, ¿podría invertirse esta tendencia? Los activos totales en fondos del mercado monetario de EE.UU. han aumentado un 40% en los últimos dos años hasta alcanzar los 6,3 billones$, pero esa tendencia se ha ralentizado este año, con unas entradas de unos 180.000 millones$ en lo que va de año, muy lejos de los más de 500.000 millones$ de entradas que se prevén para todo 2023. Mientras tanto, los fondos de bonos estadounidenses se han beneficiado de la caída de popularidad de los mercados monetarios, con más de 120.000 millones de entradas en lo que va de año, tras dos años consecutivos de flujos negativos.

En Europa y el Reino Unido se han observado tendencias similares. El componente «Depósitos de residentes en la zona euro» del informe de agregados monetarios del Banco Central Europeo ascendió a 8.500 millones€ en julio, frente a los aproximadamente 7.000 millones registrados justo antes de la pandemia, aunque el ritmo de aumento se ha enfriado. Al mismo tiempo, los datos de JP Morgan sugieren que los fondos de bonos europeos con grado de inversión han recibido entradas de 30.000 millones este año, con 7.500 millones más en bonos europeos high yield.

Sin duda, esto se ha notado en la mesa, con enormes carteras de pedidos en todos los ámbitos en la nueva temporada de emisiones de septiembre. La semana pasada, un bono en euros de CPI Property Group fue seis veces sobresuscrito, mientras que el reciente Additional Tier 1 (AT1) en libras esterlinas de Nationwide fue cinco veces sobresuscrito.

Cabe esperar que esta tendencia a la ralentización de los flujos de depósitos en el mercado monetario (o su eventual inversión) continúe a medida que avance el ciclo de recorte de tipos. Dado que los precios de mercado sugieren que el año que viene por estas fechas el tipo de los fondos de la Reserva Federal se situará en torno al 3% y los tipos básicos de la zona euro y el Reino Unido serán unos 150 puntos básicos más bajos que ahora, los inversores tendrán que buscar en otra parte para cumplir sus objetivos de rentabilidad, y creemos que la normalización de la curva de rendimientos no hará sino acelerar esta rotación hacia los bonos.

Con una curva de rendimientos fuertemente invertida en los últimos tiempos, ha sido difícil para los inversores pasar de instrumentos a corto plazo que pagaban un 5,5% a un instrumento a más largo plazo que sólo rendía un 3,5%. Sin embargo, esta dinámica está cambiando, ya que la curva del Tesoro estadounidense a 2 años y 10 años se encuentra ahora en +19 puntos básicos, después de haber estado tan profundamente invertida como -110 puntos básicos el año pasado.

La cuestión que se plantea ahora es qué proporción de este efectivo se destinará al mercado de renta fija. Hasta ahora, la mayor parte del cambio se ha producido, como era de esperar, hacia bonos soberanos y de investments grade de mayor calidad. No obstante, salvo que se produzca un deterioro significativo de las perspectivas macroeconómicas, esperamos que aumente el apetito por los activos de high yield. A modo de referencia, el tamaño del índice de bonos high yield de EE.UU. ronda los 1,3 billones$; si sólo una parte muy pequeña de las reservas del mercado monetario entrara en ese mercado, podría ofrecer un importante apoyo técnico a los precios. Y lo que quizá sea aún más importante, el efectivo en los márgenes podría actuar como un suelo para cualquier venta que veamos, reduciendo así la volatilidad. No es ningún secreto que los diferenciales de crédito son actualmente reducidos, con los diferenciales de high yield de EE.UU. a sólo 26 puntos básicos de sus recientes niveles máximos y los diferenciales de alto rendimiento europeos a 80 puntos básicos.

Sin embargo, el aumento de los rendimientos generales hace que el crédito siga resultando atractivo a estos niveles, lo que debería contribuir a impulsar el exceso de rentabilidad del crédito a medio plazo. También es importante destacar que, históricamente, los diferenciales pasan la mayor parte del ciclo por debajo de sus medias, ya que los periodos de finales de ciclo con diferenciales estrechos pueden persistir durante años, mientras que los picos de corta duración en los diferenciales arrastran a la media.

La reciente sugerencia de la Reserva Federal de que está dispuesta a actuar con rapidez en su ciclo de recortes si detecta algún "empeoramiento" en la economía, junto con la técnica de los fondos del mercado monetario, podría significar que esta vez nos espera un periodo aún más largo por debajo de los diferenciales medios.

Hay que decir que todavía existen algunas áreas de incertidumbre, entre las que destacan el mercado laboral estadounidense, el riesgo geopolítico y una recuperación aparentemente vacilante en ciertos países de Europa. En consecuencia, seguimos creyendo que las carteras deberían estar equilibradas y sesgadas hacia una mayor calidad crediticia, especialmente teniendo en cuenta la compresión de los diferenciales que hemos observado. Sin embargo, si en estos ámbitos reina una mayor claridad, hay buenas razones para pensar que el ciclo crediticio puede continuar durante algún tiempo, y que la renta fija, y en particular el crédito, seguirán ofreciendo buenos resultados a los inversores.