Después de 5 años, solo el 8% de los sénior conoce bien la Hipoteca Inversa

Miguel Ángel Valero

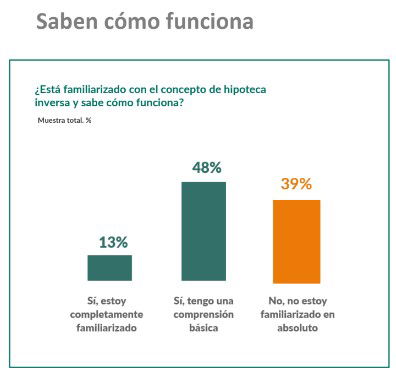

Caser (grupo Helvetia) lanzó la Hipoteca Inversa en 2019, recuperando un producto que había funcionado hasta la crisis del 'ladrillo' de 2008 y que se desplomó por razones legales y reputacionales. El 65% de las 63 operaciones de Hipoteca Inversa realizadas en el primer trimestre de 2024 son de Caser. Pero el problema es que, tras cinco años con este producto, el 39% de los españoles no conoce la Hipoteca Inversa. Solo el 13% la conoce bien, porcentaje que baja al 8% para los mayores de 65 años. El 25% de éstos ignora este producto, según un estudio realizado por la propia aseguradora.

Solo el 15% de los españoles conoce las ventajas fiscales de la Hipoteca Inversa, que ignora el 67% de los séniors.

"Queda un trabajo de difusión muy importante", reconoce Nuria López, directora de Hipoteca Inversa en Caser.

El dato positivo es que el 59% de los españoles estaría dispuesto a recurrir a la Hipoteca Inversa para complementar la pensión pública por jubilación, aunque este porcentaje baja al 17% en mayores de 65 años, de los que el 42% está en contra de este producto. Si el 52% de los ciudadanos contrataría una Hipoteca Inversa, en los mayores de 65 años es el 36%.

¿Por qué se rechaza la Hipoteca Inversa? Según el estudio de Caser, el 58% de los españoles piensa que hay mejores alternativas; el 33% no quiere dejar deudas a los hijos (en mayores de 65 años es el 26%); el 32%, por desconfianza (20% en mayores de 65 años) y el 27%, por desconocimiento. El 24% la aceptaría en función de las condiciones y siempre que no comprometa el valor de la vivienda.

El 29% de los que contratarían una Hipoteca Inversa lo harían ante la necesidad de ingresos adicionales a la pensión pública. En los mayores de 65 años es el 20%. El 22% de los españoles, y el 35% de los sénior, la suscribiría por la necesidad de cuidados a domicilio, residencia o reformas de adaptación de la vivienda. Otro 22% (en mayores de 65 años, el 14%), para mantener o incrementar la calidad de vida tras la jubilación.

Queda claro que el conocedor de la Hipoteca Inversa es un hombre, con estudios superiores y perfil inversor conservador (compra bonos y letras del Tesoro). Y que los principales obstáculos son la preocupación por dejar deudas a los hijos, la desconfianza y el desconocimiento.

Llama la atención que el 52% de los españoles contrataría una Hipoteca Inversa pese a reconocer que ignoran sus beneficios fiscales: las disposiciones son neutras y no es necesario declararlas a Hacienda, y la deuda es un gasto deducible en el Impuesto sobre el Patrimonio.

El perfil del candidato a una Hipoteca Inversa es un mayor de 65 años, propietario de una vivienda sin cargas, empadronado en ella como residencia habitual, ubicada en grandes núcleos urbanos (Caser solo acepta propuestas en poblaciones de más de 50.000 habitantes) y con herederos. En una primera fase, necesita liquidez para mantener su nivel de vida tras la jubilación, viajar, y es el que da el paso para contratar el producto. A partir de los 76 años, el objetivo es financiar servicios asistenciales (cuidados en el hogar, residencia, centro de día), y la iniciativa la suele tomar el hijo.

El 71% de la riqueza de los españoles está en la vivienda, que es propiedad del que reside en ella en el 78% de los casos. El 90% de los mayores de 65 años es propietario de una vivienda.

Nuria López insiste en que la Hipoteca Inversa es la única opción en la que el jubilado mantiene la propiedad de su vivienda. En la nuda propiedad, hay un usufructo vitalicio, pero la casa ya no es suya, aunque viva en ella hasta su muerte. En otras fórmulas, se tiene que dejar de vivir en ella aunque se mantenga la propiedad.

Y explica que el máximo de deuda que admite Caser es entre el 65% y el 70% del valor de la vivienda cuando se contrató la Hipoteca Inversa. Eso deja a los herederos un margen del 30%. En cualquier caso, Caser fomenta la implicación de éstos desde el inicio del proceso de contratación de una Hipoteca Inversa.

En 2019, el Notariado constata 149 operaciones de Hipoteca Inversa. En 2020, son 111. En 2021, 197. En 2022, 549, para bajar a 409 en 2023. En 2024, 63 en el primer trimestre.