Trump restará 2,8 puntos al PIB de EEUU y 0,3 al de la Eurozona

Miguel Ángel Valero

La coincidencia, en la misma jornada, de presentaciones de las perspectivas macroeconómicas y de estrategias de inversión de dos entidades tan diferentes como Beka Finance y Bankinter permite comprobar la variedad de posturas que tienen los analistas sobre el segundo mandato de Donald Trump como presidente de EEUU.

"El 20 de enero de 2025 Trump tomará posesión como presidente de EE.UU. y entonces comprobaremos cuáles de sus promesas electorales está dispuesto a llevar adelante y cómo de inflacionistas serán. Mientras tanto, sólo podemos especular. Pero, ¿qué es probable y qué improbable?", señala el informe de Bankinter.

Sus expertos ponen el foco en tres tipos de medidas, "todas ellas inflacionistas: Inmigración, aranceles e impuestos". "En nuestra opinión, las dos últimas son realizables. La primera, no. No resulta viable, en términos prácticos, expulsar unos 11 millones de inmigrantes. Su materialización exigiría ingentes recursos financieros, materiales y humanos, al tiempo que enfrentaría bloqueos desde los tribunales que paralizarían su ejecución durante un periodo de tiempo no despreciable. Sin embargo, la imposición o subida de aranceles y los recortes de impuestos parecen perfectamente realizables por 2 razones:

- (i) Ya hizo ambas cosas en su primer mandato.

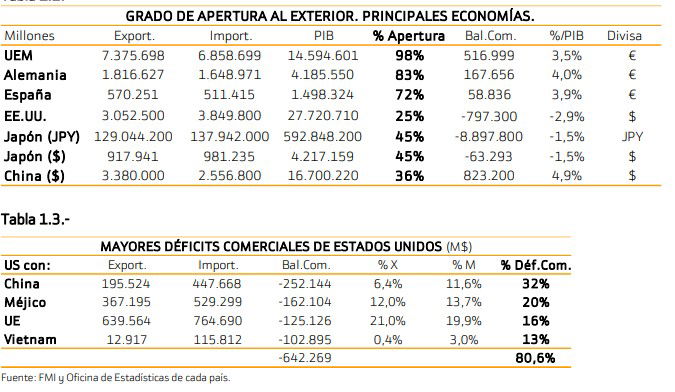

- (ii) Los aranceles pueden ser una decisión presidencial forzando un poco la interpretación de la ley, mientras que parece difícil que Congreso y Senado bloqueen una medida tan popular como bajar impuestos, aparte del hecho de que ambas Cámaras están bajo control republicano. Con respecto a los aranceles, tengamos en cuenta que éstos perjudican proporcionalmente más a las economías más abiertas al exterior… y la americana es la que ofrece un Grado de Apertura Exterior más bajo, entre las principales. Por tanto, sería la que más recaudaría por aranceles y la menos perjudicada en actividad.

"Por tanto, consideramos probable que ambas medidas salgan adelante en mayor o menor grado, dando lugar a una inflación superior que hará inevitable, junto a un ciclo económico sólidamente expansivo y sin desempleo, que la Fed baje tipos menos de lo que generalmente se espera. Ya en nuestra Estrategia de Inversión 2024 defendimos, contra el criterio general del mercado, que bajarían menos y más tarde de lo que se descontaba a finales de 2023. Y así ha sucedido, puesto que la Fed no aplicó su primera bajada de tipos hasta el 18 septiembre 2024 (-50 pb hasta 4,75%/5,00%, estando aún en 4,25%/4,50% en diciembre de 2024,). Es decir, más despacio y menos de lo esperado. Y estimamos que ese patrón volverá a repetirse en 2025", argumenta.

Ramón Forcada, director del Departamento de Análisis de Mercados de Bankinter, defiende que "la economía funciona siempre por estímulos" y que la menor tributación de las horas extraordinarias incrementa la productividad. También estimula la economía el mejor tratamiento fiscal de las propinas, que nutren los salarios de muchos trabajadores del sector en EEUU.

Además, la desregulación se traduce en menores exigencias de capital para los bancos norteamericanos, lo que impulsa su rentabilidad.

"Por encima de Trump está el mercado de bonos, que le pondrá en su sitio sobre lo que puede hacer o no", sentencia una analista de Bankinter.

Beka vaticina una recesión en EEUU

David Azcona, director de Inversiones de Beka Finance, se 'moja' mucho más que sus colegas. Cree que la economía de EEUU, pese a las políticas fiscales expansivas, puede experimentar una caída del consumo y del empleo debido al impacto de los tipos de interés altos y la menor capacidad de ahorro de los hogares. A esto se suma la incertidumbre sobre Trump 2.0 y sus medidas arancelarias y proteccionistas. Da un 55% de probabilidad a una recesión en EEUU.

Admite que el consumo mantiene su fortaleza, pero alerta sobre el empleo, y la escasa contribución a éste de los sectores cíclicos, y sobre un dato: 570 bancarrotas de empresas en EEUU en lo que va de 2024, el mayor número en 14 años.

Se muestra escéptico sobre vaticinios respecto a que en 2025 se verá el mayor incremento de los beneficios empresariales en EEUU desde 2018, porque eso supondría un alza del 33% con los actuales tipos de interés. Además, hay una creciente incertidumbre sobre la rentabilidad de las inversiones en inteligencia artificial. Y está el riesgo de la inflación en alza.

Este experto estima que unos aranceles del 60% a China y del 20% al resto de países restará 2,3 puntos de PIB y añadirá 2,3 puntos al IPC en los cuatro años de mandato de Trump. La bajada de impuestos supone 0,4 puntos de PIB y dos décimas de inflación. La desregulación, dos décimas en ambos casos. El resultado es que Trump restará 2,8 puntos de PIB y añadirá 4,1 a la inflación en EEUU, y tendrá un impacto de tres décimas en el PIB y de un punto en el IPC de la Eurozona.

Sobre los aranceles, señala que perjudican más a México, Canadá y Vietnam, mientras que China y Europa están menos expuestos. Pero avisa que "las represalias provocarán un deterioro económico global", y ya ha comenzado una 'guerra' de divisas, lo que indica que "los demás empiezan a responder a Trump" y que "habrá muchos puntos de fricción geopolítica en 2025". "EEUU y China primero deben hacerse daño para poder llegar a un acuerdo", subraya David Azcona.

Además, los 'vigilantes del bono' exigirán primas más altas ante la evolución del déficit fiscal en EEUU, que abona una cifra récord en intereses. "Cuidad si el bono del Tesoro a 10 años supera el 5%", advierte.