Madrid cobra más del doble en impuestos locales que Pamplona

Miguel Ángel Valero

Las diferencias que pagan los ciudadanos por los tributos locales son importantes, pues mientras que en Madrid satisfacen 1.001€ por habitante, en Pamplona solo pagan 435€, una diferencia de 566€ entre la ciudad en la que más se paga y en la que menos. Además, los residentes de localidades sin órganos económicos-administrativos, aquellos que no viven en “municipios de gran población”, se encuentran en desventaja en comparación con los habitantes de éstos, ya que se les obliga a acudir a la vía contencioso-administrativa cuando no están de acuerdo con las decisiones municipales, y ello conlleva un trato diferencial porque en la mayoría de los casos ya no se sigue recurriendo.

El Registro de Economistas Asesores Fiscales (REAF) –órgano especializado en fiscalidad del Consejo General de Economistas de España– ha elaborado el estudio Panorama de la fiscalidad local 2024 en el que se analizan los tributos y tasas a través de los cuales se financian las Corporaciones Locales, la potestad tributaria de los Ayuntamientos, la utilización que de la misma hacen las capitales de provincia y su eficacia recaudatoria. El estudio incluye, entre otras cuestiones, datos sobre recaudación en 2023 (en términos absolutos, por habitante y por cada impuesto) en todas las capitales de provincia.

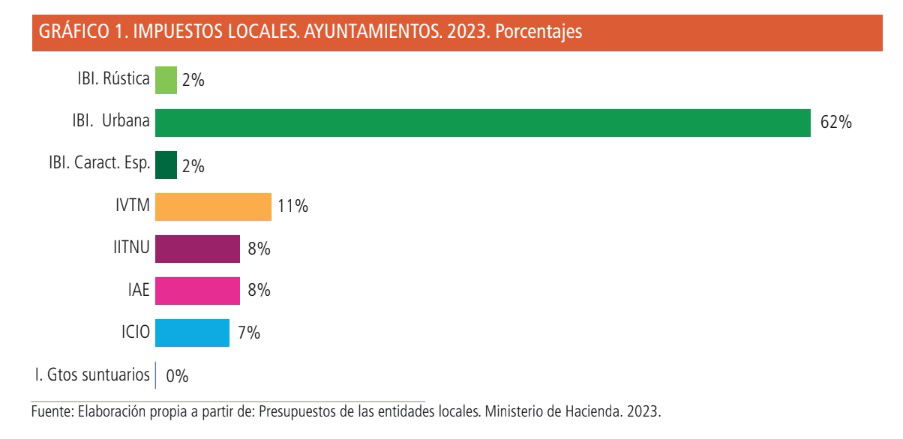

El estudio constata que los ayuntamientos obtienen el 66% de sus ingresos por impuestos localesa través del Impuesto sobre Bienes Inmuebles (IBI), un tributo obligatorio sobre el que tienen unanotable capacidad normativa y que se recauda con carácter anual.

De los otros dos impuestos de exacción obligatoria y también de recaudación anual, el Impuesto sobre Actividades Económicas (IAE) presenta una escasa participación, el 8% del total de los ingresos municipales, recaudación que viene lastrada por las exenciones –a todas las personas físicas y a las personas jurídicas con importe neto de la cifra de negocios inferior a un millón€–, mientras que el Impuesto sobre Vehículos de Tracción Mecánica (IVTM) tiene la particularidad de que lo paga el titular del permiso de circulación, por lo que algunos municipios han atraído flotas de vehículos estableciendo unos tipos muy bajos. La recaudación es del 11% de los ingresos locales.

El Impuesto sobre Construcciones, Instalaciones y Obras (ICIO), que es potestativo, tiene algunos problemas de cuantificación y revisión de su base imponible. En épocas pasadas, durante el `boom´ inmobiliario, tuvo una elevada participación en los ingresos municipales. Actualmente, se ha reducido considerablemente su aportación a las arcas municipales, contribuyendo tan solo con el 7% de los ingresos locales.

El Impuesto sobre el Incremento de Valor de los Terrenos de Naturaleza Urbana (IIVTNU), potestativo y comúnmente llamado de plusvalía municipal, ha estado muy cuestionado tras la declaración de inconstitucionalidad de determinados preceptos del tributo y que finalmente se ha modificado, dando como resultado diferencias normativas importantes realizadas en 2021 y que diferencian la situación actual. Este tributo aporta el 8% de los ingresos municipales.

Por lo que se refiere a las tasas municipales, con las que se recauda el 28,6% de todos los ingresos tributarios de las Haciendas Locales, se observa que muchas gravan los mismos servicios o la misma utilización del dominio, si bien la forma de hacerlo es muy diferente en cada una.

Los fiscalistas del Consejo General de Economistas han señalado el problema de que solo algunos ayuntamientos cuentan con órganos económico-administrativos. Los contribuyentes en municipios sin estos órganos deben recurrir directamente a la vía contencioso-administrativa si no están de acuerdo con una liquidación tributaria local, ya que no pueden acceder primero a la vía económico-administrativa gratuita, lo que a menudo lleva a no litigar por los costes que supone la vía judicial.

Propuestas de reforma

Desde el Registro de Economistas Asesores Fiscales (REAF) se apuntan una serie depropuestas para una reforma de la imposición municipal:

- 1. Sería deseable la revisión de la tributación sobre la riqueza en España, puesto que el sistema fiscal recae en exceso sobre los bienes inmuebles. Por ejemplo, el IBI, la imputación de rentas en el IRPF cuando el bien está a disposición de titular y el Impuesto sobre el Patrimonio son ejemplos del gravamen de estos bienes solamente por la mera tenencia de estos, sin considerar la transmisión de los mismos, que también es gravada por varios tributos de manera simultánea (IRPF, IVA o ITPAJD eIIVTNU).

- 2. El IAE necesita una revisión desde hace muchos años, puesto que grava de manera importante a unas empresas y a otras no, y puede que solamente entre ellas haya algunos euros de diferencia en cuanto a facturación, lo cual debería ser resuelto, así como reducir la excesiva complejidad en el cálculo del impuesto.

- 3. En el IVTM es conveniente establecer un punto de conexión entre el municipio en el que se grava el vehículo y el lugar de residencia real del titular, en tanto que se producen domiciliaciones de vehículos en lugares que nada tienen que ver con el lugar en el cual reside el titular, produciéndose una competencia fiscal a la baja que no está relacionada con el objeto del tributo y su uso. Habría que diseñar otro modelo más acorde con la nueva fiscalidad ambiental.

- 4. Es necesario una modificación del ICIO en cuanto a su configuración, pues la obtención de una cuota provisional en atención al cálculo previo a la obra que es necesario realizar y la diferencia con la cuota definitiva provocan numerosos conflictos y elevada litigiosidad que deberían ser resueltos a través de un cálculo definitivo de la cuota tributaria desde el primer momento de la liquidación del tributo, mediante el cambio de los elementos esenciales.

- 5. En el IIVTNU se han modificado algunos aspectos del tributo que han dado como resultado el gravamen en el caso de transmisiones de terrenos de naturaleza urbana generados en menos de un año que, con la anterior normativa, no estaban gravados. Este impuesto es un sobregravamen que debería ser revisado, así como su papel en los sistemas tributarios modernos.

- 6. Las tasas locales son una fuente importante de financiación si bien, en aquellos casos en los cuales se grava el mismo o similar hecho imponible en los municipios, las diferencias en cuanto a su configuración son importantes, lo cual lleva a gravámenes completamente dispares y ello debería ser revisado. Bastaría con un texto armonizador que respetara la potestad normativa de los municipios y ello supondría una mayor claridad para el contribuyente.

- 7. Para posibilitar que todos los ciudadanos puedan acudir a la revisión en vía económico-administrativa cuando de tributos locales se trata, se podrían crear Tribunales Económico-Administrativos provinciales que sustituirían a los órganos existentes en los municipios de gran población y atenderían las reclamaciones de los vecinos de todos los municipios de la provincia.

- 8. Es urgente y obligatoria la reforma del sistema de financiación local de manera simultánea a la reforma del sistema de financiación autonómica, pues ambos están muy necesitados de un análisis conjunto e integral en la situación actual.