Ibercaja habla del "Imperio del Yen decreciente"

Óscar del Diego Ereza

Director técnico y de análisis de Ibercaja Gestión

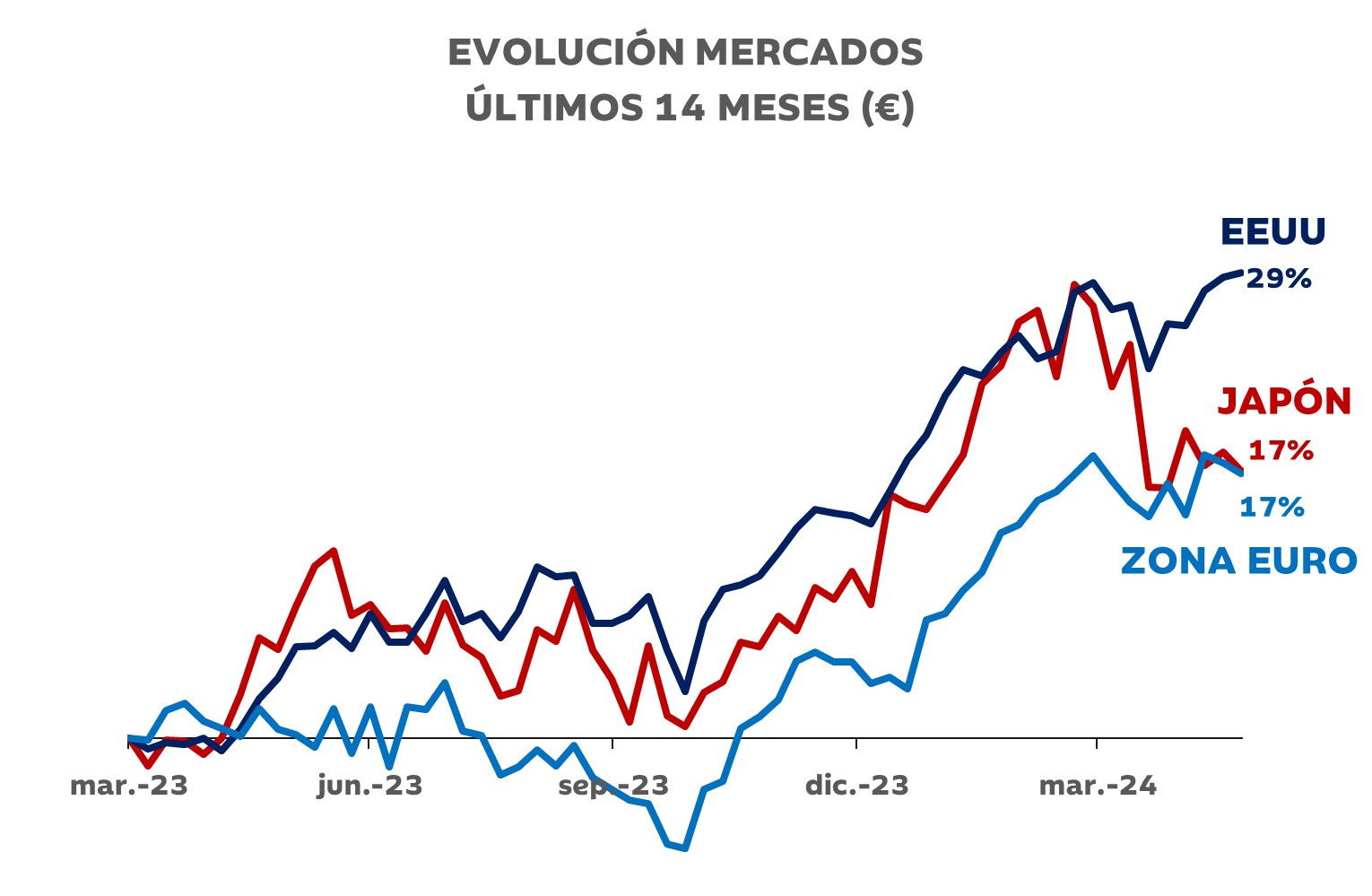

Japón ha sido la niña bonita del mercado de renta variable los últimos 14 meses. En moneda local, el Nikkei-225 ha subido un 38% desde finales de marzo del año pasado, superando la rentabilidad del S&P-500 en 9 puntos porcentuales y la del Eurostoxx-50 en 21. Solo el Nasdaq Composite ha mantenido su ritmo. La narrativa ha sido sencilla: cambio estructural en la economía nipona, que abandona la deflación, y en el mundo empresarial, con una asignación más eficiente del capital. En el trasfondo, la depreciación del yen ha ayudado a la evolución de las previsiones de beneficio empresariales de todas las compañías con exposición exterior, que en este mercado son muchas.

En los últimos dos meses, el rally parece haberse estancado, al mismo tiempo que aumentan las advertencias sobre una excesiva debilidad de la divisa nipona. En el mismo periodo de 14 meses, el yen ha perdido un 15% de valoración frente al dólar y frente al euro, alcanzando niveles no vistos desde inicios de los años 90. A finales de abril y principios de mayo, la intervención no confirmada del Banco de Japón impulsó su cotización un 3%, pero las últimas semanas el yen ha vuelto a su senda descendente. En la era “precapitalista”, el precio de una divisa venía marcado por los flujos comerciales: si exportabas más que importabas, se generaba un flujo de compra neta de tu divisa que hacía que ésta se apreciase y viceversa. Japón es un país con balanza comercial positiva, por lo que no debería tener problemas de debilidad de su moneda por esta vía. Ahora, sin embargo, los flujos de capitales entre países son un factor mucho más determinante a la hora de fijar el cruce de las divisas:

- ¿Qué hacen los inversores japoneses con sus ahorros?

- ¿Cuánto dinero extranjero es invertido (o desinvertido) en activos en yenes?

Ésas son las preguntas claves que tenemos que contestar. De momento, a los japoneses les ha gustado invertir fuera: los tipos de interés son más altos y la perspectiva de crecimiento de la renta variable era hasta ahora superior también en el resto del mundo. A los inversores extranjeros tampoco les ha entusiasmado Japón durante muchos años: tipos bajos y deflación, e ineficiente gestión empresarial. Pero el viento parece poco a poco cambiar de dirección, y si las bajadas de tipos previstas por el mercado tanto en EE. UU. como en la zona euro se concretan, el flujo de capitales debería ser mucho menos negativo. Los suelos son difíciles de encontrar y los últimos movimientos suelen ser desordenados, pero deberíamos estar cerca de que al menos se suavice la tendencia.Sobre las advertencias de los más alarmistas sobre la sostenibilidad del yen, hay que recordar que, aunque el nivel de deuda pública es el más elevado a nivel mundial, los japoneses son gente rica y ahorradora; y ¡les gusta vivir en Japón!En lo peor del pinchazo de la burbuja inmobiliaria, en la primera mitad de los años 90, con la bolsa cayendo más de un 45%, el yen se llego a revalorizar casi un 100% en 5 años, desafiando toda la lógica financiera. Los japoneses repatriaron muchos de sus ahorros en otras divisas, impulsando su moneda y, desafortunadamente, dificultando aún más la salida de su país de la crisis.

En resumen, las perspectivas del mercado nipón siguen siendo positivas en el medio plazo y la presión sobre la divisa debería remitir en los próximos meses. Como siempre: “¡Suerte con sus inversiones!”.