Los analistas coinciden en que la Fed mantendrá los tipos hasta junio

Miguel Ángel Valero

Cristina Gavín, jefa de Renta Fija y gestora de fondos de Ibercaja Gestión, espera "pocas sorpresas" de la reunión de la Fed, tras las declaraciones de su presidente, Jerome Powell, donde descartaba una bajada del tipo de interés antes de junio. "Los datos de precios que conocíamos el pasado martes 12 de marzo, ligeramente por encima de lo esperado, confirman estas previsiones y los riesgos de bajar tipos demasiado pronto. Y es que la persistencia de la inflación en el sector servicios está siendo el factor fundamental que está retrasando el inicio del proceso de bajadas de tipos. En el seno de la Fed siguen pesando los temores de que una relajación en la restricción monetaria demasiado temprana pueda revertir el progreso visto en la inflación", explica.

"Al igual que en el caso europeo, especialmente interesante será la revisión que haga la autoridad norteamericana en lo que a sus previsiones de crecimiento e inflación se refiere. Un posible retraso en cuanto al objetivo de inflación hacia el 2%, así como la valoración que hagan en cuanto al empleo y la evolución de los costes laborales serán algunos de los elementos claves que nos indiquen la senda de bajadas que tienen intención de desarrollar de cara a la segunda parte del año. En este escenario, nosotros descontamos que, al igual que en el caso del BCE, habrá que esperar a junio para ver el primer movimiento en el tipo de intervención a la baja. A lo largo de la segunda mitad de 2024, y si no se producen eventos inesperados, veríamos tres bajadas más hasta situar el tipo de intervención en el 4,5%", señala.

Portocolom AV apunta en la misma dirección: "Jerome Powell dio a entender la semana pasada que la FED podría empezar a moverse antes de verano, siempre y cuando la inflación continúe a la baja de manera sostenida y se consiga contener la subida de precios en torno al 2%. Por el momento, el mercado descuenta que podamos ver hasta tres bajadas de 25 puntos básicos cada una durante este 2024, efectuándose la primera en el mes de junio. No obstante, en Estados Unidos la economía sigue mostrando signos de fortaleza, y convive con unos niveles muy reducidos de desempleo, hechos que dificultan la toma de decisiones por parte de la Fed, que tiene más complicado argumentar una bajada contundente y rápida de tipos de interés. Por tanto, el mercado podría estar volviéndose a anticipar en sus previsiones de bajadas de tipos, que podrían llegar más tarde y de manera menos intensa de lo previsto".

"Crecen las posibilidades de que se vean pocas bajadas de tipos de interés a lo largo de 2024. Esto podría limitar a su vez al Banco Central Europeo en su actuación en política monetaria, pues si baja mucho los tipos respecto a la Fed, podría perjudicar al euro frente al dólar", apunta.

Ronald Temple, estratega jefe de mercados de Lazard, señala que los inversores dan por hecho que la Fed no moverá ficha en su reunión del miércoles. Sin embargo, podría enviar señales importantes sobre las perspectivas de la política monetaria con su revisión del Resumen de Proyecciones Económicas: “Será el punto central para evaluar si el apetito de los votantes por la relajación de la política monetaria ha disminuido desde la reunión del FOMC del 13 de diciembre”.

Desde la última actualización de diciembre, la Fed ha obtenido datos de inflación adicionales significativos que podrían cambiar algunas opiniones. La semana pasada se conoció que el IPC subyacente de EEUU volvió a superar las expectativas en febrero, aunque por un margen menor. Los elevados datos de enero se invirtieron en cierta medida: la inflación de la vivienda retrocedió al 0,4% intermensual desde el 0,6% de enero, los servicios sin vivienda ni energía descendieron del 0,85% al 0,47%, y los precios de los bienes subieron un 0,1% tras caer un 0,3% en enero.

“Sigo esperando que el IPC subyacente alcance una tasa de crecimiento de alrededor del 2,5% a mediados de año, lo que permitiría el inicio de los recortes de tipos en la reunión del FOMC del 12 de junio”, comenta.

Marco Giordano, director de inversiones de renta fija en Wellington Management, cree que se retrasan los recortes de tipos: "Ya hemos cumplido dos meses y medio de 2024 y no parece que los bancos centrales estén listos para hacer cambios en los tipos de interés, o al menos notan pronto como pensaban los mercados en diciembre. A finales del año pasado, los inversores pronosticaban que el primer recorte de tipos de interés se produciría en las próximas semanas, con la Reserva Federal a la cabeza. A finales de febrero, los mercados habían descartado tres de los recortes previstos, y ahora esperan que la Reserva Federal empiece a reducir los tipos de interés oficiales como muy pronto en junio".

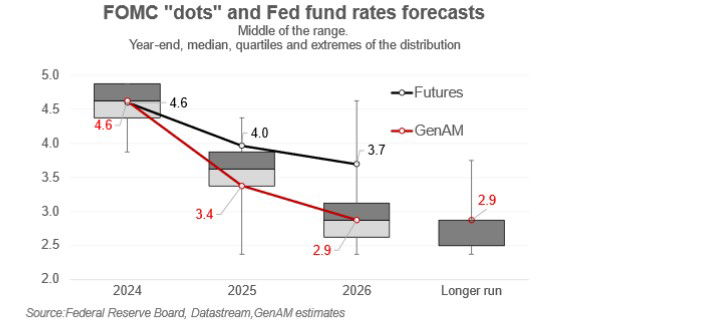

Paolo Zanghieri, economista senior de Generali AM: "Revisamos nuestra previsión para la Fed y ahora esperamos para 2024 sólo tres recortes de tipos de 25 puntos básicos, empezando en junio. Los riesgos están más o menos equilibrados, pero advertimos de la probabilidad bastante elevada de que, al final, el banco central solo aplique una relajación de 50 puntos básicos. Nuestra revisión alcista se debe tanto a los datos recientes como al tono de la comunicación de la Fed. Empezando por los datos, los datos del PCE de enero dieron una sorpresa aleccionadora, con un repunte de la inflación de los servicios, excluida la vivienda, del 3,3% al 3,5% interanual. Al mismo tiempo, la economía muestra signos de desaceleración, pero parece lejos de hundirse".

"Tras un cuarto trimestre de 2023 muy fuerte, las previsiones para el primer trimestre apuntan a una expansión del PIB cercana al 3% anualizado, demasiado optimista en nuestra opinión, pero que no apunta a una recesión. El consumo sigue siendo el motor clave, ya que la fuerte renta real está compensando la disminución del ahorro. Hemos revisado ligeramente al alza, hasta el 2,4%, la previsión de crecimiento para 2024, gracias también a una fuerte continuidad (1,3 puntos). A pesar de que las ofertas de empleo y los despidos han disminuido notablemente en los últimos meses, el mercado laboral sigue siendo sólido, como demuestra también la bajísima tasa de desempleo (3,9%). Basándose en esta evidencia, el FOMC convenció con éxito a los mercados de que los recortes de tipos podían esperar más tiempo", explica.

Sin embargo, para la reunión del 30 de abril y el 1 de mayo, la Reserva Federal dispondrá de los datos del primer trimestre sobre la inflación medida por el índice de precios al consumo y su medida salarial preferida (el índice de costes laborales), cuyo crecimiento interanual debería situarse en el intervalo del 3-3,5% que la Reserva Federal considera compatible con el objetivo de inflación del 2%, lo que allanará el camino para el recorte de junio.

"Hemos aplanado la trayectoria de los tipos y esperamos para 2025 una relajación acumulada de 125 puntos básicos (cinco recortes), hasta el 3,5% (límite superior), seguida de otros dos recortes a principios de 2026, lo que situará el tipo de interés oficial en el 3%, nuestra estimación del tipo neutral. Aunque nuestra previsión para 2024 es muy cercana, los mercados divergen significativamente para los años siguientes, ya que los futuros cotizan actualmente entre dos y tres recortes y sólo uno en 2026. Esperamos que la inflación subyacente del IPC se sitúe en el 2,1% a finales de 2025, lo que corresponde a una inflación general del IPC del 2,2%.Los mercados han revalorizado notablemente la inflación. Reconocemos este riesgo al alza, ya que el aumento mínimo del desempleo que contemplamos en nuestras previsiones (un máximo del 4,1% a finales de este año) puede frenar la desaceleración de los salarios. Además, el repunte de los precios de la vivienda se traducirá probablemente en un aumento de los alquileres con el habitual retraso de 3 a 4 trimestres, lo que podría frenar la desinflación a principios de 2025. Por lo tanto, vemos algunos riesgos al alza en nuestras previsiones", admite.

Flavio Carpenzano, Investment Director de Capital Group, destaca que el cambio de orientación de la Reserva Federal impulsó un importante reajuste del mercado de tipos de interés: en la actualidad el mercado prevé recortes de tipos de más de 150 puntos básicos (pb) en 2024, frente a los recortes de 75 pb previstos por la Reserva Federal. "Es probable que la Reserva Federal recorte el tipo de interés oficial en 2024 en respuesta a la disminución de la inflación, pero los recortes podrían ser más acusados en caso de que se produjera una recesión", señala, al tiempo que avisa que "el mercado infravalora los posibles recortes de tipos en 2024 si la economía acaba entrando en recesión". La Reserva Federal suele aplicar recortes del tipo de interés máximo de entre el 20% y el 50% en escenarios de aterrizaje suave de la economía y de entre el 75% y el 100% en supuestos de aterrizaje brusco, lo que implica que podrían producirse recortes superiores a 150 pb desde e ltipo actual del 5,25-5,5% en caso de que se produzca una recesión de cualquier magnitud.

James McCann, economista jefe de abrdn, opina que "a la Reserva Federal le preocupa que el último tramo de su lucha contra la inflación puedahacerse cuesta arriba, y los datos del IPC de este año no habrán hecho sino agravar estos temores. En este contexto, el banco central estadounidense transmitirá un mensaje prudente a los mercados, reconociendo los progresos realizados en la reducción de la inflación, pero advirtiendo de que es necesaria una mayor desaceleración para justificar la bajada de los tipos de interés. La buena noticia es que, a pesar de los reveses de principios de 2024, la inflación debería suavizarse a medida que avancemos en el primer semestre del año, lo que prepararía un primer recorte de la Fed en junio. De hecho, esperamos que el FOMC siga señalando tres recortes este año en sus previsiones actualizadas de tipos de interés de esta semana, lo quesería coherente con este calendario. Sin embargo, el presidente Powell dejará claro que si se producen nuevas decepciones en el frente de la inflación, los tipos deberán mantenerse más altos durante más tiempo".

Steven Bell, economista jefe para EMEA de Columbia Threadneedle Investments, aporta varias claves:

- Los últimos datos de inflación en EE.UU. han decepcionado y las expectativas del mercado de recortes de tipos se han revisado a la baja.

- Las probabilidades de un recorte de los tipos de interés estadounidenses en junio se sitúan ahora en un 50:50. Pero, ¿es exagerado el pesimismo?

- Los datos apuntan a una ralentización de la economía: las ventas minoristas se ralentizan y las pequeñas empresas reducen sus planes de contratación.

- La Reserva Federal mantendrá su tono cauto, pero creemos que las perspectivas a largo plazo son positivas.

Xiao Cui, economista para EE. UU. en Pictet WM, ofrece su pronóstico: "Esperamos que la Reserva Federal deje sus tipos de interés sin cambios y que en su comunicado posterior refleje pocas variaciones. Esperamos que la mediana de previsiones para este año se mantenga en tres recortes de tipos, para un total de 0,75% hasta 4,625%, con posibilidad de que lleguen a ser solo dos y un total de 0,5%. Esperamos que la mediana para 2025 y 2026 muestre cuatro y tres recortes respectivamente. A más largo plazo el tipo de interés puede mantenerse en 2,5%, aunque es probable que se revise al alza. Pero no es probable un recorte de tipos para mayo".

"Las proyecciones de inflación pueden ser el foco de esta reunión. Hay que tener en cuenta que la inflación subyacente de enero y febrero no proporciona mayor confianza en que la inflación general acabe en el entorno del 2 %. Una pregunta clave es si la Reserva Federal considera temporales las sorpresas al alza en la inflación subyacente estos dos meses. Por nuestra parte, observamos que hay cierta estacionalidad y esperamos que la inflación se ralentice el segundo trimestre. La desaceleración del mercado laboral y del crecimiento permitirá a la Reserva un primer recorte de tipos en junio y un total de cinco este año. De todas formas, hay riesgo de que el ciclo de flexibilización sea más gradual e incluso que se produzca un inicio ligeramente más tardío", argumenta.

"Efectivamente, Powell va a ser preguntado sobre el momento y ritmo de los recortes de tipos y la forma en que caracterice la inflación es importante. Esperamos que las previsiones de la Reserva Federal sean de mayor crecimiento del PIB este año, con la inflación subyacente ligeramente superior, pasando de 2,4 % a 2,5 % ó 2,6 %. Si las proyecciones de inflación subyacente para 2024 aumentan significativamente se habrá vuelto menos optimista sobre la tendencia des inflacionaria. Pero no esperamos que Powell se desvíe de lo que indicado recientemente en el Congreso respecto a que una reducción de tipos probablemente sea apropiada en algún momento este año. En todo caso, los miembros de la Reserva Federal quieren estar seguros de que la inflación está en senda sostenible. Así que es de esperar que Powell subraye que el camino hacia el 2 % será accidentado y tenga una opinión equilibrada entre el riesgo de recortar tipos demasiado pronto y mantenerlos altos demasiado tiempo. Además se va a discutir la desaceleración del ritmo de reducción del balance de la Reserva Federal. Powell puede proporcionar líneas generales, pero es probable que los detalles salgan a la luz posteriormente, con un anuncio en Mayo. La velocidad de la disminución de la línea de crédito en operaciones de recompra “Repos” y de las reservas bancarias, aún muy incierta, probablemente dicte el momento y cadencia de dicha reducción", avisa.

El Banco de Japón elimina los tipos negativos

Dong Chen, estratega jefe para Asia en Pictet WM, admite que el Banco de Japón elimina el interés negativo, con la primera subida de tipos en 17 años, pero deja muy claro que mantiene la flexibilización monetaria: "ha realizado cambios significativos en su marco de política monetaria, ha eliminado el control de la curva de rentabilidades a vencimiento de la deuda, aunque mantendrá una postura acomodaticia en la compra de bonos. En su declaración no se observan indicios de nuevas subidas de tipos de interés, aunque seguirá prestando atención a la evolución de los mercados financieros y cambiarios y su impacto en la actividad económica y los precios".

"El yen se debilitado y las acciones japonesas han subido. Estos cambios están en línea con nuestras expectativas. De momento el impacto es limitado, precisamente lo que pretendía el Banco de Japón. Aunque hay margen para que siga subiendo los tipos de interés a largo plazo, es probable que proceda con mucho cuidado y gradualmente y, por el momento, no esperamos más aumentos en 2024", advierte.

"El caso es que la institución financiera ya no está limitada por un marco altamente restrictivo (que se ha ido relajado gradualmente el último año con su gobernador Ueda) y se eliminan los efectos secundarios de los tipos de interés negativos, especialmente para los bancos. Ahora adoptará instrumentos más «tradicionales», como los tipos de interés a corto plazo. El nuevo tipo de interés oficial será el de compra a un día no garantizado (a diferencia del anterior tipo aplicado al exceso de reservas bancarias), que se incrementará a 0 a 0,1% desde menos 0,1% a 0% anterior. El Banco de Japón ya no se compromete a un objetivo de rentabilidad para los bonos a diez años, aunque seguirá comprando deuda en "prácticamente la misma cantidad ". Además, en caso de un rápido aumento de los tipos de interés a largo plazo, será libre de llevar a cabo compras de bonos a voluntad sin compromiso previo de precio ni cantidad. Ello le permitirá una gran flexibilidad para “manipular” sin restricciones la curva de rentabilidades a vencimiento de la deuda, cuyo control no ha desaparecido por completo. Además, suspenderá las compras de fondos cotizados ETF de acciones japonesas y fondos inmobiliarios J-REIT. Desde 2021 tales compras ya se han reducido drásticamente hasta niveles insignificantes, así que poco probable que ello tenga impacto a corto plazo en el mercado", señala.

Franco Macchiavelli, responsable de análisis de Admirals: "Japón enfrenta un momento histórico en su economía y sube los tipos. Movimiento no visto desde el año 2007, junto con la aplicación de tipos negativos desde 2016. Aunque la decisión parece hawkish, no lo ha sido, o al menos no lo refleja el mercado, ya que no ha sido una decisión unánime (7 a favor y 2 votos en contra) y el ajuste de tipos es bastante simbólico, aunque ya marca una gran diferencia al salir del terreno negativo y situarse en la horquilla de 0/0,1% desde el -0,1% anterior. El impacto en el mercado ha sido contraintuitivo a lo que se podría haber esperado, incluso con el yen depreciándose, que en última instancia le da un respiro al PIB de la economía nipona. No obstante, a futuro y con más subidas de tipos, esta serie de medidas deberían fortalecer al yen y los rendimientos japoneses a 10 años deberían tender al alza, junto con correcciones en el Nikkei tras los actuales niveles de sobrecompra. La eliminación de compra de activos cuando haya caídas superiores al 2%, junto con eliminar el control de la curva de rendimientos supone un cambio bastante fuerte y podríamos ver volatilidades muy altas en el mercado. No habrá más intervención gubernamental ante un escenario de risk off y los activos pasarán a mostrar su verdadera cara.”

Para Juan José del Valle, responsable de análisis de Activotrade: “El Banco Central de Japón por fin sube tipos de interés y abandona su política de tasas negativas, pasando desde el ‘0,1% al 0% actual y dejándolos por primera vez en positivo o por lo menos fuera del negativo desde 2015. Una buena señal para sus ciudadanos ahorradores aunque pensamos simbólica. El yen se lo toma de manera negativa superando los 150 en relación al dólar. La principal cuestión ahora será ver si ha sido algo meramente oportunista para revaluar su divisa tan castigada o si es algo que van a mantener en el tiempo.”

Ronald Temple, estratega jefe de mercados de Lazard, cree que habrá una subida adicional de los tipos japoneses el 26 de abril ya que se difundirán datos salariales adicionales y el Banco de Japón publicará su próximo informe de perspectivas económicas en la reunión del mes próximo, “lo que le permitiría contextualizar la decisión” sobre política monetaria. Sin embargo, señala que "la subida moderada de hoy, anunciada antes del cierre del ejercicio fiscal del 31 de marzo, puede aumentar el riesgo de que una volatilidad imprevista de los mercados pudiera afectar negativamente a los estados financieros de los bancos japoneses”.

Hay que tener en cuenta que los datos iniciales de negociación salarial shunto de Japón superaron las expectativas la semana pasada. Los salarios base aumentaron el 3,7% frente al 2,1% de 2023, superando el 3% por primera vez desde 1991; mientras que el crecimiento salarial global (salario base más los aumentos programados relacionados con la antigüedad) fue del 5,3%, rebasando con creces el aumento del 3,6% en 2023. Las negociaciones shunto abarcan al 5% de la población activa, con un sesgo hacia los grandes fabricantes, pero los empleados de las pymes y los trabajadores de los servicios obtienen incrementos menores, por lo que es probable que el crecimiento salarial global en el país asiático no alcance estos niveles, explica Temple. Con todo, estos datos “se suman a la evidencia de una historia de inflación impulsada internamente en Japón tras años de deflación”, apunta.

Natixis CIB cree que rl Banco de Japón ha endurecido su política monetaria por primera vez en 17 años, tras aumentar su confianza en cumplir el objetivo de inflación del 2% a medio plazo, confirmando el círculo virtuoso entre salarios e inflación. "Como la decisión ha sido más moderada de lo esperado, el rendimiento sus bonos a 10 años ha bajado ligeramente y el yen se ha debilitado. En el frente más inmediato, el Banco de Japón podría empezar a sentir la presión del mercado para que se produzcan nuevas subidas de tipos mientras se debilita el yen. Esto sucederá si la Fed sigue retrasando sus recortes más allá del consenso del mercado (junio de este año). Otra cuestión importante para el Banco de Japón es si los salarios nominales seguirán aumentando para poder alcanzar el objetivo de inflación del 2% de forma sostenible. La negociación salarial en curso será crucial y los datos no parecen buenos, con un debilitamiento de la producción industrial, la confianza de los consumidores y una inflación subyacente más suave", opina.