Tras el Lunes Negro, los analistas creen que lo peor ha pasado

Miguel Ángel Valero

El 5 de agosto fue un lunes con muchos nervios en las Bolsas mundiales, en donde el temor a un aterrizaje brusco de la economía en Estados Unidos provocó caídas importantes y generalizadas. Sobresalió Japón (Nikkei -12,4%), con desplome agudizado por la reciente fortaleza del yen (+12% en el último mes, aguardando a nuevas alzas en los tipos de interés del país), que penalizaba con dureza a una bolsa eminentemente exportadora. En el resto del mundo, los números rojos fueron también importantes, aunque las caídas fueron de más a menos, gracias a la publicación del ISM de servicios en EE.UU. en la sesión que calmó en parte los nervios, y permitió a los índices europeos cerrar con caídas inferiores al -2%, y a los estadounidenses de entre el -3% (S&P 500) y el -3,4% (Nasdaq). Con la de ayer, son ya tres las jornadas consecutivas de ventas en los principales índices occidentales, en donde la toma de beneficios se ha concentrado en la gran tecnología y la banca (desde el 1 de agosto: Société Générale -15,8%; Tesla -14,3%; Nvidia -14,1%; Monte dei Paschi -13,9%; Amazon -13,8%).

Tras el Lunes Negro, los ánimos se tranquilizan, con una importante recuperación de las Bolsas de Asia, encabezadas por Japón. La fuerte apreciación del yen en la jornada, del +1,5%, impulsa a los principales índices japoneses a recuperar buena parte de lo perdido ayer (Nikkei +10,2%; Topix +9,3%). Sesión también positiva para el Kospi coreano, que avanza un +4%. Más sosiego, por el contrario, en las Bolsas chinas que ayer cotizaron relativamente aisladas y esta mañana ceden de forma moderada, tanto el Hang Seng de Hong Kong (-0,1%) como el CSI 300 (-0,6%). También vuelven las compras a Europa, aunque sin excesivo empuje (Euro Stoxx 50 +0,5%) y los futuros del S&P avanzan un +0,9%.

"Aunque agosto es un mes muy propicio para momentos de tensión como el actual, pensamos que los temores asociados a una recesión inminente son prematuros. Así, y aunque creemos que la economía transita hacia un escenario de menor dinamismo, indicadores recientes como el del mercado laboral estadounidense, casan más con un aterrizaje suave de la economía. Este escenario nos permite además pensar en que las expectativas actuales de más de 100 puntos básicos de recortes en los tipos oficiales de EE.UU., antes de que acabe el año, o incluso la probabilidad de una reunión de emergencia para la Fed, nos parecen excesivas. En este sentido, creemos que factores como el de la cifra agregada de la actual temporada de beneficios, que crece más de un +11% en el caso del S&P o que recuperan el terreno positivo en el Stoxx 600, apoyan unas valoraciones que tras las caídas recientes son ahora menos exigentes", subrayan los analistas de Banca March.

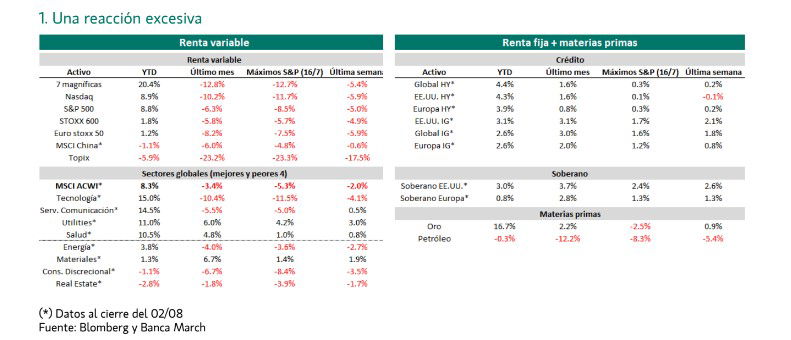

"Pese a la visión negativa que parece haberse instaurado en las últimas sesiones, pensamos que estos recortes simplemente están purgando los excesos. Y hacemos notar cómo tras las recientes caídas acumuladas desde máximos, del -13% en el caso del Nasdaq y del -8,5% en el caso del S&P, ambos presentan avances en el año cercanos al +10%. Como referencia, en los últimos 30 años, el S&P 500 y Nasdaq han acumulado una revalorización anual promedio del +9,7% y +10,4%, respectivamente, muy en línea con la evolución presente tras la corrección actual", insisten.

"En consecuencia, y con este escenario descrito, mantenemos nuestra posición infraponderada en renta variable considerando que la volatilidad seguirá elevada en el corto plazo y las correcciones se podrían puntualmente llegar a extender. Sin embargo, vemos prematuro los temores a una recesión y consideramos que, a medio plazo, existen oportunidades. Tras las recientes caídas, recomendamos esperar a señales de estabilización y estaremos preparados para sacar provecho de la situación si a lo largo de los próximos días se produce una sobrerreacción de los mercados", apuntan.

Gran volatilidad en la renta fija soberana

El Lunes Negro también fue ajetreado para la renta fija soberana. Siguiendo la dinámica del mercado en general, los bonos atravesaron momentos gran volatilidad, con movimientos de idas y vueltas, principalmente en Estados Unidos. A mitad de jornada, la referencia a 10 años estadounidense llegó a situarse en niveles del 3,66% (-13 p.b. frente al cierre del viernes), aunque finalizó prácticamente en tablas al ubicarse en 3,78%.

En el mercado de divisas, el cruce euro-dólar acaricia los 1,1€. Con la discusión en torno al recorte de tipos de la Fed más avivada que nunca, el dólar continúa cediendo posiciones frente a la divisa común hasta ubicarse en 1,094€. En estos momentos, el mercado descuenta más de cuatro recortes para lo que resta del año, algo que consideramos inconsistente con un escenario de aterrizaje suave y con una economía global que seguirá creciendo, aunque a un menor ritmo. De manera similar, la libra esterlina sigue perdiendo fuelle tras la bajada de tipos de la semana pasada en el Reino Unido. Por cuarta sesión consecutiva, el par euro-libra amanece en positivo al alcanzar los 0,858 EUR/GBP, acumulando una ganancia del +0,7% en el cómputo semanal.

El petróleo se despega de los mínimos de los últimos siete meses y repunta hasta los 77 $/barril. Tras retroceder más de un -5% en las últimas tres sesiones, logra recuperar parte de lo perdido mientras se mantiene atento a los acontecimientos en Oriente Medio. Mientras tanto, el oro sufría el contagio de la renta variable y no lograba esquivar las pérdidas ayer. En principio, se trata de ventas forzadas para cubrir llamadas a márgenes ante el desplome del mercado, las cuales empujaron al oro al territorio negativo por tercera sesión consecutiva hasta posicionarse en los 2.405 $/onza actuales.

Franco Macchiavelli: "debemos atender a los problemas de fondo"

Franco Macchiavelli, analista de mercados independiente, recuerda que hubo dos motivos clave en el Lunes Negro: el temor a recesión en Estados Unidos, y la subida de tipos en Japón que afecta al carry trade llevado a cabo durante años e impulsa el cierre masivo de operaciones. Uno de los dos motivos (en este caso, el carry trade) "parece haberse neteado, ya que se estima que una gran parte del volumen de operaciones habría logrado liquidarse ya" .Y en cuanto al temor a recesión en Estados Unidos, el dato de ISM de servicios tenía el poder de revertir la situación o ampliarla todavía más.

"Buenas noticias para la economía, ya que muestra un dato general que entra nuevamente en expansión, lo cual pudo dar apoyo y soporte a las Bolsas, sobre todo tras los débiles datos de empleo y el catalizador del miedo: un desempleo que se disparó al 4,3%, niveles no vistos desde hace años", apunta.

"Parece que lo peor ha pasado, pero debemos atender a los problemas de fondo, ya que lo ocurrido ayer fue generado por sentimiento de mercado, amplificado por el catalizador japonés que empeoró mucho la situación .Los mercados venían reportando subidas extremadamente verticales, el último rally del mercado generó subidas del 15% en el S&P 500 en tan solo 90 días sin apenas correcciones, por no hablar de las subidas experimentadas desde octubre 2023 hasta abril 2024, que fueron del 28% con correcciones máximas del -2,20%. El mercado necesitaba sanear las subidas previas, pero dicho saneamiento quedó eclipsado por un conjunto de factores importantes, provocando que el miedo y las caídas se agravasen de forma exponencial", explica.

"Podemos decir que lo peor ha pasado, pero sin descuidar los motivos de trasfondo más allá del carry trade. El temor a recesión en Estados Unidos sigue latente, la curva de tipos se desinvirtió (brevemente, pero lo hizo) y podríamos esperar una vuelta al terreno positivo más pronto que tarde, sabiendo las consecuencias que eso tiene para los mercados. A partir de ahora, entramos en un contexto de mercado extremadamente sensible a la macroeconomía, ya que un dato bueno ayudará a calmar el miedo, mientras que datos malos volverán a alimentar la narrativa de recesión, y con ello las caídas en los mercados", insiste.

"La narrativa de 'cuanto peor, mejor' ya ha caducado, el mercado ya no responderá de forma positiva ante lo que antes se consideraba malo. Ahora lo malo será muy malo para el mercado y los inversores no dudarán en buscar refugio. Parece que el mercado retoma la cordura en la digestión de datos y los excesos han quedado saneados. Por este y por más motivos, se espera un recorte de 50 puntos básicos hasta en un 100% de probabilidad para el siguiente mes. A priori, descartaríamos una reunión de emergencia por parte de la Fed, no solo porque la macro parece dar algo de soporte momentáneo, sino porque el pánico y desconfianza podrían desatarse nuevamente, generando otro efecto amplificador en los mercados. La reunión de Jackson Hole seguirá siendo clave para ver un nombramiento por parte de Powell al respecto de la situación, pero hasta entonces, el mercado parece haber hecho suelo y el flash crash producido por el carry trade de Japón parece haber neteado los cierres de operaciones, ya que vemos subidas. La macro será el hilo conductor del sentimiento de mercado durante las próximas semanas hasta conocer declaraciones e intenciones por parte de la Reserva Federal", resalta este experto.

Manuel Pinto: las correcciones ofrecen niveles de compra muy atractivos

Manuel Pinto, otro analista independiente de mercados, habla de una "sensación de tensa calma en los mercados financieros, que recuperan parte del terreno perdido en las históricas caídas de la sesión de ayer". El periodo actual en el que nos encontramos, con un menor volumen de negociación de lo habitual, incrementa los eventos de volatilidad. En año electoral en EEUU. como ocurre en este 2024, la volatilidad sube de media un 25% desde los meses de verano a noviembre, y es algo que tenemos que tener en cuenta de cara a los próximos meses.

"Consideramos que las correcciones de ayer fueron exageradas, dejando niveles de compra muy atractivos. Pese a que la situación económica parece haber empeorado en las últimas semanas, por el momento no se podría afirmar que estamos en un escenario bajista", insiste.

El nivel actual de desempleo actual del 4,3% sigue siendo notablemente inferior al promedio de la última década, que es del 4,75%. Los principales organismos internacionales han aumentado sus expectativas de crecimiento económico, como hizo el FMI hace unas semanas, y los resultados empresariales han batido en términos generales las expectativas. Con el 75% de las empresas del S&P 500 habiendo presentado sus resultados trimestrales, el 78% de ellas ha presentado un beneficio por acción superior al esperado y un 59% ha superado los ingresos estimados. De hecho, el crecimiento de los beneficios netos es del 11,5%, lo que de terminar así sería la tasa de crecimiento más alta desde 2021. Y todavía queda por presentar sus resultados Nvidia. De hecho, desde 1980, el S&P 500 ha generado una rentabilidad media del 6% en los tres meses posteriores a una caída del 5% desde los máximos.

"La decisión de la Fed de esperar a septiembre nos parece lo más razonable. Recortar los tipos entre reunión y reunión podría provocar una sensación de pánico absoluta en los mercados, debilitando aún más al dólar, lo cual podría provocar que un mayor número de inversores se vean obligados a vender posiciones generadas a través de las estrategias de carry trade con el yen. El gran anuncio podría llegar el 23 de agosto en Jackson Hole, pero es algo que el mercado sí está anticipando", subraya.

DWS descarta la entrada en un mercado bajista

"¿Estamos entrando en un mercado bajista?", se pregunta Björn Jesch, CIO de DWS, que teme que "la volatilidad siga siendo elevada", debido a "la continua debilidad de los datos económicos, la subida del yen japonés y el aumento de las tensiones en Oriente Próximo, así como el cambio de tendencia de los inversores".

"Aunque ahora, también en Estados Unidos, los elevados tipos de interés están mostrando por fin el efecto previsto de ralentizar la economía, no prevemos una bajada de tipos ad hoc por parte de la Reserva Federal. Además, consideramos improbable un mercado bajista en toda regla", explica.

"El popular 'Trump trade', que ha dominado el sentimiento del mercado en las últimas semanas, ha invertido su curso. Este cambio ha contribuido a que las acciones estadounidenses de pequeña capitalización, el dólar estadounidense y las criptodivisas hayan caído en picado", argumenta.

"El mercado se dio cuenta de que el mantra 'las malas noticias son buenas noticias' podría convertirse en una nueva realidad: las malas noticias son, en efecto, malas noticias. Además del flujo de malas noticias macroeconómicas, la liquidez estacionalmente baja también desempeñó su papel en la caída del mercado", añade.

"Empezando por el S&P 500 en EE.UU., vemos un mercado cuyo precio era perfecto, con unos inversores que mostraban un alto grado de complacencia, reflejado, por ejemplo, en los bajos niveles del VIX en los últimos meses. El estrecho margen de error de los principales índices bursátiles se reflejó en una relación precio/beneficios (PER) de 21,5, significativamente superior a su media a largo plazo. Aunque la temporada de resultados ha sido sólida, crece la inquietud sobre la capacidad de recuperar los cuantiosos gastos de capital (capex) relacionados con la inteligencia artificial", remarca.

"En el frente macroeconómico, los datos de empleo de la semana pasada confirman por fin el impacto de las subidas de tipos de interés de la Fed. Aunque el mercado está reaccionando a la noticia como si fuera una revelación, no nos sorprende del todo: las leyes de la gravedad económica se aplican a Estados Unidos como a cualquier otra nación. Este cambio se ve impulsado por la constatación de que el estímulo fiscal que ha apuntalado la economía se está desvaneciendo y se está dejando sentir todo el impacto del endurecimiento (monetario) de la Reserva Federal. A ello se sumaron otros factores, como la caída estival de la liquidez, la sorprendente subida de tipos del del Banco de Japón, que hizo subir el yen, y la escalada de las tensiones en Oriente Medio. Los recientes acontecimientos en la zona están aumentando el riesgo de un conflicto militar de gran envergadura. La publicación este lunes de las cifras del PMI del sector servicios estadounidense, ligeramente por encima de lo previsto, fue la primera buena noticia", subraya.

"Esperamos que la Reserva Federal continúe por la senda prevista, siendo improbable una respuesta impulsada por el pánico. Un recorte de 50 puntos básicos (pb) o entre reuniones supondría un cambio significativo de política, que creemos que la Fed intentará evitar. En su lugar, nuestro escenario de referencia sigue siendo que la Fed mantendrá un enfoque más gradual de recorte de tipos tres veces en 25 puntos básicos en los próximos meses, probablemente a partir de septiembre. Aunque una recesión en EE.UU. no es nuestro escenario base, no puede descartarse por completo. El mercado de bonos, con los rendimientos del Tesoro a 10 años en el 3,70%, ya refleja una probabilidad de recesión muy alta. Sin embargo, incluso si se materializara una recesión, es probable que fuera leve, dada la fortaleza general de la economía y la solidez de los balances del sector privado", precisa.

"Sobre la base de nuestro escenario y nuestras previsiones de beneficios, aún no esperamos un mercado bajista propiamente dicho, definido como una caída del 20% o más, que situaría al índice por debajo de 4.500 puntos. Citando a Benjamin Graham: 'Las condiciones anormalmente buenas o anormalmente malas no duran para siempre'. Sin embargo, estamos muy atentos a los riesgos inherentes a los recientes movimientos agresivos del mercado, entre ellos, que los operadores muy apalancados se vean obligados a recortar posiciones. Por lo tanto, también estamos vigilando de cerca los indicadores que captan riesgos sistémicos", concluye.

abrdn: el trasfondo macroeconómico no es tan nefasto

Michael Langham, economista de abrdn, ofrece su análisis: “El temor a una recesión en EE.UU. vuelve a dominar la escena, al combinarse la rápida pérdida de impulso del mercado laboral con la escasa demanda de los consumidores en los resultados de las empresas. El mercado cree ahora que la Reserva Federal va por detrás de la curva y que recortará rápidamente en las próximas reuniones para evitar un aterrizaje brusco. Todo esto se ha reflejado en los mercados asiáticos, donde ayer comenzaron a deshacerse las operaciones de carry trade y predominaba el sentimiento de aversión al riesgo. Sin embargo, creemos que el trasfondo macroeconómico no es tan nefasto como indican los mercados. El fuerte crecimiento de la oferta de mano de obra en los últimos años ha contribuido a enfriar el mercado laboral y el número de despidos en EE.UU. sigue siendo bajo. En Asia, el repunte de las exportaciones tecnológicas y la todavía boyante demanda interna no deberían hacer saltar aún las alarmas a los responsables políticos. Esperamos que la Reserva Federal empiece a relajar su política monetaria en septiembre, lo que debería permitir recortar los ciclos en algunos países emergentes de Asia. Además, los posibles estímulos adicionales en China también podrían tener algunos efectos positivos, suavizando cualquier desaceleración en la región”.

Lombard Odier recomienda acciones con altos dividendos

El decepcionante informe del mercado laboral de EE.UU. de la semana pasada selló un cambio de sentimiento en los mercados que ya había comenzado a gestarse durante el verano. En pocos días, los mercados financieros pasaron de descontar un escenario de ‘aterrizaje suave’ impecable para la economía de EE.UU. a temer un ‘aterrizaje brusco’ y el aumento de los riesgos de recesión. El rendimiento del Tesoro a 10 años de EE.UU. cayó bruscamente y estaba negociándose al 3.7%, mientras que las expectativas del mercado sobre los recortes de tipos de interés de la Fed aumentaron a 125-130 puntos básicos (pb) de recortes acumulados para fin de año. Las expectativas del mercado sobre los recortes de la Fed experimentaron grandes oscilaciones a principios de este año.

"De las preocupaciones anteriores sobre el sobrecalentamiento de la economía de EE.UU., ahora estamos de vuelta en un escenario donde los riesgos de recesión son primordiales. Los mercados de acciones, con algunas excepciones raras como China, están atravesando sesiones difíciles. El mercado Nikkei de Japón ha caído más del 20% desde sus máximos de julio", subrayan Michael Strobaek, Chief Investment Officer (CIO) Global, y Nannette Hechler-Fayd’herbe, jefa de Estrategia de Inversión, Sostenibilidad e Investigación, CIO EMEA de Lombard Odier.

Las preocupaciones del mercado se han centrado en los signos de debilidad en el mercado laboral de EE.UU. que fueron evidentes en el informe de empleo de julio de EE.UU. o 'nóminas no agrícolas'. La economía de EE.UU. añadió 114,000 empleos no agrícolas en julio, frente a los 175,000 esperados. Notablemente, la tasa de desempleo aumentó al 4.3%, frente al 4.1% esperado. Los riesgos para la Fed ciertamente parecen más inclinados hacia la debilidad del mercado laboral que hacia la inflación persistente en este momento.

"Después de mantener las tasas en pausa en su reunión de julio, ahora esperamos que se anticipe en septiembre. La Fed puede hacer esto ya sea comenzando su ciclo de flexibilización con una reducción de 50 pb en septiembre, esencialmente compensando la decisión de mantener de julio, o recortando las tasas en 25 pb y anunciando una guía sólida sobre el camino de futuros recortes. En este caso, esperaríamos que las proyecciones de los responsables políticos sobre los movimientos futuros indiquen recortes sucesivos de tasas en el resto del año", subrayan.

El informe de nóminas no agrícolas de agosto, que se publicará antes de la reunión de septiembre de la Fed, probablemente sea el factor determinante del camino preciso de los recortes de tasas. Esto podría ser recortes de 50 pb, 25 pb y 25 pb en septiembre, noviembre y diciembre respectivamente, o tres conjuntos de recortes de 25 pb.

"También enfatizamos que, si bien la debilidad del mercado laboral es motivo de preocupación y una razón para la acción de la Fed, el panorama general que incluye datos del PIB, crecimiento de ingresos, el estado de los balances del sector privado y el empleo sigue siendo el de una economía saludable en EE.UU. Los datos mensuales de empleo pueden ser volátiles y el clima extremo, incluido un huracán en Texas, afectó las cifras de julio. El aumento en la tasa de desempleo está siendo impulsado por una contratación más lenta en lugar de un aumento en los despidos, que se mantienen estables en niveles bajos, y gran parte del aumento se ha concentrado entre los asalariados más altos. Mientras tanto, las solicitudes semanales de desempleo han aumentado pero permanecen más o menos en línea con los patrones estacionales. Esperamos que la Fed sea reactiva. Ya ha realizado cambios importantes en su mensaje. Asumiendo que la Fed se adelante en septiembre y siga nuestro camino de política esperado, esto debería ser suficiente para mantener los riesgos de recesión a raya en nuestra opinión. Actualmente asignamos una probabilidad de 20% o menos a una recesión en EE.UU", añaden.

Los mercados de acciones han respondido a los mayores riesgos de recesión, mientras que los de renta fija han descontado ahora más de cinco recortes de tasas de fondos federales de 25 pb para fin de año, frente a menos de tres a principios de la semana pasada. "Creemos que la reciente venta de acciones puede estar exagerada por el posicionamiento extremo de los inversores, la baja liquidez durante el verano y los riesgos geopolíticos. Esperamos que los mercados de acciones vean cierta estabilización antes del próximo informe del mercado laboral de EE.UU. y la reunión de septiembre de la Fed. Notamos que la marcada corrección reciente en las acciones tecnológicas se ha centrado en los semiconductores, la parte del mercado que estaba más ‘sobrecomprada’, o donde los precios habían subido más rápido. Los precios de las acciones de las empresas de hardware y software tecnológico se han mantenido mejor", apuntan los expertos de Lombard Odier.

"Después de la corrección, esperamos que los mercados con grandes exposiciones a semiconductores como Taiwán se estabilicen en las próximas semanas.No obstante, los riesgos geopolíticos en el Medio Oriente han aumentado tras el asesinato del líder político de Hamas, Ismail Haniyeh, en Teherán. Las preocupaciones se centran en que Israel e Irán terminen en una confrontación y que la región se involucre en un conflicto a gran escala que afecte a varios países e incluya a EE.UU. La campaña electoral presidencial de EE.UU. también debería ser un punto focal de incertidumbre para los mercados en las próximas semanas", avisan.

Habiendo estado contenido durante la mayor parte de 2024, el índice VIX de volatilidad del mercado de acciones de EE.UU. ahora ha superado los 50, un movimiento diario que, si se mantiene, sería el mayor desde octubre de 2020.

"Esperamos que la volatilidad persista en los próximos meses, como se destaca en nuestras Diez convicciones de Inversión para la segunda mitad y nuestro último Informe Mensual de Estartegia de Inversión. En vista del entorno actual, mantenemos las acciones en niveles de asignación de activos estratégicos por ahora. Esperamos que las acciones de alto dividendo, incluidas las del sector energético, y las regiones con valoraciones atractivas superen. Entre nuestras regiones más preferidas, destacamos las acciones del Reino Unido, que ofrecen tanto una valoración atractiva como una perspectiva de crecimiento en mejora. En nuestro nuevo marco temático de acciones, Inversiones reflexionadas, esperamos que el tema repensar la longevidad, centrado en el envejecimiento de la población, supere. Todos los seis temas de inversión continúan teniendo fuertes impulsores estructurales y seguimos convencidos de su relevancia para la inversión. Consideramos el retroceso del mercado como una oportunidad para aumentar la exposición a estos temas de alta convicción a largo plazo.En cuanto a las divisas, esperamos que el franco suizo se mantenga fuerte, particularmente frente al euro. También esperamos que el yen japonés continúe su camino hacia un valor justo con el tiempo, aunque creemos que la reciente apreciación brusca puede desacelerarse, dado que ha sido impulsada por una reducción brusca de las posiciones de los inversores en los últimos días que puede no repetirse", concluyen.

Pictet vaticina tres recortes de tipos de 0,25 puntos de la Fed

Xiao Cui, economista para EE. UU. y Frederick Ducrozet, director de análisis macroeconómico en Pictet WM, aportan su análisis: "Los riesgos macroeconómicos se acumulan, con el informe de julio en EE. UU. mostrando un aumento del empleo menor de lo esperado y las preocupaciones han aumentado bruscamente. Los mercados se han apresurado a descontar recortes de tipos de interés de la Reserva Federal de alrededor de 1,25 % para finales de año y altas probabilidades de un recorte entre reuniones antes de septiembre. El caso es que el aumento de capacidad ociosa laboral y avances en la desinflación sugieren que la política monetaria puede ya ser demasiada restrictiva y que una rápida vuelta a la neutralidad es apropiada".

"Pero, aunque era previsible una desaceleración por debajo de la tendencia en EE.UU. este segundo semestre, los datos no justifican un recorte de 0,5% en septiembre o antes entre reuniones, ni vemos la recesión como escenario base. Esperamos tres recortes de tipos de 0,25 % cada uno en septiembre, noviembre y diciembre", apuntan.

Efectivamente, el informe de empleo de julio en EE. UU. muestra aumento del empleo menor de lo esperado. Además, "la mayor tasa de desempleo parece haber desencadenado la regla de Sahm, que establece que la economía está en recesión si la media móvil de tres meses de la tasa de desempleo es la mitad o más que el mínimo de los doce meses precedentes. Su historial como indicador de recesiones es muy bueno, aunque no perfecto. Capta que el desempleo aumenta primero lentamente y luego se acelera. En promedio, una vez activada esta regla el desempleo aumentó el 2% en EE. UU", subrayan.

Sin embargo, como dijo Powell, presidente de la Reserva Federal, se trata de una estadística que puede no predecir una ola de despidos, pues no diferencia el desencadenante -más despidos o mayor oferta de mano de obra - y actualmente el aumento de la tasa de desempleo se debe en parte a inmigrantes recién llegados cuya absorción se reduce a medida que el mercado laboral se enfría. Puede no revertirse rápidamente, pero es una dinámica diferente a un círculo vicioso de pérdida de empleos e ingresos, que conduce a nuevas pérdidas de empleos. Hay que tener en cuenta que el informe de julio, con 114.000 aumentos de empleo, aunque por debajo de las estimaciones y con ligero aumento por industrias que redujeron empleo, es bastante suave. Hubo interrupciones en Texas, el Estado con la segunda mayor economía de EE. UU., por el huracán Beryl y que se registró el mayor número de personas empleadas en un mes julio que no trabajaron, por el mal tiempo. Así que gran parte del reciente aumento del desempleo se debe a despidos temporales, personas que se espera que vuelvan a sus trabajos.

"Un gran recorte de tipos de interés o entre reuniones requiere más datos o una significativa dislocación del mercado crediticio y de momento los datos muestran un mercado laboral que se enfría de forma ordenada. Más aún, esperamos un repunte con los datos de empleo de agosto. El ciclo de flexibilización de la Reserva Federal es de normalización, no de rescate del mercado laboral. De todas formas, seguimos de cerca las solicitudes iniciales semanales de subsidio por desempleo, distorsionadas de momento por el ajuste estacional del verano y el huracán Beryl y datos de empleo en cada Estado, así como de crédito. Si el desempleo aumenta aún más o las condiciones financieras se endurecen inesperadamente sería más probable una bajada de tipos del 0,5 %, en un ciclo de relajación monetaria similar al de recesiones anteriores", matizan los expertos de Pictet.

Por otra parte, los principales motores de recuperación gradual se mantienen en la Eurozona. "Sin embargo, una desaceleración estadounidense más pronunciada puede pesar en el comercio exterior y la corrección del mercado generar endurecimiento de las condiciones financieras y obstaculizar la recuperación del crédito. De momento, nuestras perspectivas de inflación se mantienen y esperamos dos recortes más del BCE, en septiembre y diciembre, para dejarlos en 3,25 %, aunque puede haber un recorte adicional en octubre", precisan.

"En Reino Unido, esperamos una recuperación moderada en 2024. Ha habido mejoras de la actividad económica y se ha iniciado el ciclo de flexibilización monetaria. El Banco de Inglaterra puede recortar sus tipos de interés tres veces este año, incluyendo el de este agosto, en total de 0,75 % hasta el 4,5b%. En Suiza, nuestro escenario central es un recorte final de tipos de interés de 0,25 % en septiembre, hasta el 1%, neutral para la economía, en línea con el Banco de Suiza. Pero, dada la apreciación del franco suizo, moderadas presiones inflacionistas y debilitamiento del impulso de crecimiento por las últimas encuestas, puede haber un recorte mayor en septiembre o adicional en diciembre. Las decisiones de otros bancos centrales, Reserva Federal y BCE, pueden influir. Incluso el Banco de Suiza puede llegar a intervenir en el mercado de divisas para contrarrestar una apreciación injustificada del franco suizo", añaden.

Por su parte, "el Banco de Japón ha vuelto a subir sus tipos de interés en julio, en línea con nuestras expectativas. Esperamos que normalice su política monetaria gradualmente, hasta el tipo de interés nominal neutral, incluyendo una nueva subida de tipos en enero de 2024, con posibilidad de hacerlo antes si los mercados se estabilizan y/o la inflación se dispara. Sin embargo, si EE. UU. entra en recesión la subida de tipos de interés puede ser menor".

"Respecto a China, su crecimiento se desaceleró notablemente el segundo trimestre, pero esperamos recupere impulso este segundo, dada la determinación de su Gobierno por alcanzar el objetivo anual, con mayor relajación de políticas económicas, como ha sugerido la reunión procrecimiento de su buró político. Sus responsables de política económica han puesto el foco en estímulos en apoyar al alicaído consumidor en lugar de proyectos de infraestructuras. Ahora bien, el sector de vivienda no ha mostrado signos visibles de estabilización y puede seguir siendo el mayor riesgo", advierten.