La OCDE exige "contundencia" para lograr pensiones más inclusivas y robustas

Miguel Ángel Valero

"Es preciso actuar con contundencia para conseguir sistemas de pensiones más inclusivos, robustos e innovadores". Es el mensaje que lanza la OCDE a través del Pension Markets in Focus 2024. El diseño y la gobernanza de los sistemas de pensiones basados en la capitalización deben mejorarse para fomentar que sean más inclusivos y fuertes, garantizar mejores prestaciones para las personas y contribuir al crecimiento económico sostenible y a la innovación.

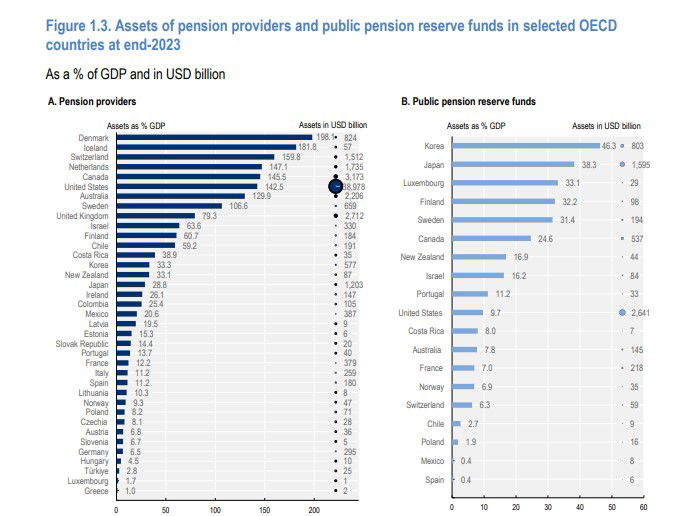

Los activos afectos a pensiones en los países de la OCDE crecieron un 10% en 2023, hasta superar los 56 billones$, cifra que triplica ampliamente el nivel de hace dos décadas. Si se suman los fondos públicos de reserva para pensiones, los activos totales ascienden a 63 billones. El total de 2023 es un 5% inferior al nivel de 2021.

El crecimiento en 2023 fue consecuencia de la rentabilidad positiva generada en los mercados de renta variable y de la entrada de efectivo en términos netos, gracias a que las contribuciones excedieron el pago de prestaciones.

Las conclusiones sobre España son preocupantes. El Fondo de Reserva, la conocida como hucha de las pensiones públicas, solo representaba el 0,4% del PIB al cierre de 2023. Es el nivel más bajo de entre los 19 países con datos disponibles. España registra el peor dato junto a México, con un 0,4% del PIB. Completan el grupo con peores números Polonia (1,9%), Chile (2,7%) y Suiza (6,3%). En el otro lado de la balanza se encuentran dos democracias avanzadas asiáticas: Corea del Sur (46,3%) y Japón (38,3%). También guardan más del 30% de su PIB para imprevistos en materia de pensiones en Luxemburgo (33,1%), Finlandia (32,2%) y Suecia (31,4%). Los otros países europeos que aportan datos, Portugal (11,2%), Francia (7%) y Noruega (6,9%), también registran datos mucho mejores que los de España.

En términos absolutos, por volumen, el dato más alto es el de Estados Unidos, con 2.641.000 millones$ (unos 2.509.000 millones€), seguido de Japón (1.595.000 millones) y Corea del Sur (803.000 millones). El dato de la OCDE para España, a cierre de 2023, es de 6.000 millones$, 5.700 millones€, un 0,38% del PIB.

Frente a Corea y Japón, cuyas reservas en sus sistemas públicos de reparto suponen el 46% y 38% del PIB, respectivamente, España tenía las reservas más bajas (tanto en dólares como en porcentaje del PIB).

Menos mal que el informe de la OCDE destaca que en 2023 “algunos países, como España, decidieron fortalecer su fondo de reserva de pensiones públicas”. Y que España “casi había agotado sus reservas y decidió reponerlas en 2023 transfiriendo el superávit de las mutuas y el Mecanismo de Equidad Intergeneracional”.

Con el envejecimiento de la población y otros retos económicos como telón de fondo, otro informe de la OCDE, Pensions Outlook 2024, insta a tomar nuevas medidas para subsanar los déficits de cobertura. El informe destaca la importancia de garantizar que las personas tengan acceso a una renta de jubilación adecuada y de adoptar fórmulas innovadoras, como la mutualización de riesgos y la posibilidad de disponer del valor de la vivienda propia.

"Los sistemas de pensiones son la piedra angular de la seguridad financiera y la resiliencia económica de una población que está envejeciendo en muchos países. Contar con marcos de pensiones basados en la capitalización más inclusivos, innovadores y sostenibles, que evolucionen conjuntamente con los mercados de trabajo, es esencial para mejorar las prestaciones por jubilación de las personas y garantizar que los sistemas de pensiones sean robustos", declara Mathias Cormann, Secretario General de la OCDE.

'Pensions Outlook 2024' pone de relieve que, a pesar de los avances, sigue habiendo importantes lagunas en la cobertura de las pensiones, sobre todo para los trabajadores autónomos y los empleados no amparados por convenios colectivos. Los regímenes de pensiones constituidos por múltiples empleadores pueden dar respuesta a estos retos. Al poner en común recursos de diferentes empleadores, en particular pymes, estos sistemas pueden mejorar la accesibilidad.

Con el fin de fomentar el ahorro destinado a la jubilación, también cabe potenciar los incentivos financieros. Sin embargo, las complejas normas fiscales y las actualizaciones irregulares pueden socavar su eficacia. La simplificación de estos sistemas y la garantía de que se realizan los ajustes oportunos permiten velar por que los incentivos sigan siendo eficaces y equitativos, especialmente para las personas con ingresos más bajos.

La inversión en renta variable proporciona mejores rendimientos financieros a largo plazo, pero la volatilidad de los mercados puede aumentar los riesgos para las personas que se acercan a la jubilación. El informe aboga por estrategias de inversión equilibradas, tales como las que tienen en cuenta las diferentes etapas del ciclo vital, para gestionar los riesgos al tiempo que se maximizan los beneficios a largo plazo. En este sentido, la OCDE insta a los responsables políticos a evitar estrategias por defecto excesivamente prudentes, susceptibles de limitar los ingresos en la jubilación.

El informe también propugna un replanteamiento para la fase de percepción de la pensión de jubilación. Es esencial contar con soluciones flexibles que ofrezcan ingresos vitalicios garantizados, liquidez para gastos imprevistos y opciones para realizar gastos discrecionales. Invertir en educación financiera es fundamental. Las herramientas digitales, como los portales dedicados a pensiones, son importantes para reforzar la capacitación de los ahorradores y fomentar la toma de conciencia.

Los productos que permiten disponer del valor de la vivienda propia también pueden ser un instrumento valioso para que los jubilados refuercen sus recursos financieros. Sin embargo, el informe subraya la necesidad de garantías sólidas de protección del consumidor y de una regulación clara, así como de marcos normativos bien diseñados, para asegurar que estos productos sean accesibles, transparentes y se adapten a las necesidades individuales.