Los países afrontan más reformas de sus pensiones para tratar de garantizar su sostenibilidad

Miguel Ángel Valero

La Federación Internacional de Administradoras de Fondos de Pensiones (FIAP) dibuja un futuro bastante negro para las pensiones. En Argentina, el presidente Milei ha propuesto una reforma de las pensiones que apunta a derogar la moratoria previsional (medida que permitía jubilarse sin los 30 años de aportes), con el objetivo de enfrentar la crisis de sostenibilidad del sistema. En Ecuador, salió a la luz pública que el Instituto Ecuatoriano de Seguridad Social "es una bomba de tiempo pronta a explotar, ya que los afiliados con sus pagos mensuales solo llegan a cubrir el 49% de todo el gasto en pensiones".

En EE.UU., de acuerdo al último informe oficial de la Seguridad Social, el sistema de reparto se encuentra en una encrucijada ya que sin reformas el fondo de reserva se agotaría en 2035. Para que el fondo sea solvente, en ese año los beneficios debieran reducirse en 25%, ó el impuesto a la nómina debiera aumentar en 4%.

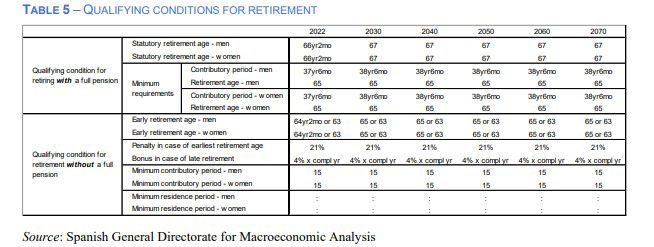

En España, conforme al Banco Central Europeo, para garantizar la sostenibilidad futura del sistema (amenazada por el envejecimiento de la población), el país debería reducir la tasa de reemplazo, lograr que un porcentaje muy amplio de trabajadores decidan retrasar su jubilación, y evaluar la capacidad del ahorro privado para complementar las pensiones públicas.

En República Checa, el país está contemplando reformas para reducir los beneficios (cambiando la fórmula de cálculo) y aumentar la edad de jubilación (considerando los cambios en la expectativa de vida) en un esfuerzo por estabilizar su sistema de seguridad social.

En Venezuela, la nueva ley de pensiones que obliga a una contribución del 9% por parte de los empleadores del sector privado (además de los salarios y bonificaciones de trabajadores) y que entra en vigor en julio, ha sido criticada como una medida que cargará aún más al sector privado sin abordar adecuadamente los problemas de larga data en el sistema de pensiones del país.

En Alemania, el 29 de mayo el Consejo de Ministros aprobó una ley que, entre otros aspectos, crea un fondo de capitalización que contribuirá a pagar las pensiones en el futuro.

En Irlanda, el sistema de enrolamiento automático a planes de pensiones, según el proyecto publicado el 5 de abril, ahora entrará en funcionamiento a partir del 1 de enero de 2025.

En Singapur, el 4 de marzo el Ministerio de Trabajo anunció que la edad legal de jubilación pasa de 63 a 64 años desde el 1 de julio de 2026.

En Suiza, el gobierno anunció que la edad de jubilación para las mujeres (actualmente 64 años) en los planes de pensiones se incrementará en cuatro pasos (tres meses cada año entre 2025 y 2028), hasta alcanzar los 65 años (alineándose así con la edad de referencia actual para los hombres).

Pero no parece suficiente. La Comisión Europea en su Reporte sobre Envejecimiento de 2024 indica que a pesar de las reformas paramétricas, el gasto en pensiones y los déficits financieros de los sistemas púbicos de reparto en Europa seguirán aumentando (subiría hasta del 11,4% al 11,8% del PIB en 2070) y sus beneficios continuarán disminuyendo (la tasa de reemplazo se espera baje de 45% en 2022 a 38% en 2070).

El BID, en "Repensar la jubilación: los sistemas de pensiones en América Latina después de COVID-19", destaca que el retiro anticipado de fondos de pensiones en Chile y Perú dejó un porcentaje importante de trabajadores con un saldo cero en sus cuentas, lo que representa un desafío para las cuentas fiscales, dado que los gobiernos tendrán que proporcionar alguna seguridad mínima de las pensiones para los trabajadores en el futuro.

El FMI, en su Monitor Fiscal, destaca que los gobiernos deberían reducir los subsidios regresivos e ineficientes y redirigir los recursos hacia programas de protección social específicos que apoyen a sus poblaciones más vulnerables.