CaixaBank logra una rentabilidad del 14,4% y vaticina un segundo semestre aún mejor

Miguel Ángel Valero

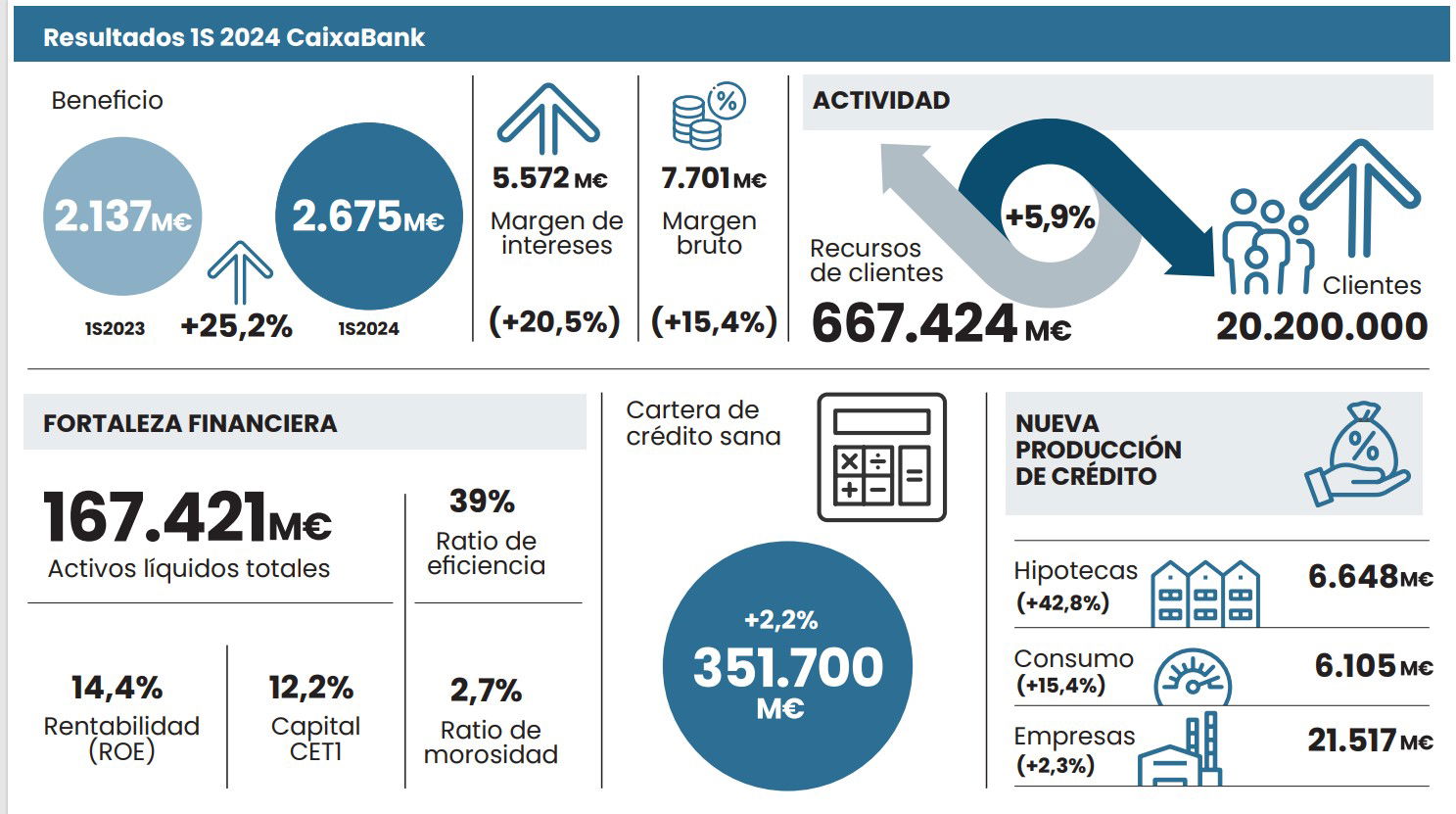

El Grupo CaixaBank registra un beneficio neto atribuido de 2.675 millones€ en el primer semestre de 2024, lo que supone un incremento del 25,2% en comparación con el mismo periodo del año , impulsado por una notable mejora de la actividad, con crecimiento en crédito y en recursos de clientes. Da servicio ya a 20,2 millones de clientes en España y Portugal, a través de una red con más de 4.100 oficinas.

El consejero delegado, Gonzalo Gortázar, habla de "un primer semestre muy positivo en todas las líneas de negocio, que nos ha permitido seguir apoyando a la economía y a la sociedad, y reforzar nuestro compromiso con una manera diferente de hacer banca”. Los recursos de clientes han aumentado en 37.095 millones y la cartera de crédito sana en 7.648 millones. "Este crecimiento de casi 45.000 millones en el semestre nos ha llevado a continuar mejorando nuestras cuotas de mercado y consolidar el liderazgo del sector”, subraya.

Por el lado de los recursos de clientes, cierran junio en 667.424 millones, un 5,9% más que en diciembre de 2023. Los recursos en balance aumentan un 5,3%, hasta 487.807 millones, con alzas en ahorro a la vista y a plazo y en los pasivos por contratos de seguros; y los activos bajo gestión se sitúan en 172.589 millones, un 7,3% más. Destaca también una vez más la buena evolución de las suscripciones netas de fondos de inversión, seguros de ahorro y planes de pensiones, que en el primer semestre alcanzan 6.421 millones, un 25,9% más que en el mismo periodo de 2023. En el caso de los seguros de protección, el stock de primas crece un 10,9% en tasa interanual

Por la parte del crédito, la cartera de crédito sana se incrementa un 2,2% respecto a diciembre de 2023, hasta alcanzar 351.700 millones, con 7.648 millones de euros más, en un contexto en el que la nueva producción avanza a muy buen ritmo .Así, en el caso de hipotecas, la cartera de crédito sana deja de caer en el segundo trimestre gracias a la recuperación de la nueva producción en el año, si bien en el conjunto del primer semestre mantiene una caída del 0,4%. Mientras, en consumo la cartera crece un 4,4% en los seis primeros meses del año y la de empresas lo hace un 2,3%.

En el semestre se registra una buena evolución de la nueva producción en todos los segmentos. En el caso de los préstamos para adquisición de vivienda, la nueva producción crece un 42,8% con respecto a los primeros seis meses del año pasado, con 6.648 millones. De total concedido en hipotecas, dos tercios correspondió a préstamos a tipo fijo, fórmula que permite a los clientes saber desde el primer momento cuánto pagarán cada mes durante toda la vida del crédito sin estar sujetos a las fluctuaciones de los tipos de interés.

En crédito al consumo, se concedieron 6.105 millones entre enero y junio, un 15,4% más que en el mismo periodo del año anterior. En empresas la cuantía asciende a 21.517 millones (+2,3%), con más de 89.000 operaciones de financiación a pymes en el primer semestre, un 28% superior al mismo periodo de 2023.

Mejora de la eficiencia hasta el 39%

CaixaBank logra una rentabilidad del 14,4%, claramente por encima del coste de capital. La ratio de eficiencia vuelve a mejorar hasta situarse en el 39%.El margen de intereses se sitúa en 5.572 millones en el primer semestre, un 20,5% más que en el mismo periodo del año anterior; y los ingresos por servicios (gestión patrimonial, seguros de protección y comisiones bancarias) crecen un 4,4%, hasta 2.449 millones. Los ingresos por gestión patrimonial (+12,7%) se elevan por el incremento de volúmenes y por la intensa actividad comercial, y los ingresos por seguros de protección también aumentan (+11,2%), mientras que las comisiones bancarias disminuyen un 4,9% en la primera mitad del ejercicio.

Por su parte, el crecimiento del margen bruto un 15,4% (hasta 7.701 millones de euros), superior al de los gastos de administración y amortización recurrentes (+4,6%, con 3.028 millones), permite el crecimiento del margen de explotación un 23,8% (hasta 4.673 millones).

El saldo de dudosos cae ligeramente en el semestre hasta 10.466 millones de euros y la ratio de morosidad se sitúa en el 2,7%, en línea con el dato de diciembre. Además, los fondos para insolvencias (7.301 millones de euros) permiten una ratio de cobertura del 70%. Respecto al coste del riesgo (últimos 12 meses), se mantiene en el 0,29% en que cerró el primer trimestre.

El consejo de administración de CaixaBank decidirá sobre el dividendo en octubre Con el resultado del primer semestre de 2024 y el objetivo de payout para el dividendo a cuenta, el importe mínimo a repartir por este concepto se situaría en torno a 800 millones€.

El segundo semestre será mejor

El CEO de CaixaBank reclama "un proceso de consolidación fiscal" pactado por todos los partidos, Y ante la "demanda de vivienda” existente, "hace falta una oferta de suelo que se pueda desarrollar, lo que requiere agilidad administrativa por parte todas las Administraciones públicas"' incluida la Unión Europea (UE).

Gonzalo Gortázar se atreve a vaticinar, tras un buen primer semestre, un segundo todavía mejor, con una rentabilidad por encima del 17%, pese a que el descenso del Euribor repreciará a la baja las hipotecas y a que ya se ha alcanzado el pico en el margen de intereses (que crecerá este año entre el 7% y el 10%). "La previsión es que el incremento en el volumen de actividad compense la caída de los tipos y nos permita recuperar el crecimiento del margen”, explica.

Descarta que la OPA hostil del BBVA contra el Sabadell suponga una oportunidad para captar clientes porque ambos bancos lo "están haciendo bien, no hay nada más que ver sus cifras", desmarcándose de los comentario de otros consejeros delegados de bancos.