El miedo a una recesión en EEUU provoca caídas históricas en las Bolsas mundiales

Miguel Ángel Valero

"Purgando los excesos". Así titula Banca March el análisis de este Lunes Negro en las Bolsas mundiales, provocado por el miedo a una recesión en EEUU. "A lo largo de los últimos días han confluido una serie de acontecimientos que han desencadenado una agresiva toma de beneficios en los mercados. La violencia es tal que, esta noche, en la sesión japonesa se ha producido la mayor corrección desde 1987 (Topix -12,9%; Nikkei -12,7%)", explica.

¿Cuáles son los hechos?

- Un enfriamiento de la actividad en Estados Unidos debido a unas peores cifras de creación de empleo y un aumento del desempleo que sube por cuarto mes consecutivo.

- Una Fed menos optimista que ha recordado la importancia de su mandato dual –inflación y empleo–, a diferencia de sus mensajes previos en los que se centraba en la estabilidad de precios. Tras allanar el terreno para reducir tipos en septiembre, el mercado de futuros ha ido mucho más lejos y da por seguro que el primer recorte será de 50 p.b. y asume más de 125 p.b. antes de final de año.

- El Banco de Japón, tras abandonar el territorio de tipos negativo, anuncia nuevas alzas para los próximos meses, propiciando una fuerte apreciación del yen, que tras tocar mínimos de 34 años frente al dólar acumula un +12% en el último mes. Una situación que perjudica a la bolsa nipona eminentemente exportadora y genera incomodidad ante el previsible reajuste de las estrategias de 'carry trade' en las que, hasta la fecha, los inversores han venido utilizando el yen como base de financiación barata para invertir en activos con más riesgo en el resto del mundo.

- Por último, en el sector tecnológico, la toma de beneficios de Warren Buffet en Apple, hasta ahora su principal apuesta. Berkshire Hathaway ha vendido el 49% de su participación durante el segundo trimestre -reduciendo su posición hasta unos 84.000 millones$-. El conglomerado Buffett inició la posición en el primer trimestre de 2016 y desde entonces acumula una revalorización del +800%, con unos títulos que representan hoy el 41% de la cartera total de acciones de Berkshire frente al 6% en 2016. La acción ha llegado a caer hoy un -9% frente al -4,8% actual.

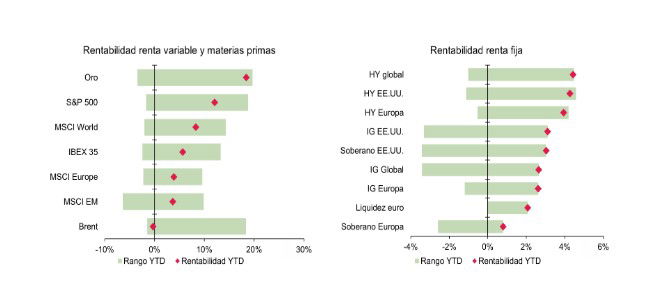

En conjunto, la reacción de las Bolsas ha sido negativa mientras que el crédito de buena calidad y la renta fija soberana lo han hecho especialmente bien. En Estados Unidos, el S&P cede hasta un -5% en la última semana, mientras que el Nasdaq, que ya se encuentra en territorio de corrección, hace lo propio con un desplome del -5,9%. Las 7 magníficas se han visto fuertemente penalizadas (-5,4% en la semana), aunque una parte de este mal comportamiento se explica por la reciente mala acogida de sus cuentas –Nvidia es la única que aún no ha reportado–. Por su parte, en Europa, los retrocesos se ubican en niveles cercanos al -5%.

"Los temores a una recesión inminente nos parecen prematuros. Aunque pensamos que, a lo largo de los próximos meses, la economía transitará hacia un escenario de menor dinamismo, consideramos que los indicadores económicos no apuntan a un aterrizaje brusco. A pesar de los recientes temores, las cifras del mercado laboral estadounidense son más bien acordes con un aterrizaje suave de la economía. Si bien es cierto que la creación de empleo se ha frenado en julio hasta los 114 mil puestos de trabajo, una cifra que queda lejos del 218 mil promedio de la primera mitad del año, se trata de un nivel de contratación más robusto que los registrados habitualmente al inicio de las últimas recesiones. Como ejemplo, en los seis meses previos al inicio de la recesión de 2007 y de 2000, la economía americana creaba un promedio de 54 y 66 mil empleos respectivamente, es decir menos de la mitad que lo visto en julio de este año. Además, la composición sectorial de la creación de empleo es muy relevante. A diferencia de recesiones anteriores, los sectores ligados al consumo como, Ocio y hostelería, y también el sector de la construcción (más ligado a los costes de financiación), aceleraron la creación de empleo y explican por sí solos un 42% del total de las contrataciones. A estos datos, debemos unir que, durante el 2T, el PIB de la economía de EE.UU. más que frenarse logró incluso acelerarse al crecer un +2,8% trimestral anualizado. Un avance robusto y que estuvo principalmente impulsado por el dinamismo de la demanda privada con el consumo aportando 1,6 puntos al crecimiento y la inversión otros 0,6", destacan los analistas de Banca March.

Otra preocupación del mercado vino por la caída de la confianza de los empresarios, que en el caso de las manufacturas (ISM) se encuentra por cuarto mes consecutivo en terreno de contracción. Sin embargo, si miramos el sector de los servicios (que es más relevante para el PIB), en julio la confianza de los empresarios se ha recuperado del bache del mes anterior y se sitúa ahora en niveles de 51,4 apuntando a que la economía seguirá en expansión en los próximos meses.

"Por todo ello, desde nuestro punto de vista, los temores a una recesión inminente de la economía americana son muy prematuros. Ante este escenario, las expectativas actuales de más de 125 p.b. de recortes del precio del dinero antes del final del año e incluso la probabilidad de una reunión de emergencia de la Fed nos parecen excesivas. Una actividad desacelerándose, pero todavía sostenida y una inflación moderándose, deberán permitir que la Fed recorte tipos, pero de forma pausada y segura. Desde un punto de vista histórico, recortes acelerados de los tipos oficiales no son inusuales, aunque solamente ocurren con un deterioro mucho más acusado del empleo. Siguiendo con el ejemplo anterior, en el ciclo de bajadas de tipos del 2000 y del 2007, en el mes de inicio de las bajadas de los tipos de interés de la Fed la economía ya estaba destruyendo empleo, algo muy diferente a los datos actuales comentados anteriormente", añaden.

Por el momento, la temporada de resultados está dejando un saldo mixto dado que, por el lado positivo, se confirma una aceleración de las ganancias, pero con menos brillo y menores sorpresas positivas que en anteriores ocasiones. Sin embargo, en agregado, cabe destacar que los beneficios de las empresas del S&P 500 avanzan más de un +11%, mientras que las del Stoxx 600 vuelven a terreno positivo por primera vez desde el 1T de 2023," cifras que no hacen presagiar un frenazo económico inminente y que además van en línea con nuestras expectativas de una mayor participación: en el caso del S&P 500, en este 2T24, la contribución al beneficio de las compañías que no pertenecen a las 7 magníficas será del 53%, muy por encima del 25% promedio de los últimos tres trimestres", avisan.

Las recientes caídas de las Bolsas vienen precedidas de unos niveles de valoración exigentes que dejaban a los mercados expuestos a correcciones ante desviaciones del escenario general. A los precios actuales ya hay varios mercados que cotizan con valoraciones atractivas. En el caso del MSCI Europe, el PER ya se sitúa por debajo de su promedio histórico. A pesar del pesimismo que se ha instaurado a lo largo de la última semana, los recortes simplemente están purgando los excesos. La elevada concentración de la subida también hace acto de presencia en la actual corrección. La caída desde máximos (-8,5%) se explica en cerca de un 70% por el retroceso de solo 10 empresas del índice. Tras las recientes caídas acumuladas desde máximos, del -11,7% en el caso del Nasdaq y del -8,5% en el caso del S&P, ambos presentan avances en el año cercanos al +10%. Como referencia, en los últimos 30 años, el S&P 500 y Nasdaq han acumulado una revalorización anual promedio del +9,7% y +10,4%, respectivamente, muy en línea con la evolución presente tras la corrección actual.

"Desde el punto de vista técnico y a pesar de la rapidez de las caídas los indicadores todavía no han entrado en zona de compra. Es cierto que la volatilidad ha alcanzado niveles excepcionalmente elevados (VIX en la apertura de la Bolsa estadounidense de esta tarde superó los 65 puntos, cotas únicamente vistas durante los primeros días del confinamiento de la COVID). Sin embargo, hay otros indicadores que todavía se encuentran inmaduros como para señalar un momento claro de aumento de la exposición a la renta variable. Los índices RSI del S&P 500 no han entrado en sobreventa, las encuestas a los inversores particulares (AAII) no señalizan todavía suficientes niveles de pesimismo y los indicadores de momento permanecen en niveles neutrales. En este escenario, mantenemos nuestra posición infraponderada en renta variable considerando que la volatilidad seguirá elevada en el corto plazo y las correcciones se podrían puntualmente llegar a extender. Sin embargo, vemos prematuro los temores a una recesión y consideramos que, a medio plazo, existen oportunidades. Tras las recientes caídas recomendamos esperar a señales de estabilización y estaremos preparados para sacar provecho de la situación si a lo largo de los próximos días se produce una sobrerreacción de los mercados", recalcan los expertos de Banca March.

Manuel Pinto, analista de mercados, destaca las "caídas históricas en las Bolsas mundiales, a medida que aumentan las preocupaciones sobre la posibilidad de una recesión en Estados Unidos". El Topix de Japón ha cerrado la sesión con una caída del 12,2%, borrando todas las subidas del año. El Nikkei, principal índice del país, ha sufrido su mayor caída diaria de la historia, bajando más de 4.450 puntos y superando los 3.836 perdidos el 'Lunes Negro' de octubre de 1987. En Europa, los principales índices comenzaron la jornada bajando entre el 2% y el 3%, y en EEUU la apertura del mercado parece ir en ese mismo sentido. Los futuros del Nasdaq 100 cotizan con una caída del 5%, mientras que se espera que el S&P 500 abra con un recorte del 3%.

"La volatilidad se ha disparado a medida que crecen las preocupaciones sobre la economía estadounidense y algunas de las principales empresas tecnológicas no logran cumplir con las expectativas. Gran parte de la fortaleza que ha mostrado el mercado durante este año se ha apoyado en la confianza de un 'aterrizaje suave', donde los bancos centrales serían capaces de estabilizar la inflación sin llevar a la economía a una fuerte contracción", explica.

Los datos publicados la semana pasada en Estados Unidos, con las peticiones por subsidio por desempleo en máximos de casi un año, la tasa de desempleo subiendo un 0,5% desde sus mínimos, y la producción industrial entrando en contradicción, llevaron a los inversores a pensar que la Reserva Federal podría haber esperado mucho para recortar los tipos y que la economía se podría enfrentar a un “aterrizaje forzoso”, que supone un proceso de desaceleración o recesión después de un periodo de rápido crecimiento.

En estos momentos el mercado descuenta en un 78% de probabilidad un recorte de 50 puntos básicos en los tipos de interés por parte de la Fed en septiembre. Algo que podría ocurrir incluso dos veces en lo que queda de año. Incluso están aumentando sus apuestas sobre un recorte de los tipos de interés de la Reserva Federal entre reuniones, algo extremadamente raro, y que en los últimos años sólo ha ocurrido como emergencia en el COVID, "algo que de momento descartamos", según este analista.

Uno de los eventos más importantes de los últimos días ha sido la subida de tipos del Banco de Japón. Los índices bursátiles del país han tenido caídas que no se veían desde hace años, y uno de los puntos claves es el cruce con el dólar estadounidense y con el resto de divisas. Durante años, los inversores, no sólo de Japón, sino a nivel mundial, han pedido crédito en yenes aprovechando tasas negativas o al 0%, invirtiéndolo en diferentes activos y monedas. El incremento del yen supone un incremento del coste y de la divisa, lo cual perjudica de manera significativa estas estrategias denominadas como 'carry trade', que obliga a deshacer posiciones. Además, el Banco de Japón es uno de los mayores actores del mercado, y reducir sus compras tiene efectos importantes.

"Creemos que es una corrección saludable, que nos permitirá entrar en el mercado a precios significativamente inferiores a los que estábamos acostumbrados hace apenas unos días. Los resultados corporativos siguen mostrando crecimiento, y si bien la expectativa de la inteligencia artificial se ha reducido confiamos en que el resto de los sectores de la economía consigan equilibrar esas dudas. Las altas valoraciones actuales, aun siendo altas no nos parece un problema tan grande", subraya Manuel Pinto.

"Confiamos en la Fed y el resto de bancos centrales. Aunque todavía hay espacio para la reunión de septiembre, esperamos que, en los diferentes discursos de los miembros del organismo presidido por Jerome Powell, dejen la puerta abierta a nuevas medidas de estímulo en la economía, lo cual debería ser positivo para los mercados", añade.

"A nivel estratégico no dejarse llevar por las fluctuaciones de corto plazo. Seguimos confiando en el S&P 500 como el índice de referencia clave. A nivel táctico pensamos que las utilities y las inmobiliarias, que pagan dividendos altos, son un tipo de inversión muy popular entre los inversores que buscan ingresos cuando los rendimientos de los bonos caen, por lo que son dos de los sectores a tener en cuenta durante las próximas semanas. Aunque si tuviéramos que destacar a un activo sobre el resto seguimos confiando en la plata y especialmente el oro. Durante los últimos meses ha estado impulsado por el temor a una recesión, los conflictos geopolíticos y el aumento de la inflación. Recientemente han sido las compras de los bancos centrales, los que lo han llevado a cotizar a máximos históricos. Los posibles recortes de tipos de la Fed, y la volatilidad de las elecciones americanas pueden ser nuevos catalizadores en su precio. Además, supone una reserva de valor frente a la continua depreciación de las monedas tradicionales", apunta.

"En renta fija la parte corta de la curva, que es la más propensa a las decisiones de política monetaria, podría seguir comportándose mejor que la parte larga. No descartamos repuntes en la inflación que genere que los bonos a mayor plazo, tenga repuntes en su rentabilidad. La renta fija emergente en divisa local puede ser un tipo de inversión que lo haga bien de cara a las próximas semanas, ante los recortes de tipos, la posible debilidad del dólar, y el alto nivel de rentabilidad que pagan los bonos de la región", concluye.

Vontobel: No puede descartarse un recorte de emergencia por parte de la Fed

Para Jean-Louis Nakamura, Head of Conviction Equities (grupo Vontobel), los mercados mundiales de renta variable -ya de por sí extremadamente volátiles desde mediados de julio- han experimentado una espectacular liquidación tras la publicación del dato de empleo en Estados Unidos, que vuelve a despertar el temor a una posible recesión en ese país.

"Aunque no fue muy sorprendente, la corrección ha resultado más brutal y concentrada en el tiempo de lo esperado. Se materializó en un rápido descuento en los precios de los recortes de los tipos de los fondos de la Reserva Federal (tanto en número como en magnitud), en una drástica caída de las yields de los bonos estadounidenses a largo plazo y un salto del cambio yen/USD de más del 13% en las tres últimas semanas. Algo que se ha visto reforzado por la espectacular divergencia de las políticas monetarias (esperadas) entre la Reserva Federal y el Banco de Japón, especialmente después de que este último volviera a endurecer inesperadamente su tipo de interés oficial la semana pasada", argumenta.

"Como contrapartida, la brutal apreciación de la divisa japonesa deshizo gran parte de las operaciones de 'carry trade' que han apoyado a los mercados tecnológicos y sensibles al crecimiento (Nasdaq, Taiwán), al tiempo que penalizaban en exceso a la renta variable doméstica japonesa. En cambio, los valores de valor, los sectores defensivos o los mercados impulsados por su propio ciclo monetario (China) han resistido algo mejor", resalta.

"Parte de este movimiento de los precios es legítimo. Las previsiones de crecimiento de los beneficios eran probablemente excesivas para 2025 y años posteriores y han tenido que adaptarse a partir de una base más realista. El hecho de que el dato de empleo se publicara después de la reunión de la Fed deja también a los mercados con el temor adicional de que no se produzca ningún rescate real de la política antes de septiembre. Sin embargo, adoptando una visión algo más a largo plazo, estos acontecimientos obligarán a la Fed a abandonar su duradera parálisis, mientras que la evolución de los tipos de interés a largo plazo ya proporciona un suelo a la magnitud de un desplome económico en Estados Unidos. Si el desplome de los precios de los activos de riesgo se prolonga significativamente, no puede excluirse un recorte de emergencia por parte de la Fed. En ese caso, el rebote de las acciones podría ser tan brutal como el reciente episodio de ventas masivas, y los sectores y mercados más apoyados por los motores seculares y/o la sensibilidad a los tipos de interés (tecnología, inteligencia artificial, EE.UU., Taiwán, India) serían los que progresarían más rápidamente", advierte.

Andrew Jackson, director de Renta Fija de Vontobel, añade: "Los débiles datos de empleo de EE.UU. de la semana pasada han seguido causando estragos en los mercados, y han provocado importantes caídas en muchas clases de activos, sectores y regiones. El primer paso de esta corrección de precios estuvo en línea con nuestras expectativas basadas en los datos recientes; pero es probable que ahora estemos entrando en un territorio de rebasamiento. Dicho esto, el hecho es que los mercados siguen estando en general en máximos o cerca de ellos, por lo que la gravedad de la corrección sigue sin estar clara. Los bonos corporativos siguen estando bien aislados de la sacudida del mercado, por lo que es probable que las posibles salidas, que podrían ser un catalizador de nuevos descensos en unos mercados ya de por sí estresados, sean moderadas, e incluso vemos la posibilidad de que se produzcan entradas."