Los ETF europeos viven el mejor trimestre de su historia

Los ETF (fondos índice cotizados) europeos captaron 68.600 millones de dólares en el tercer trimestre, lo que marca el trimestre más sólido en la historia del sector ETFs de EMEA en lo que respecta a activos netos nuevos (NNA, net new assets), según el último European Demand Monitor de Invesco. En consecuencia, los NNA en el año hasta la fecha han alcanzado 175.200 millones$ en los tres primeros trimestres, lo que supone un aumento del 65% respecto al mismo periodo de 2023; y siguen camino de batir el récord de 192.900 millones establecido en 2021.

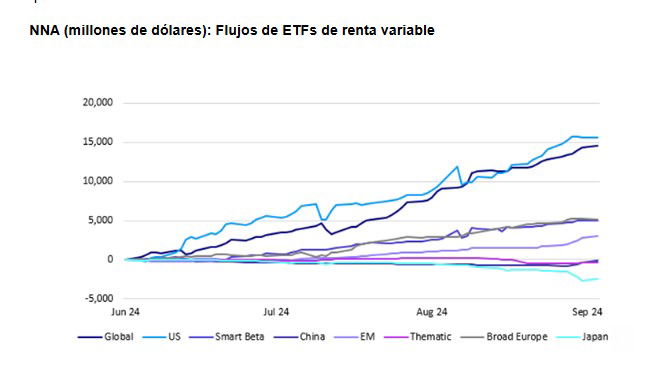

Los productos de renta variable volvieron a dominar las entradas de capital, al acaparar el 66% de los NNA en el trimestre. De este modo, los activos bajo gestión de renta variable alcanzaron nuevos máximos históricos en el tercer trimestre, cerrando el periodo en 1,6 billones$, gracias a la combinación de fuertes entradas de capital y una evolución favorable del mercado. Los NNA en el año hasta la fecha, situados en 129.300 millones, son 2,2 veces mayores que en el mismo periodo de 2023. La renta variable estadounidense fue la que más contribuyó a las entradas de capital en el trimestre, con 15.600 millones, seguida muy de cerca por la renta variable mundial, con 14.600 millones. La renta variable europea siguió participando en el trimestre, captando 5.200 millones, lo que la sitúa en un cómodo tercer puesto por flujos de capital en lo que va de año.

Los ETF de renta fija registraron un excelente trimestre, al captar 23.300 millones de capital neto. Esta cifra es un 44% superior a las entradas netas de capital vistas en el segundo trimestre, favorecidas por las fuertes entradas de capital registradas en julio, las más altas de la historia en EMEA en lo que respecta a valores de renta fija.

Los asuntos clave del tercer trimestre giraron en torno al crédito con categoría de inversión, junto con un continuo apetito por activos refugio, como la deuda pública de mercados desarrollados y las estrategias de gestión de tesorería.

Los ETF de crédito con categoría de inversión fueron el segmento más sólido en el trimestre, al acaparar 7.900 millones$ en NNA. El crédito Investment Grade (IG o bajo riesgo de impago) denominado en euros acaparó la mayor parte de los flujos (4.200 millones$), seguido por los bonos IG denominados en dólares (3.100 millones$).

Los ETF de deuda pública de mercados desarrollados, que captaron 6.200 millones$ en NNA, fueron la segunda categoría más fuerte en el trimestre. Los ETF de gestión de tesorería fueron la siguiente categoría más sólida, con 4.000 millones de entradas netas de capital, continuando así la tendencia observada en el primer semestre.

Laure Peyranne, Head of ETFs Iberia, LatAm & US Offshore en Invesco, afirma: “Lo más destacado del tercer trimestre fue el aumento de la amplitud de los mercados. Por ejemplo, el S&P 500 Equal Weight superó a su homólogo ponderado por capitalización bursátil en más de un 3% y el índice MSCI World Equal Weight se revalorizó un 10% durante el trimestre. Persisten las dudas sobre la concentración en los mercados, y hemos visto un regreso de los flujos hacia enfoques de igual ponderación”.

“Aunque los riesgos geopolíticos siguen aumentando y el resultado de las elecciones presidenciales de Estados Unidos continúa muy reñido, sigue habiendo una tónica positiva en los mercados. Es probable que los actuales niveles récord de liquidez sustenten a los mercados en el último trimestre del año, ya que los inversores están dispuestos a rentabilizar su efectivo en cualquier retroceso del mercado”.