El seguro español tiene 23,6 puntos más de renta fija que el de la Eurozona

El año 2023 fue positivo para las inversiones de las compañías aseguradoras, tras la adaptación al escenario de tipos de interés elevados que se inició el año anterior. En España, la valoración de sus carteras ascendió a 284.452 millones€, un 8,1% más que hace un año, como recoge el informe “Ahorro e inversiones del sector asegurador”, realizado por Mapfre Economics.

La tendencia al alza es compartida por todos los mercados analizados en el informe, que incluye tanto los desarrollados (Reino Unido, Japón, Eurozona, Estados Unidos y España) como emergentes (Brasil y México). Todos ellos registraron revalorizaciones en sus carteras y, en conjunto, las inversiones del sector asegurador estudiadas aumentaron su valoración un 4,7%, hasta los 22,997 billones€. Los incrementos más destacados correspondieron a México (+33,8), Brasil (+24,8%) y Estados Unidos (+21,3%).

“Las aseguradoras de estos países se beneficiaron en 2023 de la resistencia de sus economías frente a la subida de los tipos de interés, un crecimiento económico que se vio respaldado por una menor inflación mundial, un mayor gasto público y por un consumo de los hogares apoyado en los ahorros acumulados”, apunta Manuel Aguilera, director del Servicio de Estudios del grupo Mapfre.

En cuanto a la estructura de las inversiones, el informe señala que, si bien las variaciones entre categorías de activos suelen ser de pequeña dimensión en las aseguradoras (por la necesidad del casamiento de plazos, tipos de interés y monedas con su pasivo, así como por los consumos de capital), en 2023 se produjeron reponderaciones principalmente en renta fija, especialmente en duración (mitigación de riesgo de tipos), en anticipación a los movimientos de tipos de mercado y de los bancos centrales (por la inflación), y en menor medida, reponderaciones por rating (mitigación del riesgo de crédito del emisor).

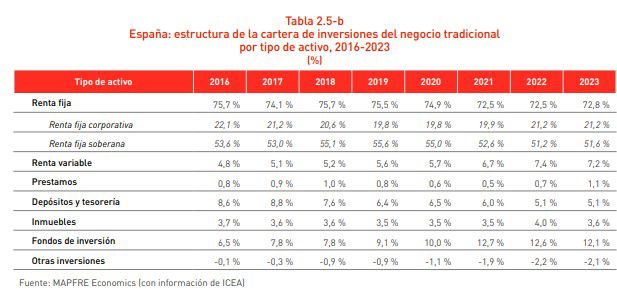

En España, la distribución por tipo de activo de las inversiones de las aseguradoras muestra un porcentaje de la renta fija del 72,8%, muy superior al promedio de la eurozona (49,2%) y al de Estados Unidos (60,9%). De esa cifra, el 51,6% corresponde a deuda soberana y el 21,2%, a deuda corporativa. En otras categorías, la renta variable supone el 7,2% de la cartera de las aseguradoras españolas, los fondos de inversión, el 12,1%, depósitos y tesorería, el 5,1% e inmuebles, el 3,6%.

El informe de Mapfre Economics también hace balance de la reasignación de activos de las aseguradoras en los últimos años. Desde 2019, las compañías de seguros españolas han reducido un 2,6% sus inversiones en renta fija, mientras que han incrementado un 1,6% las de renta variable y un 3% las realizadas en fondos de inversión. En el mismo periodo, el conjunto de aseguradoras de la Eurozona ha retrocedido un 8,2% en sus inversiones en renta fija, mientras que las de renta variable han avanzado un 5,5% y las de fondos de inversión, un 1,7%.

Mapfre Economics destaca que, de los mercados desarrollados analizados, el español es el que presenta tanto la mayor proporción en su cartera de renta fija como la mayor concentración en la renta fija soberana, aunque si se toman en cuenta mercados como el brasileño o el mexicano sus porcentajes de inversión en renta fija son incluso mayores.

“En este sentido, se observa que en los mercados aseguradores con un menor nivel de desarrollo relativo (medido por el volumen de activos de sus carteras de inversión), el porcentaje de inversiones en valores de renta fija tiende a ser mayor”, explica Ricardo González, director de Análisis Macroeconómico y Financiero.

En España, el negocio ligado a los productos de tipo unit-linked, en los que el tomador del seguro es quien asume el riesgo de la inversión, es del 12,8%, frente al 87,2% del negocio asegurador tradicional, en el que el riesgo queda retenido en el balance de las entidades aseguradoras. Es un porcentaje más bajo que el 20,8% de la media de la Eurozona, proporción que en el Reino Unido alcanza el 56,6%. No obstante, se aprecia una tendencia al alza de este tipo de negocio en España, que se ha más que duplicado desde el mínimo de 2016, cuando solo suponía el 5,5%.