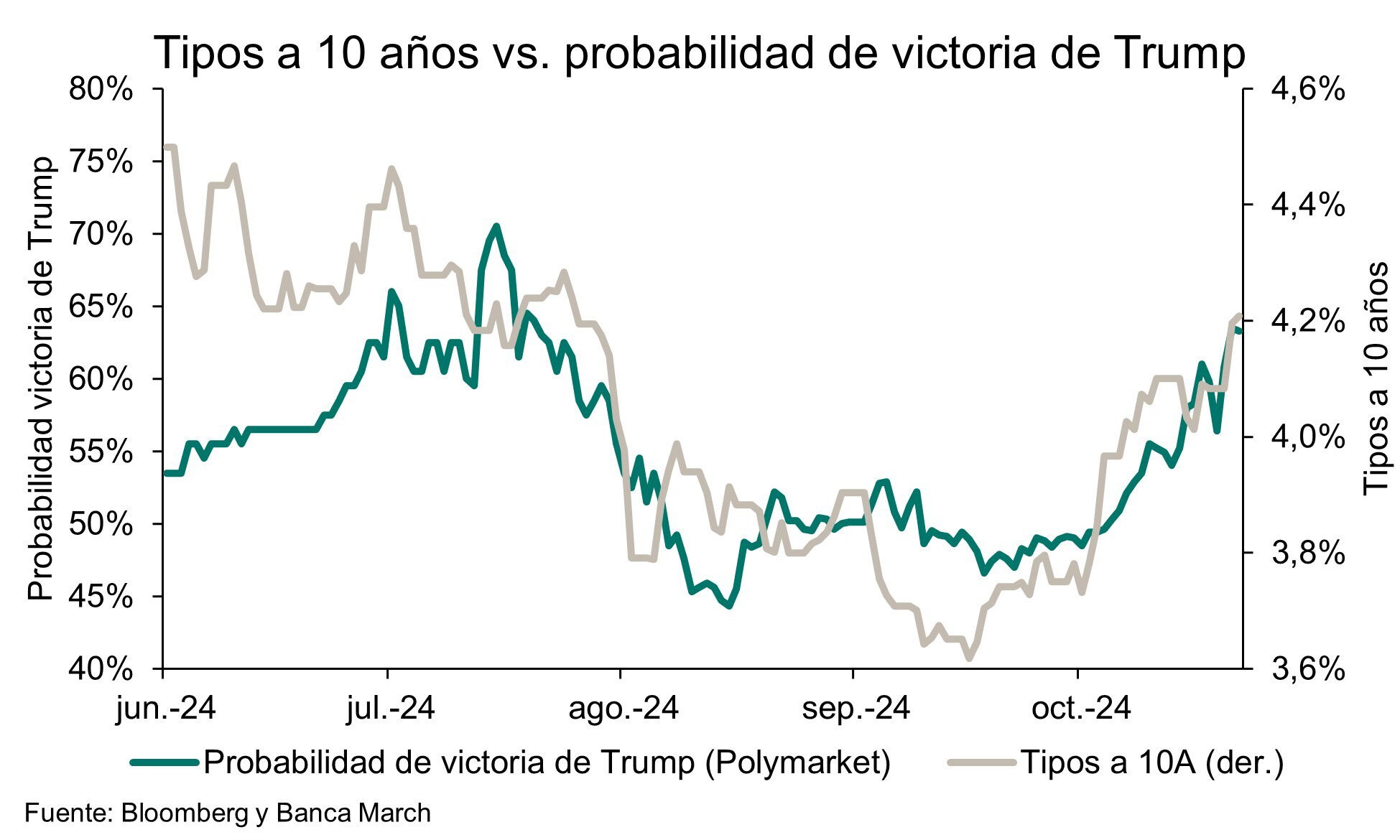

El mercado de bonos ya pone en precio la victoria de Trump

Miguel Ángel Valero

El mercado de bonos empieza a poner en precio la llegada de Trump, ante la recuperación en las encuestas y el súbito aumento en las probabilidades implícitas en las casas de apuestas –59% Trump vs. 46% de Harris–, avisa un análisis de Banca March.

La llegada del candidato republicano traería mayores déficits fiscales y nuevas presiones inflacionistas en forma de tarifas y restricciones comerciales. Por ello, las bajadas de tipos oficiales implícitas en los futuros siguen disminuyendo –entre 5 o 6 bajadas para 2025 frente a las 10 de finales de agosto– y la curva soberana gana pendiente ante unas expectativas de mayores presiones sobre los precios al consumidor, como muestra el aumento de 30 puntos básicos (pb) en la inflación implícita en los bonos desde el mes de septiembre, situándose en niveles del 2,3%.

Esta nueva ola, está provocando retrocesos en los precios de los bonos de mayor duración, deshaciendo gran parte del rally cuyo pico se alcanzó a mediados de septiembre. Con el movimiento de ayer la caída desde máximos es del -4,5% en el precio para el 10 años estadounidense y del -2% para la misma referencia alemana.

Activotrade

Juan José del Valle, responsable de análisis de Activotrade SV, destaca que a quince días de conocer su futuro con las elecciones generales del país el próximo 5 de noviembre, Estados Unidos cerró la semana con buenos datos macro por un lado y subidas en las probabilidades de que Trump gane, lo que ha hecho que el USDJPY(dólar-yen) suba cerca de un 7% el último mes superando de nuevo el nivel de 150.

"Las elecciones presidenciales de Estados Unidos son un proceso complejo que se convierte en un auténtico rompecabezas cuando el voto popular está dividido casi por igual. Es la única democracia del mundo que sigue utilizando un sistema electoral tan anticuado, el cual se estableció para dar a los Estados más pequeños mayor poder en relación con su escasa población", explica este experto, que resalta varias claves:

- Inclina significativamente las probabilidades hacia una victoria republicana. En los últimos ciclos electorales, debido a los patrones demográficos devoto en los numerosos Estados, la ventaja es enormemente del lado republicano. Los republicanos obtienen mejores resultados en los Estados menos poblados y más rurales, que tienen un número desproporcionado de votos electorales en relación con la población, como se ha señalado anteriormente. Así, Donald Trump perdió el voto popular en 2016 por más del 2% y, sin embargo, ganó las elecciones.

- Los estados indecisos ("Swing States") en el foco de atención. Debido a que hay muchos Estados que probablemente se decanten fuertemente por uno de los partidos, las elecciones se deciden por los Estados "indecisos". La más reñida se produjo en las elecciones estadounidenses de 2000, cuando el recuento de votos fue casi un empate en Florida, el estado decisivo para la victoria. También en 2016 fueron menos de 55.000 de los más de 10 millones de votantes en Pensilvania y Michigan los que entregaron las elecciones a Trump. Eso supone menos del 0,5% de los votos en esos dos estados juntos y menos del 0,045% de los 129 millones que votaron en las elecciones en todo el país.

- 270 votos para la victoria: Con un total de 538 votos electorales, la mayoría requiere un mínimo de 270 votos. Dado que al menos 43 Estados se consideran apuestas relativamente seguras para cualquiera de los dos partidos, sólo se analizan siete Estados indecisos clave. Esos Estados cambiaron drásticamente desde elpartido republicano (en 2016) al demócrata (en 2020). Sólo siete estados decidirán el resultado de estas elecciones que son:

- Pensilvania (PA: 19 votos)

- Carolina del Norte(NC: 16)

- Georgia (GA: 16)

- Michigan (MI: 15)

- Arizona (AZ: 11)

- Wisconsin (WI: 10)

- y Nevada (NV: 6).

- Sin incluir estos Estados, y salvo un giro masivo en las encuestas, se puede asumir que Trump obtendrá al menos 219 votos electorales y Harris al menos 226. Si eso es correcto, la victoria para los republicanos debe sumar 51 o más votos electorales adicionales para los republicanos y 44o más votos para el caso de los demócratas.

¿Por qué es tan importante para una cartera?

Lo que está en juego en las elecciones estadounidenses ha aumentado considerablemente desde el resultado electoral de 2016 que llevó a Trump a la Casa Blanca. La renta variable estadounidense es más dominante que nunca, comprendiendo una ponderación cercana al 65% en el índice ACWI del MSCI, un índice bursátil mundial que incluye tanto mercados desarrollados como emergentes, incluida China.

Las encuestas muestran que los estadounidenses están más divididos que nunca en temas políticos clave, lo que hace que estas elecciones sean más incluso más importantes para el futuro de EEUU. Esto se debe a que una clara victoria de cualquiera de los dos bandos significa que la política gubernamental puede tomar direcciones muy diferentes. Eso incluye las decisiones que afectan a las situaciones geopolíticas más tensas, desde Oriente Próximo hasta la continua guerra comercial entre EEUU y China y la guerra en Ucrania.

Los 3 escenarios posibles

- Trump arrasa (clara victoria, probabilidad entre 45% y 50%): En este escenario, Trump gana y tanto la Cámara de Representantes como el Senado tienen mayoría republicana. Este escenario probablemente conduciría a nuevos recortes de impuestos, aunque la situación de la deuda pública estadounidense es mucho peor de lo que era antes de los recortes de impuestos de Trump en 2017. Trump también ha indicado que perseguirá la desregulación en todos los ámbitos. En política exterior, es probable que las tensiones comerciales con China fueran en aumento, el gasto en defensa subiera y todo ello acarrearía una segunda oleada inflacionista. Algunos de los sectores más demandados pueden ser: energía(petróleo y gas) bancos, defensa, oro, inmobiliario y pequeñas empresas o small caps estadounidenses con el foco en industriales o manufacturas.

- Bloqueo de Harris (victoria de la demócrata pero sin control en el Senado): En este escenario, Harris gana y los demócratas probablemente se hagan con la Cámara de Representantes, pero no con el Senado (probabilidad entre el 45% y 50%). Éste es probablemente el peor resultado para la economía estadounidense, ya que los demócratas y Harris verán muy limitada su capacidad para dar forma a cualquier iniciativa política. Podría llevar a la incapacidad de aprobar nuevas políticas fiscales o incluso ampliar los grandes programas fiscales aplicados bajo Biden y Trump. Un escenario de bloqueo también sería seguramente una victoria para las grandes petroleras y gasistas, ya que la transformación verde de los demócratas sufriría un gran revés. Algunos de los sectores que pueden verse beneficiados además de éste son servicios públicos, utilities, eléctricas, bienes de consumo básico o sanidad.

- Harris arrasa (clara victoria con control en ambas Cámaras): En este escenario, Harris gana y los demócratas tienen el control tanto de la Cámara de Representantes como del Senado (probabilidad entre el10% y 20%). Este escenario tiene la probabilidad más baja, pero no puede descartarse dado el impulso actual de la campaña de Harris y algunos indicios de que los demócratas pueden conseguir suficientes escaños para controlar la Cámara de Representantes, aunque el Senado es un reto mucho mayor. Este escenario llevaría a un mayor apoyo al esfuerzo bélico de Ucrania y a una política menos agresiva con China. La intención expresada por Harris de elevar los tipos del impuesto de sociedades y del impuesto sobre las plusvalías puede afectar a las valoraciones de las acciones y, por tanto, teniendo un impacto negativo a corto plazo en la renta variable, pero debido al gasto fiscals electivo, hay sectores que se beneficiarán mucho más que en los otros escenarios: renovables, industriales, infraestructuras, semiconductores, sanidad o mercados emergentes

Cómo preparar una cartera para las elecciones de EEUU

Las elecciones estadounidenses son un acontecimiento importante que puede provocar un aumento de la volatilidad creando tanto riesgos como oportunidades para los inversores. Es crucial tener un plan para navegar por estas aguas turbulentas.

- Comprender los escenarios electorales y su impacto: Los mercados suelen reaccionar a la percepción de ganadores y perdedores de unas elecciones. Por ejemplo, las políticas que favorecen a determinados sectores -como la energía verde o renovables con los demócratas o la desregulación con los republicanos- pueden provocar oscilaciones significativas en esas áreas. Comprender esta dinámica puede ayudar a configurar su cartera para afrontar mejor la incertidumbre provocada por las elecciones.

- Estrategias básicas para gestionar el riesgo: Dadas las posibles oscilaciones del mercado, es importante centrarse en estrategias que gestionen la volatilidad de la cartera en lugar de intentar predecir los movimientos del mercado. He aquí algunos ejemplos:

- Vender parcialmente antes de las elecciones: Reducir la exposición del mercado pasando algunas inversiones a efectivo puede ser una forma conservadora de reducir la volatilidad de la cartera. Esto ayuda a preservar el capital, pero también significa perderse cualquier repunte brusco postelectoral si es que lo hubiera.Otra ventaja que tiene, en caso de que los mercados retrocediesen después de las elecciones, es que tendrías capital disponible para comprar más barato.

- Diversificación entre distintos activos: Repartir las inversiones entre distintas clases de activos, como acciones, bonos o materias primas como el oro puede ayudar a reducir la volatilidad de tu cartera. Los distintos activos pueden reaccionar de forma diferente a los resultados electorales, lo que podría suavizar el rendimiento global de la cartera.

- Centrarse en sectores defensivos: Invertir en sectores tradicionalmente defensivos como los servicios públicos, los bienes de consumo básico y la sanidad puede proporcionar rendimientos más estables en tiempos de incertidumbre. Estos sectores suelen experimentar menos volatilidad en comparación con otros como el tecnológico o el financiero, que pueden verse más directamente afectados por los cambios políticos.

- Compra de opciones de venta (PUT): Comprar opciones de venta o Put es una forma sencilla de protegerse contra una caída del mercado pagando una prima por ello y limitando el riesgo a la cuantía de la misma. Esta estrategia puede ser especialmente útil si la volatilidad medida por el VIX se encuentra baja porque el precio de las opciones sería más bajo.

- Identificar el perfil de riesgo: Cada inversor tiene una tolerancia al riesgo y unos objetivos distintos. He aquí cómo adaptar las estrategias a cada perfil:

- Los inversores conservadores deberían centrarse en posiciones de efectivo, sectores defensivos o el uso de estrategias de opciones sencillas como las collars para limitar el riesgo a la baja siendo aconsejable evitar las operaciones especulativas y las estrategias de opciones de alto riesgo. También puede ser eficaz utilizar las reservas de efectivo para reinvertirlas estratégicamente una vez que los resultados electorales estén más claros.

- Los inversores moderadamente cautelosos pueden combinarlos movimientos para diversificar su cartera con estrategias de opciones como las opciones de compra cubiertas o las opciones de venta protectoras. También puede considerar el uso de estrategias de opciones a corto plazo para tener en cuenta la volatilidad alrededor del período electoral.

- Los inversores agresivos pueden utilizar estrategias de opciones más direccionales, como la compra de opciones de compra o venta en sectores volátiles. Puede considerar estrategias de venta de opciones también. Este enfoque requiere una gestión activa y una mayor tolerancia al riesgo.

Capital Group: Bienvenidos a la economía Benjamin Button

Jared Franz, economista en Capital Group, hace un muy original análisis de la “extraña” evolución de la economía estadounidense, que podría haberse saltado la fase de recesión: "Bienvenidos a la economía Benjamin Button En la película de 2008 El curioso caso de Benjamin Button, el personaje interpretado por Brad Pitt envejece a la inversa, pasando de anciano a niño. Curiosamente, creo que a la economía estadounidense le está pasando algo parecido. En lugar de seguir el ciclo económico típico de cuatro fases (fase inicial, intermedia, final y recesión) que veníamos observando desde el final de la Segunda Guerra Mundial, la economía parece estar pasando de una fase final del ciclo, caracterizada por el endurecimiento de la política monetaria y el aumento de las presiones de costes, a una intermedia, en la que los beneficios empresariales tienden a situarse en su nivel máximo, la demanda de crédito aumenta y la política monetaria suele ser neutral".

"La fase siguiente debería ser la de recesión, pero hemos logrado evitar esa parte del ciclo económico y hemos retrocedido en el tiempo hacia una situación más favorable. Regreso al futuro de la economía estadounidense ¿Cómo ha ocurrido? Pues es un misterio, igual que en la película. Pero creo que la economía Benjamin Button ha sido el resultado de las disfunciones que se registraron en el mercado laboral estadounidense tras la pandemia, que apuntaban a unas condiciones propias de la fase final del ciclo. Sin embargo, otros indicadores económicos, más fiables en mi opinión, señalan que nos encontramos en una fase intermedia. Si es cierto que nos encontramos en la fase intermedia del ciclo económico estadounidense, podríamos estar dirigiéndonos hacia un periodo de expansión que podría prolongarse durante varios años y que no nos llevaría a una recesión hasta 2028", argumenta.

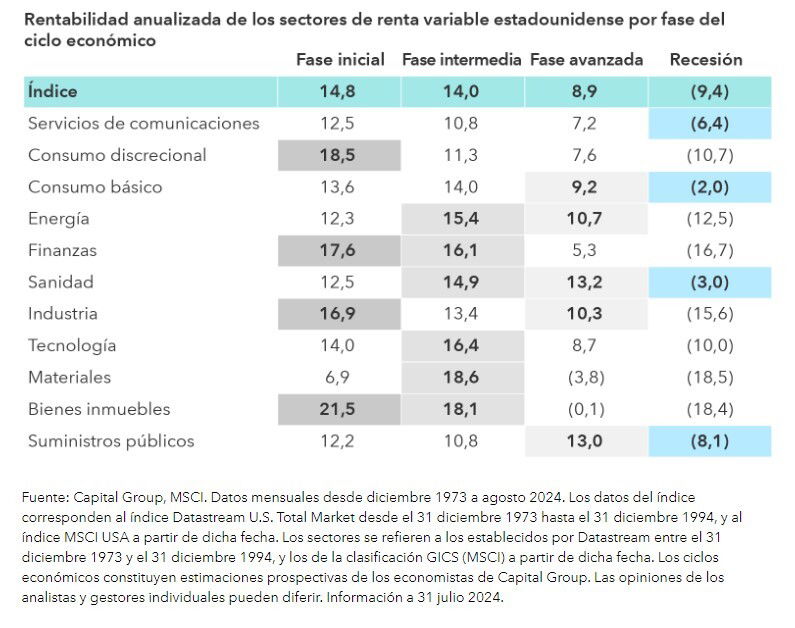

En el pasado, este tipo de entorno económico ha generado una rentabilidad de los mercados de renta variable en torno al 14% anual y ha ofrecido unas condiciones favorables a la renta fija.

"En lugar de recurrir a las cifras habituales de desempleo para determinar las fases del ciclo económico, prefiero analizar la brecha de desempleo, que es la diferencia entre la tasa de desempleo real (actualmente en el 4,2%) y la tasa natural, a la que también se la conoce como tasa de desempleo no aceleradora de la inflación o NAIRU, por sus siglas en inglés. Esta última suele situarse en torno al 5,0%-6%. Marca el nivel de desempleo por debajo del cual se esperaría que aumentara la inflación. Aunque se trata de una medida resumida para fechar el ciclo económico, se basa en un enfoque más amplio que analiza también la política monetaria, las presiones de costes, los márgenes de beneficios empresariales, los gastos de capital y la producción económica general. Podemos seguir la evolución mensual de la brecha de desempleo gracias a la publicación de los datos del mercado laboral estadounidense. La razón por la que este indicador funciona tan bien es porque las distintas etapas de la brecha de desempleo tienden a correlacionarse con los factores subyacentes de cada ciclo. Por ejemplo, cuando hay escasez de mano de obra, las presiones de costes tienden a ser elevadas, los beneficios empresariales caen y la economía suele estar en la fase final del ciclo. Los datos de desempleo son característicos de la fase intermedia del ciclo económico", explica.

"Este enfoque funcionó bien antes de la pandemia, ya que en 2019 advirtió de la vulnerabilidad de la economía propia de una fase final del ciclo económico, que vino seguida por una breve recesión a causa del covid entre febrero y abril de 2020. Es probable que la pandemia haya alterado el mercado laboral estadounidense, tanto desde el punto de vista estructural como cíclico. Por ejemplo, la tasa de actividad registró una caída sin precedentes cuando la actividad económica mundial quedó prácticamente paralizada, para volver a aumentar de forma notable hasta superar los niveles previos a la pandemia entre los trabajadores situados en el rango de edad de máximo rendimiento (entre 25 y 54 años)", apunta.

"Los mecanismos que se venían utilizando para analizar el mercado laboral y el desempleo ya no son tan útiles a la hora de evaluar las condiciones económicas más generales, ya que presentan una menor correlación con la dinámica clásica del ciclo económico. Si no reconocemos estos cambios, es posible que evaluemos el ciclo de manera demasiado optimista o, por el contrario, de manera excesivamente pesimista", avisa.

"Mi visión macroeconómica es lo que impulsa mis perspectivas sobre el mercado de renta variable. La fase intermedia del ciclo ha tendido a generar una rentabilidad de la renta variable en torno al 14% en términos anualizados. Normalmente, las compañías de pequeña capitalización han superado a las de gran capitalización, el valor al crecimiento y los sectores que han registrado mejores resultados han sido el de los materiales y el inmobiliario", subraya. Estos datos se basan en la evaluación realizada por Capital Group de la rentabilidad de los mercados entre diciembre de 1973 y agosto de 2024. Como siempre, es importante recordar que los resultados obtenidos en el pasado no son indicativos de resultados futuros. Pero si la economía estadounidense continúa creciendo a buen ritmo (entre el 2,5% y el 3,0% según mis previsiones) podría ofrecer una coyuntura favorable a los precios de la renta variable. En periodos prolongados, cuando la economía estadounidense crece por encima de su tasa de crecimiento potencial del 2,0%, este tipo de entornos ha propiciado una rentabilidad de los mercados de renta variable superior a la media.

Por lo general, las fases intermedias del ciclo económico también han ofrecido un contexto favorable a los mercados de renta fija. Durante esos periodos, la rentabilidad de la deuda pública estadounidense a largo plazo fue del 4,7% en términos anualizados, mientras que la de la deuda corporativa a largo plazo se situó en el 5,0%. Si la Reserva Federal continúa recortando los tipos de interés, el escenario podría ser aún más favorable para la renta fija en los próximos años.

"Soy optimista en lo que respecta a las perspectivas de la economía estadounidense, lo que me lleva a pensar que la Reserva Federal no va a recortar tanto los tipos como espera el mercado. Aún no hemos logrado acabar con la inflación, que sigue estando por encima del objetivo del 2% fijado por el banco central. Así, tras el reciente recorte de 50 puntos básicos, creo que la entidad se mostrará prudente de cara a recortes futuros", destaca.

¿Incertidumbre electoral? Tampoco tanta

A menos de un mes de las elecciones estadounidenses, "algunos se preguntarán si mis perspectivas sobre la economía y los mercados cambiarán en función del resultado. Y la respuesta es que no. Con los años, he aprendido a no prestar mucha atención a las elecciones. Las promesas que se hacen durante la campaña no suelen tener nada que ver con las políticas que se adoptan después, así que trato de evitar tener en cuenta las consideraciones políticas. Como economista, creo que el escenario de parálisis política no es del todo malo, y se ha convertido en algo habitual en las últimas décadas. En 2025 podríamos volver a ver un gobierno dividido, en el que ningún partido obtiene el control de la Casa Blanca, el Senado y la Cámara de Representantes. Este escenario reduciría la posibilidad de que se produjeran cambios bruscos en el contexto político y volvería a poner el foco en los fundamentales: la economía, el consumo y los beneficios empresariales", concluye el experto de Capital Group.